Каско что это такое

Каско — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 8 октября 2017; проверки требует 21 правка. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 8 октября 2017; проверки требует 21 правка.Ка́ско (от исп. casco шлем или нидерл. casco корпус) — страхование средств транспорта (автомобилей, судов, самолётов, вагонов) от ущерба, хищения или угона. Не включает в себя страхование перевозимого имущества (карго, англ. cargo), ответственности перед третьими лицами и т. д.[1]

В страховании каско активно используются различные виды франшизы, часто правилами страхования предусматривается возможность абандона.

Сборы и выплаты по страхованию каско в РФ для разных видов транспорта[править | править код]

Таблица «Сборы и выплаты по каско за 2016 год» (по данным ЦБ РФ) [2]

| Подвид страхования имущества | Премии, тыс.руб | Выплаты, тыс. руб | Уровень выплат |

|---|---|---|---|

| Автокаско | 170 672 096 | 97 472 694 | 57,11% |

| Страхование железнодорожного транспорта | 1 430 042 | 552 031 | 38,60% |

| Страхование воздушного транспорта | 8 700 507 | 3 169 634 | 36,43% |

| Страхование водного транспорта | 5 433 425 | 4 075 903 | 75,02% |

В отличие от ОСАГО, тарифы на автокаско в России не устанавливаются Центральным банком Российской Федерации, и у каждой страховой компании есть свои программы со своими собственными базовыми тарифами и поправочными коэффициентами. Каждая компания стремится оптимизировать отношение страховых премий к страховым выплатам, для чего проводится постоянный сбор статистики страховых случаев. На основе статистики устанавливаются страховые коэффициенты, по которым вычисляется стоимость страхования каско для каждого конкретного случая. Предпочтение отдаётся взрослым, опытным водителям, семейным автомобилям, способствующим спокойному стилю вождения. Для таких категорий меньшие риск по ущербу и, соответственно, минимальные тарифы на страхование. На стоимость (тариф) каско для конкретного автомобиля существенным образом влияют статистика угонов для данной модели в данной местности, стоимость запчастей и нормо-часа на станциях технического обслуживания в данной местности, наличие или отсутствие франшизы, устойчивость данной модели к угонам и наличие специальных противоугонных устройств, опыт и страховая история водителя, объём пакета дополнительных услуг, включаемых по желанию страхователя в полис (эвакуация, сбор документов, выезд аварийного комиссара и пр.). [3]

Расчёт стоимости полиса автокаско можно произвести как в офисе выбранной страховой компании, так и в режиме онлайн с помощью автоматического расчёта. Такой расчёт позволяет узнать приблизительную стоимость полиса для конкретного автомобиля, сравнить предложения от разных страховых компаний с учётом коэффициентов и программ интересующего страховщика и выбрать наиболее выгодный вариант страхования.

Основные участники рынка автокаско в РФ[править | править код]

Таблица «Ренкинг страховщиков по автокаско за 2016 год» [4]

| № | Наименование | Премии, тыс.руб | Доля рынка | Выплаты, тыс. руб | Уровень выплат |

|---|---|---|---|---|---|

| 1 | Ингосстрах | 28 927 119 | 17,0% | 14 034 701 | 48,5% |

| 2 | РЕСО-Гарантия | 28 041 569 | 16,4% | 13 790 925 | 49,2% |

| 3 | Росгосстрах | 22 990 292 | 13,5% | 12 771 820 | 55,6% |

| 4 | ВСК | 13 706 586 | 8,0% | 7 167 212 | 52,3% |

| 5 | Согласие | 13 562 229 | 8,0% | 10 606 471 | 78,2% |

| 6 | АльфаСтрахование | 13 552 156 | 7,9% | 8 046 548 | 59,4% |

| 7 | Ренессанс Страхование | 8 417 571 | 4,9% | 5 293 910 | 62,9% |

| 8 | Согаз | 7 374 105 | 4,3% | 3 200 673 | 43,4% |

| 9 | Эрго | 4 086 346 | 2,4% | 2 226 663 | 54,5% |

| 10 | Энергогарант | 2 941 260 | 1,7% | 1 596 727 | 54,3% |

Крупные страховые выплаты по автокаско в РФ[править | править код]

Крупные страховые выплаты по автострахованию, данные страховой компании «РЕСО-Гарантия» и издания «Мотор»[5].

| Застрахованный автомобиль | Страховая сумма, руб | Выплата, руб |

|---|---|---|

| Maserati Quattroporte, 2006 г.в. | 2 200 000 | 1 819 200 |

| Lamborghini Murcielago, 2007 г.в. | 10 950 000 | 7 726 000 |

| Mercedes G500, 2012 г.в. | 6 778 000 | 5 498 000 |

| Ferrari FF, 2011 г.в. | 7 000 000 | 4 218 000 |

| Mercedes-Benz CL 63 AMG, 2010 г.в. | 6 802 700 | 5 986 000 |

| Audi Q7, 2011 г.в. | 6 600 000 | 5 577 000 |

| Mercedes-Benz GL 500, 2012 г.в. | 6 078 276 | 5 466 000 |

| Audi S7 Sportback, 2013 г.в | 4 599 000 | 4 027 125 |

| Lexus LS600h, 2010 г.в. | 5 900 000 | 5 723 000 |

| Ferrari F430, 2005 г.в. | 4 300 000 | 4 164 460 |

| Bentley Continental GT Speed , 2008 г.в. | 5 947 000 | 2 417 364 |

| Porsche Panamera Turbo, 2009 г.в. | 6 200 000 | 5 836 520 |

Страхование КАСКО - что это такое, процедура оформления

КАСКО относится к страхованию, осуществляемому не в принудительном порядке, а добровольно. На рынке существует огромный выбор страховых организаций, стоимость услуг которых, а также сами услуги могут значительно отличаться. Размер и репутация страховщика имеет важное значение при выборе, у кого оформить КАСКО, так как крупные игроки рынка работают по проверенной схеме, дорожат своей репутацией и не позволяют себе доводить вопрос о страховом возмещении до судебных тяжб.

Что такое страхование КАСКО?

Страхование КАСКО максимально покрывает риски по угону либо порче авто. При этом страховые продукты различных организаций могут иметь свою начинку, нюансы.

Безусловно, чаще всего страхуются по КАСКО легковые автомобили. Это могут быть приобретаемые в автосалоне авто, приобретаемые в кредит автомобили, либо волеизъявление владельца нового авто – то есть автомобили возрастом до 10 лет.

КАСКО оформляется на бланке, дизайн которого может отличаться в зависимости от компаний страховщиков. Все моменты покрытия страховых рисков оговариваются в правилах страхования, где также конкретно прописываются нестраховые случаи:

- Вождение автомобиля в нетрезвом состоянии, состоянии наркотического опьянения

- Передача автомобиля лицу, не имеющему право на его управление, либо лицу, не указанному в перечне пользователей авто

- Оформление договора с организацией, не имеющей право осуществлять такую деятельность

- Иное

Максимальная сумма страховки

Максимальный размер страховой суммы зависит от следующих параметров:

- Местонахождение

- Стаж и возраст водителя

- Риски, которые страхуются

- Диапазон действия страховки (Россия, ЕС и пр)

- Состояние и технические характеристики авто - новизна, объем двигателя

- Стоимость автомобиля

Подводя итог, можно сказать, что при расчете размера возмещения страховщик исходит из вышеуказанных параметров, степени повреждения, и направляет сумму денежных средств выгодоприобретателю, указанному в договоре. Однако страховщик может предложить не только выплаты в виде денежных средств, это может быть также ремонт / техобслуживание у дилера.

Онлайн-оформление

Подавляющее большинство страховщиков оказывают услуги по оформлению полисов онлайн, что позволяет значительно сэкономить ваше время. Калькулятор онлайн может рассчитать стоимость КАСКО для вашего индивидуального случая, чтобы вы могли рассчитывать на определенную сумму. Также путем ответа на вопросы / заполнения анкеты вы можете оформить полис онлайн.

Что покрывает КАСКО?

КАСКО выплачивается при наступлении порчи в результате действий лиц, стихии, кражи, наступления ДТП.

Как оформляется автостраховка КАСКО

Автострахование КАСКО автомобиля можно оформить всего за несколько мину. Сделать это нужно так:

- Собрать все документы на ваш автомобиль.

- Выбрать страховую компанию. В день перед визитом посетить ее сайт, используя калькулятор совершить расчет КАСКО, чтобы знать, на какую сумму вам нужно рассчитывать при покупке полиса.

- Явиться в ближайший офис страховой со всеми документами, а также вашим автомобилем. Передать авто на осмотр экспертам для сверки дефектов и основных данных по автомобилю.

- По итогам осмотра, проведенного представителем компании, вам будет выдан акт с указанием всех обнаруженных повреждений кузова, на которые не будет распространяться покрытие страховки. На основе этого заключения, а также предоставленных вами документов для вас будет составлен договор страхования КАСКО.

- Если вас в договоре все устроит, можете его подписывать и расплачиваться за автострахование КАСКО. После этого вам выдадут полис, а также общие правила работы с подобной страховкой.

В том случае, если автострахование автомобиля КАСКО вами в данной компании уже ранее оформлялось, вы можете не обращаться в офис повторно, а продлить страховку в режиме онлайн на официальном сайте страховщика.

Какие компании предоставляют услуги КАСКО

В настоящее время на рынке работают различные компании, автострахование КАСКО которых заслуживает вашего внимания. Чтобы вы могли выбрать лучшую для себя, мы составили их рейтинг в сводной таблице по основным параметрам деятельности:

Название компании | Уровень надежности, по мнению экспертов | Уровень выплат | Количество судов на общий процент сделок по КАСКО |

Ингосстрах | А++ (наивысший) | 56% | 0,13% |

Чулпан | А++ (наивысший) | 47% | 0,08% |

AIG | А++ (наивысший) | 21% | 2,32% |

Альфа Страхование | А++ (наивысший) | 43% | 0,67% |

ВТБ | А++ (наивысший) | 29% | 10,47% |

Все представленные компаний обеспечивают невысокую стоимость КАСКО для собственных клиентов, а также имеют наиболее широкий перечень страховых случаев. Вы можете обратиться к любой из них, однако перед тем непременно изучите отзывы клиентов о представленной организации, чтобы быть уверенным, что вы выбрали лучшего страховщика.

332 просмотра

Стоит ли оформить КАСКО?

В частности, страховой полис КАСКО, оформленный в одной из компаний, позволит запросто рассчитывать на выплаты компенсации по причиненному автомобилю и водителю ущербу в том случае, когда имели место следующие ситуации:

- Если транспортное средство попало в аварийную ситуацию на дороге и нуждается в срочном восстановлении, ремонте. Если имеет смысл выполнять ремонт автомобиля, компания направляет его в сервис для выполнения всех необходимых процедур, если же нет, тогда клиенту выплачивается сумма средств по установленному страховому случаю.

- Когда имеет место воздействие природных факторов, вызванных сезонными особенностями региона. К примеру, оформление страховки КАСКО предусматривает и полноценную защиту потенциального клиента в случае, если на автомобиль упала сосулька во время нахождения им на стоянке, возле подъезда, где угодно. Это же относится и к дождю, граду снегу, всем негативным последствиям, которые были вызваны их воздействием на транспортное средство.

- Пожалуй, самым нелюбимым случаем у страховых компаний является угон транспортного средства. Это неудивительно, ведь согласно статистике, вероятность угона автомобиля значительно выше даже его попадания в аварийную ситуацию, следовательно, страховая компания несет большие убытки (что особенно актуально в период экономических кризисов, при которых отмечается интенсивный рост преступности). Нужно быть очень внимательными, рассматривая условия оформления КАСКО, ведь большинство компаний просто игнорируют этот пункт, ограничивая возможные преимущества сотрудничества для рядового клиента.

Стоит отметить также тот факт, что стоимость данного полиса существенно выше обязательного ОСАГО, к этому стоит быть готовым вне зависимости от возможной ситуации с транспортным средством.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

3 686 просмотров10

Расскажите друзьям:Подпишитесь на Bankiros.ruПредыдущая статья

Страховая не платит по КАСКО

Следующая статья

Страховые выплаты по КАСКО в 2020 году - правила, порядок

что это такое (расшифровка), преимущества АвтоКАСКО

Рынок страхования КАСКО в России активно развивается. Все больше автовладельцев начинают понимать, что такое КАСКО, в чем его особенности, и какие могут быть преимущества от данного вида автострахования. Но обо всем, по порядку. Давайте начнем с определения термина КАСКО – что это такое и есть ли вообще расшифровка у этого слова?

Многие ошибочно считают, что КАСКО – это какая-то аббревиатура, и ломают голову над тем, как её расшифровать.

На самом деле, слово «КАСКО» произошло от итальянского «casco», которое переводится на русский язык как «борт» или «щит». Его история началась со страхования судов, перевозивших грузы. Однако, сейчас, термин КАСКО относится только к страхованию автомобилей.

Все автовладельцы знают, что такое ОСАГО, потому что данный вид страхования является обязательным в нашей стране уже несколько лет. Но ОСАГО распространяется только на ответственность автовладельца, а не на его автомобиль. Возникает логичный вопрос, как защитить собственное авто? Для того, чтобы чувствовать, что ваша машина в безопасности, следует приобрести полис добровольного вида страхования – КАСКО.

Преимущества автострахования КАСКО

Оформление полиса КАСКО даёт автовладельцу следующие преимущества:

- Страхование по риску «Ущерб». Компенсация расходов за собственный автомобиль при попадании в ДТП, по причине стихийных бедствий, а также в результате противоправных действий третьих лиц. Причем в случае ДТП неважно кто виновник аварии, страховые компании будут покрывать расходы на восстановление авто в обеих ситуациях, и, когда вы виноваты, и, когда в вас врезались.

- Есть возможность застраховаться от риска «Угон».

- Страхование не только транспортного средства, но и дополнительного оборудования, например, магнитолы, спутниковой сигнализации.

- Страховая сумма устанавливается по соглашению сторон, прописывается в договоре, и не уменьшается в течение действия полиса КАСКО.

- Страхователь имеет право выбрать способ компенсации ущерба: денежные средства или ремонт на автосервисе.

- Компенсация незначительного ущерба транспортного средства без предоставления справок из ГИБДД. Эта услуга пользуется большим спросом у страхователей, но ее предлагают далеко не все страховые компании, поэтому этот вопрос нужно заранее согласовывать.

- Дополнительные опции, которые страховщики включают в программы страхования КАСКО. К дополнительным услугам можно отнести урегулирование страхового случая в сервисном центре, эвакуация автомобиля или помощь на дорогах.

Но, несмотря на все достоинства КАСКО, у данного вида страхования есть один минус, причем значительный, который является для многих автовладельцев камнем преткновения, – это цена. Стоимость добровольного вида автострахования раз в 10-15 может превышать цену обязательного страхования авто. Для многих автовладельцев вопрос, как уменьшить стоимость КАСКО, является очень актуальным.

Как сэкономить на КАСКО?

Рассмотрим варианты, как сэкономить на КАСКО:

- Приобретение полисов ОСАГО и КАСКО у одного страховщика. Страховые компании даже готовы снижать тарифы для тех, кто покупает два типа автостраховки.

- Застраховать транспортное средство можно частично. Если дома есть гараж, а на работе – охраняемая стоянка, то стоит застраховаться только по риску «Ущерб». Или наоборот, если на дорогах вы в своих силах уверены, то выбирайте риск «Угон», если ни днем, ни ночью нет охраняемого места парковки.

- Выбирайте правильно лиц, допущенных к управлению своего автомобиля. Водителей с минимальным стажем лучше не допускать за руль своего транспортного средства, ведь по статистике 75% всех аварий происходит с теми, у кого нет и 3-х лет стажа. При этом в полис ОСАГО можно вписать любых водителей, так как разница на ОСАГО не будет так значительна.

- Рассмотрите варианты страхования авто с франшизой. Но помните, что франшиза – это та часть убытка, которую страховщики не выплатят, зато цена на КАСКО заметно снизится. Франшиза бывает двух видов, может иметь разные суммы, поэтому перед заключением договора страхования обязательно все выясните у сотрудников страховой компании.

- Компенсация расходов в денежном виде при наступлении страхового события позволит немного сэкономить на КАСКО, так как страховые компании всегда применяют повышающие коэффициента за ремонт на сервисе.

- Единовременная и наличная оплата также могут влиять на стоимость КАСКО у некоторых страховщиков.

Что нужно знать перед оформлением полиса КАСКО

Каждый владелец автомобиля должен знать как можно больше информации о полисах КАСКО: что это такое, какие дает преимущества, как можно сэкономить. Перед заключением договора следует сразу спросить у сотрудников страховой компании, что делать в той или иной ситуации, как уведомить страховщика о страховом случае, какие нужны справки и т.д.

Также вам, наверняка, будет интересно узнать, какую страховку лучше выбрать при ДТП – КАСКО или ОСАГО?

Страховых компаний, которые занимаются автострахованием на нашем рынке, огромное количество. Лидерами являются Росгосстрах, Ингосстрах, АльфаСтрахование, Ресо, Согласие. Эти страховые компании уже давно работают на рынке, имеют крупных клиентов и хорошую репутацию. Цены у них выше, чем у мелких региональных компаний, но зато они предлагают услуги отличного качества.

Также при выборе программы по КАСКО можно обратиться к помощи страхового агента или квалифицированного брокера, которые произведут расчеты сразу по нескольким страховым компаниям. Однако следует помнить, что платить за КАСКО придется из своего кармана, поэтому решать где застраховать машину нужно самостоятельно.

Актуальное видео: КАСКО – что это такое?

что это такое? Автострахование простыми словами.

Что такое каско знает не каждый, ведь не имея собственного транспорта, такие нюансы мало кого интересуют. Но после приобретения автомобиля ситуация в корень меняется. Ведь покупка далеко не из дешевых, а жизнь полна сюрпризов, и не все из них приятные.

Содержание этой статьи

Чтобы уберечь себя от непредвиденных расходов, связанных с восстановлением транспортного средства (ТС) после аварии, варварских действий мелких грабителей, владелец прибегает к услугам страховых компаний. Каско возмещает не только траты, понесенные в связи с повреждениями авто или полной утратой его работоспособности, но и убытки, которые стали результатом угона или хищения ТС.

По данной теме есть похожая статья - ОСАГО — что это такое? Оформление и использование полиса.

Трактовка термина

Многие ломают себе голову, как расшифровывается каско. Все довольно просто. Это никакая не аббревиатура, как может показаться на первый взгляд. Термин взят с итальянского casco, в переводе на русский звучит как «шлем», «борт».

Суть его довольно ясна: после приобретения этой страховки именно собственное транспортное средство получает дополнительную защиту.

По сути каско – это добровольное страхование транспортного средства, которое, в зависимости от условий договора, защищает владельца от риска угона, понесенного ущерба или и того, и другого.

Соответственно, страховка может быть частичной или полной, по желанию клиента.

Чем отличается КАСКО, ОСАГО, ДОСАГО? Видео:

В чем разница каско и ОСАГО?

В отличие от каско, ОСАГО является обязательным видом страхования. И это не единственное существенное отличие. Для четкого понимания обоих понятий рассмотрим простой пример.

Водитель из-за своей невнимательности не уступил дорогу автомобилисту, движущемуся по главной дороге. В результате произошло дорожно-транспортное происшествие. Благодаря полису ОСАГО, страхующему автогражданскую ответственность, метаться в поисках суммы денег, необходимой для компенсации ущерба пострадавшей стороне, не придется.

Имея же еще и страховку каско, водитель дополнительно получает возмещение убытков на ремонт собственного авто.

Очень удобно, ведь вносить ежемесячные платежи, делая небольшие отчисления с каждой зарплаты, намного проще, чем вывести с семейного бюджета крупную сумму, которой, в большинстве случаев, может и вовсе не оказаться.

Поэтому ответ на стандартный вопрос клиентов, интересующихся, если есть каско, нужно ли ОСАГО и наоборот, напрашивается сам собой. Надежнее всего приобрести оба полиса. Так получится застраховать как свою автогражданскую ответственность, так и собственное транспортное средство.

Ценовая политика

Стоимость оформления полиса каско зависит от ряда факторов. Наиболее существенными с них являются:

- Возраст автомобиля.

- Его марка, модель и оценочная стоимость.

- Степень оснащенности автотранспорта противоугонными средствами.

- Место ночевок ТС (автостоянка, гараж, двор).

- Престиж и популярность страховой компании, уровень ее процветания или убыточности.

- Возраст и стаж людей, которые во время действия полиса будут иметь доступ к управлению транспортным средством.

Таким образом, самостоятельно точно рассчитать, сколько стоит каско, довольно проблематично. Ведь каждая страховая компания диктует собственные условия.

Но для удобства автомобилистов в интернете можно найти онлайн-калькуляторы, помогающие рассчитывать ориентировочную стоимость каско.

Придется заполнить анкету, содержащую вопросы, касающиеся как основных характеристик страхуемого автомобиля, так и самого водителя, в эксплуатации которого будет находиться ТС. Итоговая цифра получится примерной, но все же, поможет человеку предварительно спланировать свой бюджет.

Вопрос, как рассчитать стоимость каско на авто для человека, имеющего свободный доступ в интернет, легко решаем. Но что делать, если таковой возможности нет? Естественно, нужно обратиться напрямую в несколько страховых компаний, чтобы там специалисты предоставили собственные расчеты.

Поскольку в стране существует высокий уровень конкуренции по данному направлению деятельности, каждая компания пытается всячески переманить к себе клиента. Поэтому возможны дополнительные скидки, выгодные предложения.

Способы экономии на каско

Существует несколько проверенных уловок, которые помогут максимально сэкономить тяжело заработанные денежные средства при оформлении страхового полиса:

Приобретение авто неразлучно связано с последующим оформлением полиса ОСАГО. Если же владелец намерен застраховать не только автогражданскую ответственность, но и собственный автомобиль с помощью каско, лучше это сделать в одной компании. Обычно такие клиенты наиболее ценны для страховых компаний, поэтому им предоставляют дополнительные скидки.

Полное страхование каско не всегда уместно. Если транспортное средство имеет хорошую систему защиты, на ночь всегда загоняется в гараж или на стоянку, то есть риск угона минимален, можно оформить частичную страховку, по которой выплата будет производиться лишь в случае понесенных убытков в результате повреждения авто. Если же ТС часто остается без присмотра, к примеру, на ночь хозяева рискуют оставлять его во дворе, надеясь на собственное везение, то каско от угона все же лишним не будет.

Выбрав особые условия страхования, можно уменьшить цену полиса. Речь идет о страховании транспортного средства с франшизой. Но здесь нужно с умом подойти к определению ее размера. Многие задаются вопросом, что такое франшиза. Простыми словами, это та сумма, которую компания не выплачивает в случае наступления страхового случая. К примеру, если ее размер составляет 200 долларов США, то при попадании в ДТП, сумма убытков по которому составила 10000, водителю возмещается ущерб в размере 9800 долларов.

Нужно бережно относиться к своему авто, не допускать к управлению водителей, имеющих малый стаж или находящихся под влиянием алкоголя. Ведь большинство аварий случается по неопытности человека, находящегося за рулем, или из-за нахождения его под действием любого рода наркотиков.

Некоторые страховые компании предлагают более выгодные условия в случае единовременной оплаты наличными за предоставляемые услуги. Если есть возможность выполнить это условие, не нужно упускать шанс хоть немного сэкономить.

Что такое франшиза при каско простыми словами? Видео:

Покупка автомобиля в кредит

Не всегда человек, принявший решение о покупке собственного транспортного средства, имеет необходимое количество денег. Сейчас это не является особой преградой, ведь можно оформить его в кредит. Конечно, придется переплатить, но ведь на сбор требуемой суммы может уйти не один год, а за это время и цены значительно поднимутся. Так что это еще не факт, какой вариант является наиболее выгодным.

Чтобы банк предоставил наиболее лояльные условия, требуется оформление каско на кредитный автомобиль, причем частичное страхование не допускается. Это и не странно, ведь без оформления подобного рода формальностей финансовое учреждение рискует оказаться ни с чем, если автомобиль будет угнан или пострадает в ДТП.

Также обязательным условием банка обычно является страхование собственной жизни и здоровья, чтобы в случае потери работоспособности или гибели заемщика ему был возмещен ущерб.

Если же банк соглашается оформить автокредит без каско, нужно внимательно изучить условия договора, в нем обязательно найдутся подводные камни. Дополнительные платежи, невыгодные условия, завышенные проценты – вот основные особенности такого рода сделок.

Да и выбор марки автомобиля будет ограничен. К тому же в случае ДТП заемщик должен будет самостоятельно оплатить ремонт, при этом параллельно выплачивать платежи по кредиту. Не каждый семейный бюджет выдержит подобные расходы.

Получение выплаты по каско

Чтобы быть уверенным, что при наступлении страхового случая компания возместит понесенный ее клиентом ущерб, нужно до подписания договора внимательно ознакомиться с его условиями. В случае необходимости нужно требовать внесения правок в предложенный вариант договора, каждый клиент для страховой компании является ценным, поэтому замечания они, скорее всего, примут во внимание.

Сигналы регулировщика: легко и просто! - здесь больше полезной информации.

Наиболее часто страховые компании прибегают к следующим уловкам:

- ДТП, которые произошли по вине клиента, не входят в перечень страховых случаев, соответственно, и ущерб по ним возмещен не будет.

- Договор страхования может содержать формулировки, имеющие двоякий смысл.

- Условия предоставления услуг могут содержать массу пунктов, в соответствии с которыми страховой агент имеет право отказать клиенту в возмещении ущерба. За свои права нужно бороться и ставить собственные условия.

Чтобы избежать любых упущений, можно обратиться за помощью к юристу, который за определенную плату проконсультирует неопытного владельца, купившего свое первое авто. Также можно посоветоваться с друзьями, которые уже не первый год не понаслышке знакомы с работой одной или нескольких страховых компаний.

Вас заинтересует эта статья - ОСАГО — что это такое? Оформление и использование полиса.

К сожалению, ДТП в наше время – довольно распространенное явление, как, в принципе, и угон авто. В кругу общения обязательно можно найти человека, который столкнулся с подобной неприятностью. Вот он-то и сможет высказать свое объективное мнение о работе страховой компании, полис которой был оформлен.

Автострахование каско – серьезный шаг, поэтому нужно ответственно отнестись как к выбору страховой компании, так и к оформлению договора, чтобы в итоге не пожалеть о зря потраченных деньгах. В противном случае можно остаться ни с чем, ведь договор был подписан, а это значит, что клиент согласился со всеми его условиями.

КАСКО расшифровка аббревиатуры: как переводится КАСКО

В сфере страхования много терминов, в том числе и аббревиатура КАСКО, понятная далеко не всем владельцам транспортных средств (ТС). Одни утверждают, что это самостоятельное русское слово. Другие уверены в иностранном происхождении. У страховых агентов есть своё мнение на этот счёт. Как расшифровывается КАСКО на самом деле и что это за продукт, рассмотрим ниже.

Обратите внимание. Отличительная черта КАСКО от других продуктов заключается в том, что страховщик возмещает убытки даже в тех случаях, когда в аварии виноват сам владелец. Данный вид страхования стоит недёшево, однако, комплексная защита избавляет от любых проблем с транспортом.

Что такое КАСКО

КАСКО — разновидность добровольного страхования, подразумевающего защиту авиатранспорта, автомобилей, железнодорожного, морского и речного транспорта. После того как страховая компания заключает договор с владельцем ТС, первая берёт на себя полную ответственность и защищает объект от:

- угона;

- хищения;

- ущерба.

В случае угона компания-страховщик возмещает полную стоимость ТС. Несмотря на то что в договоре указывается полная стоимость ТС, оценка производится по определённой формуле. При этом учитывается амортизационный износ. Он рассчитывается с момента подписания договора до наступления страхового случая, то есть угона.

Если произошло хищение (кража) музыкальной техники, осветительных приборов, элементов кузова и прочего, страховщик возмещает ущерб в размере средней рыночной стоимости. Сюда же входит умышленная порча ТС третьими лицами, последствия погодных явлений, поджог.

Под ущербом подразумевается ремонт на станции технического обслуживания (СТО), авария, порча ТС третьими лицами и прочее в зависимости от условий договора. Все эти случаи предусматривают страховое возмещение.

Важно! Договор имеет стандартную форму, но перед подписанием следует внимательно изучить каждый пункт и обговорить все нюансы со страховщиком. Это поможет избежать спорных ситуаций при страховом случае. Например, понятие «ущерб» может подразумевать только возмещение ущерба за аварию, а возможно застраховать ТС ещё от негативного воздействия погодных явлений и прочего.

Расшифровка КАСКО

Расшифровка КАСКО — совокупность символов, каждый из которых имеет своё значение. В некоторых источниках указано, что аббревиатура пишется строчными буквами, однако, в энциклопедическом словаре С. Л. Ефимова термин обозначается заглавными. Далее рассмотрим, как расшифровывается КАСКО и что означает каждый символ:

К — комплексное. А — автомобильное. С — страхование. К — кроме. О — ответственности.

«Комплексное» — термин говорит о том, что страхование подразумевает защиту ТС сразу от нескольких видов рисков. Это угон, последствия погодных явлений, авария, поджёг и многое другое. При подписании договора владелец ТС сам выбирает перечень необходимых страховых случаев. Оценка ущерба производится аварийным комиссаром, а выплаты осуществляются в течение 10—30 дней (всё зависит от страховой компании).

«Автомобильное» — здесь определение условное, так как выплаты производятся не только за повреждение автомобиля, но и самолётов, локомотивов, водного транспорта и спецавтотехники. Возмещение убытков за порчу мотоциклов также предусмотрено, однако, не для каждого мотоциклиста этот продукт «по карману». Первое — высокая стоимость, доходящая до 20% от цены мотоцикла. Второе — масса нюансов — высокие требования к противоугонному оборудованию, стажу водителя, ограничение по кубатуре.

«Страхование» и «Кроме» — термины имеют прямое значение, поэтому каких-либо скрытых смыслов в них нет.

«Ответственности» — это значит, что выплаты производятся при любых обстоятельствах, кроме случаев, когда владелец умышленно повредил или уничтожил ТС ради получения денежных средств от страхователя.

Обратите внимание. Когда ТС застраховано по ОСАГО, РСА (российский союз автостраховщиков) гарантирует выплаты в соответствии с договором, даже если фирма страховщика уйдёт с рынка. В случае с КАСКО дело обстоит иначе. При закрытии компании-страхователя нет никаких гарантий, что владелец ТС получит компенсации.

Отличие КАСКО от ОСАГО

Выбирая страховой продукт, следует ознакомиться с его особенностями. КАСКО и ОСАГО — основные виды страхования, существенно отличающиеся друг от друга.

- ОСАГО — вид обязательного страхования, КАСКО — добровольного. В первом случае страхованию подлежит имущество третьих лиц. Иными словами, если водитель, застраховавший авто по ОСАГО, виновен в аварии, то компания-страхователь возмещает ущерб только пострадавшей стороне. Виновник оплачивает ремонт своего транспорта самостоятельно. КАСКО же предлагает более широкий спектр услуг — защита транспорта от угона, краж, поджога, стихийных бедствий, в том числе выплата компенсации виновнику аварии.

- Полис ОСАГО предусматривает «ограниченные» выплаты.

- КАСКО компенсирует затраты в полном объёме. КАСКО производит выплаты в зависимости от амортизационного износа или без него. По ОСАГО ущерб возмещается только с учётом износа деталей.

Исходя из сравнений, делаем вывод — ОСАГО не защищает ваше транспортное средство, а КАСКО возмещает ущерб за любое повреждение, угон или повреждение ТС третьими лицами.

Обратите внимание. Условия страхования, сроки и размеры выплат по ОСАГО всегда едины и утверждены правительством РФ. Тарифы и правила страхования по КАСКО устанавливаются непосредственно страховой компанией.

Когда по КАСКО не предусмотрено возмещение ущерба

Хотя КАСКО и предусматривает выплаты практически по всем видам повреждения, случаи, при которых не предусмотрено возмещение ущерба всё-таки есть. Отказ от выплат будет в том случае, если:

- Будет доказано, что владелец умышленно причинил ущерб своему транспортному средству.

- В момент страхового случая (авария, угон) за рулём был человек, не вписанный в страховой полис.

- Во время аварии водитель был в состоянии наркотического, алкогольного опьянения или токсического (запрещённые медпрепараты).

- Были нарушения со стороны правил пожарной безопасности.

- Транспортное средство было передано в аренду без согласования со страховой компанией.

- Автомобиль транспортировался куда-либо с нарушениями условий перевозки, вследствие чего был повреждён.

- Средство передвижения использовалось для обучения вождению или участвовало в гонках (если это не предусмотрено договором).

- Объект страхования был повреждён вследствие террористического акта или военных действий.

- Транспортное средство было конфисковано судебными приставами по решению суда.

- Есть ещё пункты, при которых выплата ущерба не предусмотрена. Полную информацию нужно уточнять в компании, страхующей транспортное средство.

Как правильно выбрать КАСКО

При выборе страховой компании необходимо учитывать такие факторы, как:

- Сроки возмещения ущерба. Каждая компания должна указывать в договоре сроки выплат. Если этого пункта нет, обязательно уточните, так как не все компании ответственно подходят к работе и искусственно увеличивают время, отведённое на возмещение ущерба.

- Перечень страховых случаев. Одни страховщики предлагают защиту транспортного средства, например, только от угона, у других более расширенный спектр. Лучше выбирать ту компанию, где предусмотрено комплексное страхование от повреждений любого характера (стихийные бедствия, поджог и прочее).

- Репутация страховщика. Прежде чем заключать договор с той или иной компанией, постарайтесь собрать максимум информации о ней. Нелишним будет поискать отзывы на форумах автолюбителей. Цена полиса. Это самый главный фактор.

Есть страховщики, безосновательно завышающие стоимость страхового полиса, но это не говорит о том, компания предоставляет качественные услуги. Выбирайте оптимальный для себя вариант, подходящий «по карману».

Надёжная страховая компания та, что работает долгое время, предоставляет широкий перечень услуг и имеет хорошую репутацию. Ещё следует обращать внимание на отношение к клиенту. Чем доброжелательнее сотрудники, тем больше вероятность того, что во время страхового случая вас не начнут игнорировать.

Мифы о КАСКО

Специалисты по языковедению считают, что перевод КАСКО происходит от иностранных слов, так как некоторые из них действительно похожи по звучанию. Есть и термины, которые идентичны, но, по мнению специалистов, не имеют отношения к КАСКО. Рассмотрим несколько примеров:

- Casco — имеет испанское происхождение и переводится как «шлем». Многие полагают, что именно от этого слова произошло определение нашего автострахования. Лингвисты утверждают обратное, так как расшифровка аббревиатуры КАСКО подразумевает иное значение.

- Cascade — в переводе с английского «каскадный». Теория соотношения этого термина с КАСКО заключается в том, что при аварии материальный ущерб лишь «имитируется», так как восстановление транспортного средства оплачивается не владельцем ТС, а страховой компанией.

- Casco — итальянский термин, обозначающий «борт». Под этим переводом языковеды подразумевают страхование борта, то есть самого кузова автомобиля, самолёта, поезда и прочего транспорта. Водители, пассажиры и грузы не берутся во внимание.

Аббревиатура КАСКО может расшифровываться как угодно, но это далеко не ключевой момент. Для владельцев средств передвижения важна не красота термина, а эффективность страхового продукта. При этом важно помнить, выбирая компанию, лучше отдавать предпочтение проверенным страхователям. От этого зависит быстрота возмещения ущерба, сумма выплат и стоимость самого страхового полиса.

Что дает КАСКО, что включает, как действует что такое КАСКО на машину википедия

Водителя на дороге подстерегает множество неожиданностей, причем авария – не единственная проблема. Машину могут угнать, на нее свалится дерево или поцарапают подростки – предугадать все неприятные события невозможно. Чтобы обезопасить себя от любых видов ущерба, владельцы покупают полисы КАСКО, дающие гарантию, что происшествия не закончатся большими финансовыми тратами.

Что собой представляет и что дает КАСКО

Повреждения автомобиля, чем бы они ни были вызваны, обычно имеют виновника. Если он есть, взыскать ущерб возможно, конечно, если это лицо не отказывается платить, имеет имущество в собственности, постоянно работает. Законодательно разработана четкая система урегулирования таких споров – в суде, но даже там после присуждения выплат вы можете не получать свои деньги годами.

Другая ситуация – виновника нет. Он скрылся с места аварии или виновником являетесь вы. В таком случае ремонтировать машину пришлось бы за свой счет, но КАСКО покрывает все расходы. Выбранная система страхования существенно экономит время – не нужно подолгу ждать выплат, есть возможность обратиться за компенсацией без справок из ГИБДД.

Что такое КАСКО на машину? Как утверждает Википедия, это страхование автомобиля от любых видов ущерба, включая повреждения и угон. КАСКО имеет массу отличий от страхования ОСАГО: различаются риски, суммы к выплате, процедура оформления и получения средств. Конечно, полная страховка оказывается дороже в несколько раз, зато автолюбитель может чувствовать себя в полной безопасности не только на дороге, но и в то время, когда оставляет машину на стоянке.

Существует несколько видов КАСКО, что включает полное и неполное страхование

Риски | Полное страхование | Частичное страхование |

Повреждение в результате ДТП по вашей вине или вине другого водителя | Предусмотрены полные выплаты, а также пакет бесплатных услуг, включающий вызов аварийного комиссара, оплату такси и эвакуатора. Нередко предлагается бесплатная аренда машины на время ремонта | Полная оплата стоимости ремонта или непосредственно сами работы на СТО |

Угон или кража | Полные выплаты | В российской практике почти не встречается возможность застраховать машину только от угона. Чтобы это сделать, необходимо установить дорогостоящее спутниковое оборудование слежения – ценник превысит полное страхование |

Ущерб от стихийных бедствий | Полные выплаты, если машина пострадала из-за паводка, урагана, ливня или молнии | Компенсируется вся сумма ущерба, если это предусмотрено договором |

Хулиганские действия | В случае вандализма или умышленного повреждения машины вы получите всю сумму для ремонта | Предусмотрены полные выплаты |

Неправильная эксплуатация | Выплата не производится. Например, если вы используете некачественный бензин, из-за этого выходит из строя ДВС | Выплата невозможна |

Уточнить, что дает КАСКО, необходимо в страховой компании, с которой вы собираетесь сотрудничать. Программа может быть стандартной, покрывающей все риски, а может – частичной, которую используют автолюбители, желающие сэкономить. В любом случае, таким способом вы надежно защищаете автомобиль – даже если происшествие случится по вашей вине – оплачивать ремонт из своего кармана не придется.

Как работает КАСКО?

Узнать, как действует КАСКО, необходимо в выбранной страховой компании – собственнику вместе с договором выдается пакет документов с инструкциями, как себя вести при ДТП или при возникновении других страховых случаев. Оформление происходит в несколько этапов:

- Вы знакомитесь с тарифами – страховая премия составляет от 7 до 18% стоимости машины;

- Обращаетесь к агенту для заключения договора;

- Предоставляете автомобиль к осмотру. Исключение – покупка новой машины в салоне;

- Страховка начинает действовать сразу после оплаты полиса. Некоторые компании предусматривают отсрочку платежа – защита работает уже сегодня, а деньги можно внести через неделю. Есть также и рассрочка, оплату нужно произвести в течение нескольких месяцев;

- При продаже автомобиля необходимо уведомить страхового агента и досрочно расторгнуть договор КАСКО.

Страхование автомобиля по КАСКО – это надежный способ защиты не только на случай ДТП, когда виновником является другое лицо, но и оптимальная возможность обезопасить себя от последствий хулиганских действий или стихийных бедствий. Зачем нужно КАСКО, если есть ОСАГО? Обязательная страховка покрывает минимум рисков, если авария случится по вашей вине, ремонтировать свой автомобиль придется самостоятельно. КАСКО же защитит от любого вида вреда, включая угон, кражу или природные катаклизмы.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

7 293 просмотра10

Расскажите друзьям:Подпишитесь на Bankiros.ruПредыдущая статья

Страхование КАСКО в банке УралСиб

Следующая статья

Юрист по КАСКО

КАСКО или ОСАГО?» – Яндекс.Знатоки

Начинающие водители нередко задаются вопросом: ОСАГО или каско, в чем разница?

Существуют два основных вида автострахования – каско и ОСАГО. Так чем же все-таки отличается ОСАГО от каско?

Каско – это страхование автотранспорта от любого вида ущерба, в том числе и угона. В случае ДТП, даже если виновником являетесь вы, каско покрывает расходы на ремонт собственного автомобиля.

ОСАГО – это обязательное автострахование. В случае если вы являетесь виновником ДТП, ОСАГО возместит затраты на возмещение ущерба третьим лицам. Ремонт своей машины виновник оплачивает самостоятельно.

Чтобы определиться, что выбрать – каско или ОСАГО, выделим основные отличия каско от ОСАГО:

– ОСАГО – обязательное автострахование, каско – добровольное;

– ОСАГО защищает автоимущество третьих лиц, а каско оказывает более полный спектр страховых услуг;

– выплата по ОСАГО лимитирована, а каско возмещает ущерб в полной мере;

– стоимость страхования каско существенно выше, чем ОСАГО.

Что же лучше иметь при ДТП ОСАГО или каско? Сегодня многие автомобилисты имеют одновременно два страховых полиса (каско и ОСАГО), что позволяет им обезопасить себя и свой автомобиль от большего числа рисков.

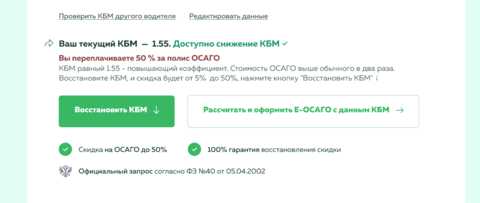

ВНИМАНИЕ СОВЕТ!

Перед покупкой ОСАГО рекомендуем вам проверить вашу скидку КБМ в базе РСА.

КБМ- Коэфициент бонус малус, учавствует при расчете ОСАГО. От нее зависит стоимость полиса.

Проверка КБМ Бесплатная

Инструкция:

- Заходим на сайте : https://кбм24.рф

- Вводим свой данные (ФИО, серия и номер прав)

- Проверяем КБМ получаем результат

Что входит в КАСКО: все важные нюансы страхования

С момента введения «автогражданки» появилось очень много компаний, которые предлагают свои услуги в данной области. При этом КАСКО, что входит встраховой случай, описывает весьма туманно, а спискиведущих страховщиков очень сильно отличаются друг от друга.

Спорные же моменты, связанные с этим, приводят людей в суд, где разбирательство может затянуться на длительный срок. На нашем опыте мы знаем, какие страховые случаи входят в страховку КАСКО, а по каким вам могут отказать. При этом рекомендуется обратить внимание и на дополнительные опции, значительно увеличивающие привлекательность страховки.

Что входит в КАСКО для авто

Страховая система довольно сложная и имеет целый ряд определенных тонкостей. Большинство компаний, предлагающих такие услуги дают возможность клиенту самостоятельно выбрать необходимые ему опции, предполагая конкретный процент возмещения того или иного ущерба. Именно поэтому к договору по страхованию необходимо подходить очень ответственно, даже если это так называемая «полная КАСКО». Он может иметь свои дополнения, отсутствующие в подобных документах других компаний.

Все что входит в КАСКО для авто можно представить в виде определенного списка. Однако необходимо помнить, что существует несколько программ страхования даже у одной компании, а значит, некоторые пункты могут меняться или отсутствовать.

- Дорожно-транспортное происшествие (ДТП). Это общее понятие, которое рассматривает определенную ситуацию. Некоторые виды повреждений при ДТП специально выносят в отдельные пункты, поскольку по ним наступают другие страховые случаи.

- Столкновение с другим автомобилем. Речь идет про участников дорожного движения на транспортных средствах разного типа.

- Наезд или удар предмета, который может находиться как в статичном, так и движущемся состоянии. К этому пункту также относятся животные и птицы.

- Опрокидывание автомобиля. Отдельный пункт страхования, предполагающий конкретный тип повреждений при ДТП.

- Пожар. Под данный пункт подпадает даже возгорание в результате ДТП.

- Падение предметов на транспортное средство. Имеются в виду деревья, лед, снег и т.д.

- Провал под лед.

- Падение в воду.

- Выброс гравия. Отдельный вид повреждения, возникшего в результате попадания камней или других предметов из-под колес другого автомобиля.

- Противоправные действия третьих лиц. Задавая вопрос о том, что входит в КАСКО для авто, этот пункт интересует людей больше всего. В него входит целый ряд действий, которые можно расценивать в качестве незаконных или нарушающих права частной собственности.

- Взрыв.

Важно! Необходимо отметить, что все эти пункты обычно имеет стандартный договор. Однако их наличие и процент компенсации необходимо оговаривать отдельно, чтобы потом не возникало спорных моментов.

Что не является страховым случаем

Чтобы программа начала работать должен наступить страховой случай. Законодательно же существует ряд факторов, которые соответствуют виду повреждения, но при этом, деньги за них не выплачиваются. Их стоит рассмотреть отдельно.

Случаи хищения

- кража магнитолы или ее повреждение;

- хищение номерного знака, также и его повреждение;

- утеря или кража дополнительного оборудования, находящегося вне автомобиля;

- кража автомобиля при открытых дверях, окнах и деактивированной сигнализации;

- хищение транспортного средства с документами, ключами зажигания, брелоками сигнализации.

Нет вреда самому автомобилю

- точечные повреждения лакокрасочного покрытия, к ним относятся небольшие царапины и сколы;

- повреждения покрышки, декоративного колпака;

- хищение любого типа, если не затронут автомобиль;

Неисправности

- поломка деталей узлов и агрегатов;

- выявление заводского брака;

- неисправность электрического оборудования;

- выход из строя тормозной системы.

Внешние факторы

- мошенничество или вымогательство;

- воздействие ядерного взрыва или радиации;

- военные действия;

- невозврата из лизинга или аренды.

Халатность страхователя

Именно этот пункт очень важно учитывать, изучая что входит в страховку КАСКО.

- Использование транспортного средства за пределами территории страхования.

- При использовании огня для обогрева машины или двигателя.

- Повреждения, вызванные перевозкой опасных грузов, если речь идет не о специальной технике.

- Использование машины в гонках, испытаниях, соревнованиях или при обучении вождению.

- Повреждения в результате погрузки или перевозки другими средствами.

- Неосторожное обращение с огнем или сигаретами, которое привело к повреждению салона.

- Нанесение умышленного урона, как водителем, так и пассажирами.

- Управление автомобилем в состоянии алкогольного или наркотического опьянения.

- Передача транспортного средства третьему лицу, которое не внесено в полис, не имеет водительского удостоверения соответствующей категории, управляет машиной незаконно (без соответствующих документов).

- При оставлении места ДТП.

Дополнительные опции КАСКО

Рассматривая что входит в страховку КАСКО, очень важно учитывать и дополнительные преимущества определенных программ, предлагаемых компанией. Некоторые из них просто повышают привлекательность предложения, но есть и такие, чье наличие порой считается обязательным.

К дополнениям можно отнести: услуги эвакуатора, помощь на дороге, сбор документов и справок, подменный автомобиль, на ремонт с места ДТП, доставка направления на ремонт, бесплатное такси, 5% выплаты без справок, замена стекла и фар без справок и многое другое. Каждая опция имеет определенные условия использования и выбирается индивидуально.

Процесс оформления КАСКО выглядит довольно просто. Однако существует масса тонкостей, дополнительных опций и других факторов, которые не только усложняют выбор конкретного полиса, но и повышают его стоимость. Поэтому порой лучше воспользоваться услугами профессионалов, которые подскажут как выгодно и проще приобрести КАСКО, необходимое именно для ваших целей.

Что такое КАСКО простым языком

Большинство водителей осведомлены о том, что такое КАСКО. Но существуют определенные тонкости, которые требуется знать об этом типе автострахования, а также его отличия от классического ОСАГО. Следует подробно разобрать подобные моменты.

Что такое КАСКО

Прежде всего, КАСКО – это тип автострахования, позволяющий в случае аварии даже по вине водителя возместить полученный ущерб автомобилю. Здесь важно понимать, что дает КАСКО. Так, все ДТП, которые произошли в момент действия страхового договора, считаются страховыми случаями. Кроме этого, таковыми признаются ситуации, при которых был нанесен вред здоровью либо же жизни участников аварии. В результате дело передается в суд, который по результатам рассмотрения заявления обязывает страховую компанию предоставить пострадавшим соответствующие выплаты. Не существует расшифровки КАСКО, так как это не аббревиатура.

КАСКО — добровольное страхование автомобиля

КАСКО — добровольное страхование автомобиляОтличие от ОСАГО

Главной отличительной чертой, которую имеет добровольное страхование КАСКО, считается защита собственника машины от всех типов аварий, которые случаются на дороге, а также от угона транспортного средства. Такой страховой полис дает возможность владельцу получить средства за повреждение либо хищение своей машины. А вот ОСАГО позволяет обезопасить его только от аварий, где нет его вины. Поэтому он действует только в том случае, когда виновен в ДТП другой участник движения.

Когда нет выплат

Существует ряд ситуаций, при которых невозможно получение выплат по автострахованию КАСКО. Так, они обусловлены целым рядом факторов, четко установленных в законодательстве:

- Хищения, когда из машины была украдена магнитола, номерной знак, допоборудование либо иные предметы, находящиеся в машине при открытых дверях, а также отключенной сигнализации.

- Случилась поломка деталей либо был выявлен заводской брак.

- На автомобиль происходили воздействия военных действий, радиации либо ядерного взрыва.

- В результате халатности, когда транспортное средство пострадало из-за действий самого водителя.

Когда наличие КАСКО обязательно

Учитывая, что такой тип страхования относится к добровольным, принимать решение о его приобретении вправе только сам человек, который является страхователем. Обязательным считается исключительно ОСАГО, которое должно быть у каждого автовладельца по действующему законодательству.

Однако финансовые компании выставляют определенные условия в случае приобретения автомобиля в кредит. Обуславливают они это ФЗ № 353, принятым в 2013 году, а также п.1 ст.343 ГК. В результате на машину, на которую не оформляется безубыточное КАСКО, владельцу отказывают в оформлении займа вовсе или же выставляют завышенные проценты.

КАСКО защищает автомобиль от действий третьих лиц

КАСКО защищает автомобиль от действий третьих лицВиды страховки

Сегодня у автовладельцев есть большое разнообразие вариантов для выбора страховки КАСКО. У них есть определенные особенности, а также преимущества. Распространенными считаются следующие варианты страхования:

- Полное.

- Частичное.

Основное отличие между ними – это их цена. Так, первые варианты дают возможность максимально защитить собственное транспортное средство от рисков, даже когда хозяина не было на месте в момент нанесения повреждений. А вот при частичном полисе учитываются только отдельные страховые случаи. За счет этого клиент, оформляя полис, выбирает между агрегатными, а также неагрегатными выплатами, которые существенно отличаться между собой по конечной стоимости.

Неагрегатная страховая сумма по КАСКО — это средства, которые выплачиваются за весь ущерб, нанесенный автомобилю, вне зависимости от его объема.

Полное

Таким типом страхования считается, к примеру, КАСКО ГАП, позволяющий не только защитить автомобиль от всевозможных рисков, связанных с авариями на дорогах или стоянках, но и позволяет оставлять неизменной общую стоимость машины при наступлении тотального повреждения. Всего такой полис состоит из 2 типов рисков:

- Ущерб.

- Угон.

Так, когда автомобиль был похищен, что подтверждается документами из МВД, страховая компания выплачивает владельцу его полную стоимость. А вот понятие ущерб состоит из:

- ДТП.

- Повреждений, нанесенных из-за хулиганства либо вандализма посторонних лиц.

Однако, даже учитывая наличие большого количества факторов, покрывающихся таким полисом, существуют ситуации, когда получить средства тяжело. Несмотря на это, такой тип страхования пользуется спросом особенно у собственников автомобилей премиум класса.

Частичное

Под такими мини-КАСКО подразумеваются более простые типы страховки. Отличительной чертой является покрытие только определенной группы рисков. Наиболее распространенными считаются следующие программы:

- Голое КАСКО.

- Лайт.

- 50х50.

Виды КАСКО

Виды КАСКОПодобные варианты позволяют клиентам подобрать подходящую для них программу, за счет оплаты только интересующих их страховых случаев. Положительной стороной таких полисов считается возможность уменьшения конечной цены из-за отказа от ряда других опций.

Каско с франшизой

Отдельно стоит рассмотреть, что такое франшиза в КАСКО. Такое понятие в страховании указывает на сумму, не подлежащую к выплате при наступлении страховой ситуации. Она может прописываться в договоре в процентном соотношении либо же в целом значении. К тому же её размеры четко указываются в соглашении перед его заключением по безусловной франшизе по КАСКО. Что это такое в результате выглядит следующим образом: человек при ДТП получает выплату, которая составляет размер ущерба, от которой отнимается установленная в договоре сумма. Но сам договор в таком случае обходится человеку существенно дешевле.

Проще говоря, в пределах повреждения на сумму-франшизы страховая компания не несет ответственности, только когда ущерб превышает её.

Существует еще и условная франшиза, представляющая собой сумму, в случае превышения которой, наступает страховой случай с полной компенсацией ущерба клиенту. В отличие от безусловного варианта, здесь нет никаких вычетов, но мелкие повреждения будет невозможно восстановить за счет КАСКО с франшизой. Плюсы и минусы имеет каждый вариант, но выбирать все равно клиенту.

Расчёт страховки

Зачастую общая стоимость подобного страхования составляет до 12% от рыночной цены автомобиля. Однако существует целый ряд факторов, влияющих на формирование этого значения:

- Наличие в автомобиле дополнительных противоугонных систем.

- Был ли владелец ранее в ДТП.

- Стаж вождения, а также возраст водителя.

- Тип оформляемого КАСКО.

Где застраховаться

Наиболее выгодными сегодня страховыми компаниями считается:

- Ингосстрах, где имеются льготы для водителей с большим стажем, а также хорошим рейтингом надежности.

- Росгосстрах, считающийся самой надежной компанией и выставляющей минимальное количество условий.

- Согласие, предлагающая выгодные условия для начинающих водителей.

- АльфаСтрахование, входящая в лидеры рынка и позволяющая получить скидку 35% за счет оформления «Умного КАСКО».

Сумма выплат зависит от ряда факторов

Сумма выплат зависит от ряда факторовПорядок выплат

Процесс получения выплат определяется условиями самого страхования. Так, компании придерживаются следующих вариантов возмещения ущерба:

- Покрытие стоимости ремонтных работ, осуществленных в организациях, которую выбирает сам страхователь.

- Выплата средств, эквивалентных полученным повреждениям.

- Предоставление выплат, учитывающих уровень износа деталей автомобиля.

В полисе может быть предусмотрен один вариант из указанных либо же несколько на выбор заявителя.

После подачи заявления период рассмотрения составляет не больше 15 суток. При получении средств по КАСКО с целью возмещения ущерба страхователь отвечает за то, чтобы эти деньги были использованы целевым образом. За счет этого от владельца в дальнейшем требуется предъявить отремонтированный автомобиль. После осмотра составляется акт, прикладывающийся к полису. В случае несоблюдения подобных требований, страховая фирма вправе снять со страховки те детали автомобиля, на восстановление которых были выделены средства.

Страхование КАСКО – это вариант полиса, позволяющий максимально обезопасить собственника автомобиля от возможных ДТП либо угона. Главным его отличием от ОСАГО считается добровольность получения, а также более широкий спектр страховых ситуаций, за которые полагается возмещение ущерба.

Вконтакте

Google+

Каско - это... Что такое Каско?

Ка́ско (от исп. casco — корпус, остов судна; шлем) — страхование автомобилей или других средств транспорта (судов, самолётов, вагонов) от ущерба, хищения или угона. Не включает в себя страхование перевозимого имущества (карго), ответственности перед третьими лицами и т. д.

Страховщик обязуется за обусловленную плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить лицу, в пользу которого заключён договор (выгодоприобретателю), причинённые вследствие этого события убытки в застрахованном транспортном средстве либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определённой договором суммы (страховой суммы).[1]. В страховании каско активно используются различные виды франшизы, часто правилами страхования предусматривается возможность абандона.

В отличие от ОСАГО, тарифы каско не устанавливаются государством, и у каждой страховой компании есть свои программы со своими собственными коэффициентами. Каждая компания стремится оптимизировать отношение страховых премий к страховым выплатам, для чего проводится постоянный сбор статистики страховых случаев. На основе статистики устанавливаются страховые коэффициенты, по которым вычисляется стоимость страхования каско для каждого конкретного случая. Предпочтение отдается взрослым опытным водителям, семейным автомобилям, способствующим спокойному стилю вождения. Для таких категорий минимальные риски по ущербу и, соответственно, минимальные тарифы на страхование.

Расчет стоимости полиса каско можно произвести как в офисе выбранной страховой компании, так и в онлайн режиме с помощью автоматического расчета. Такой расчет позволяет узнать приблизительную стоимость полиса для конкретного автомобиля, сравнить предложения от разных страховых компаний с учетом коэффициентов и программ интересующего страховщика и выбрать наиболее выгодный вариант страхования.

Основные участники

Таблица «Рейтинг страховщиков по автокаско за 2011 год» [2]

| № | Наименование | Премии, тыс.руб | Выплаты, тыс. руб | Уровень выплат |

|---|---|---|---|---|

| 1 | Ингосстрах | 23 307 378 | 14 717 697 | 63,1% |

| 2 | РЕСО-Гарантия | 20 936 534 | 11 355 148 | 54,2% |

| 3 | Росгосстрах | 17 202 653 | 13 494 520 | 78,4% |

| 4 | Согласие | 11 769 593 | 7 043 514 | 59,8% |

| 5 | ВСК | 10 480 218 | 7 532 110 | 71,9% |

| 6 | Страховая группа МСК | 8 276 667 | 5 500 895 | 66,5% |

| 7 | Ренессанс Страхование | 7 692 520 | 5 360 441 | 69,7% |

| 8 | АльфаСтрахование | 7 167 899 | 4 268 003 | 59,5% |

| 9 | Альянс | 5 401 791 | 3 877 689 | 71,8% |

| 10 | Уралсиб | 4 753 704 | 3 292 716 | 69,3% |

Примечания

См. также

| В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка установлена 13 мая 2011. |

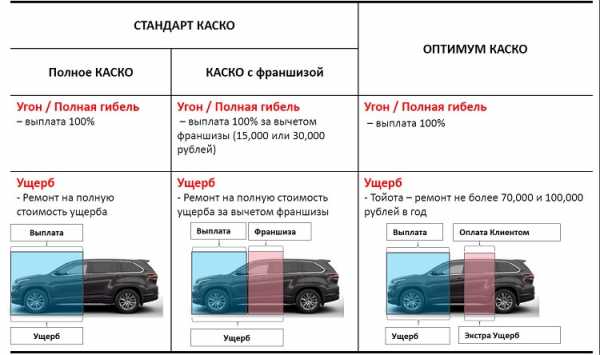

Полное страхование автомобиля КАСКО: что в него входит

КАСКО – это страховка автомобиля от угона или повреждения. Основными преимуществами данного полиса является максимум покрытия расходов даже тогда, когда водитель сам виноват в происшествии. В статье рассматривается, в каких случаях лучше застраховать автомобиль по полису КАСКО, и что туда входит.

Аббревиатуру КАСКО нельзя расшифровать на русском языке, т.к. термин происходит от международного правового понятия, обозначающего собственно страхование любых транспортных средств.

Что включает полное страхование КАСКО

Это добровольный вид страхования, оно обязательно только для тех, кто покупает ТС в кредит. Нужно знать, что полис распространяется на сам автомобиль в его базовой комплектации. Все остальные дополнительные опции к КАСКО неприменимы или обговариваются отдельно.

Все, что входит в КАСКО, определяется программами страхования. Даже одна и та же страховая компания предлагает несколько программ, поэтому список варьируется. В основном включаются следующие пункты:

- Авария на дороге (ДТП) – понятие, которое рассматривается в определенной ситуации для каждого случая. Во многих страховых компаниях различные повреждения распределяются по отдельным пунктам, так как некоторые из них определяются другими страховыми случаями. КАСКО покроет всю стоимость автомашины, даже если она признана конструктивно погибшей. Будет учтен полный ремонт авто при повреждениях или утере отдельных частей.

- Застраховать можно от угона, кражи, нанесения ущерба при попытках угнать, вандализме, ненамеренного повреждения ТС третьим лицом (группой лиц).

- Пожар в результате самовозгорания, поджога третьим лицом или возгорание ТС из-за аварии на дороге. Взрыв.

- Попадание на автомашину различных предметов: камни, сосульки, град, деревья и ветки. Туда же относится столкновение с птицами и животными.

- Обстоятельства непреодолимой силы: стихийные бедствия и катастрофы (ураганы, наводнения, сель, лавина и т.п.).

- Машина провалилась под лед или упала в воду.

В стандартный договор чаще всего входят указанные пункты. Но во избежание споров при оформлении договора нужно отдельно обговорить каждый пункт и уточнить компенсационные выплаты.

Преимущества и недостатки полной страховки КАСКО

Как и другие продукты, предоставляемые в сфере услуг, данная форма страхования имеет свои неоспоримые достоинства и ряд недостатков.

Все расходы на ремонт ТС возмещаются полностью, независимо от степени виновности автовладельца. Однако, размер страховой суммы не должен превышать стоимость авто (определяется по рыночной стоимости автомобиля во время заключения договора).

Финансовое учреждение выплачивает страховку по расширенному перечню происшествий. Весь ущерб возмещается полностью. Во время действия полиса страховая сумма не подлежит снижению.

Гарантия возмещения потери при краже, угоне ТС.

Многие компании при наличии незначительных повреждений не будут требовать справку с ГИБДД.

Выплаты поступают по сроку, указанному в договоре. Деньги можно получить за один раз или частями – все это должно быть обговорено и зафиксировано.

Лояльные клиенты получают дополнительные услуги: бесплатная эвакуация или с хорошей скидкой, мобильная помощь, разрешение споров на сервисе и т.п.

Каждое условие можно отрегулировать частным порядком. Договор может содержать любые риски, условия и ограничения, обговоренные между страховщиком и клиентом. Гражданин имеет право выбора способов получения страховки: деньги или ремонтные работы за счет страховой компании.

Полис действителен для всех водителей, имеющих право на управление ТС.

Граждане отказываются от КАСКО из-за его высокой стоимости. С учетом всех пунктов (страховой истории и стажа водителя, стоимость ТС, наличие противоугонных приспособлений, статистики краж страхуемой модели и т.п.) полис встанет в 2-10% от цены самого авто.

Требуется собрать много справок и другой подтверждающей документации. КАСКО не регулируется государством, поэтому документы – достаточный повод для осуществления выплат по ущербу.

Срок, когда можно подавать заявление на выплату, каждый раз отличается, так как определяется индивидуально. Даже купив тот же продукт, что прошлый раз, надо обратить внимание на сроки.

Купив КАСКО, автовладелец все равно должен приобретать ОСАГО. Получается путаница: например, у водителя истек срок ОСАГО, но действует КАСКО, поэтому он думает, что ничего не нарушил. Но на самом деле это нарушение ПДД, и сотрудник ГИБДД, проверяя документы, выпишет штраф.

Иногда попадаются недобросовестные страховщики, которые не выплачивают возмещение ущерба, особенно если машина дорогая и повреждения очень серьезные.

Граждане, приобретающие КАСКО, получают весьма обширный спектр привилегий, особенно если сомневаются в сохранности автомашины.

Тщательно изучайте договор, а лучше проконсультируйтесь у опытных юристов. Если страховщик не дает вынести из конторы договор, чтобы клиент мог показать его юристам, то на этот факт надо обратить особое внимание.

Что не перекрывает КАСКО

Как мы говорили ранее, в договоре можно указать большую часть случаев, когда транспортное средство может прийти в негодность. Но существует ряд происшествий, которые не считаются страховым случаем:

- Грубые несоблюдения условий эксплуатации.

- Износ – естественные повреждения от старости.

- Порча ТС на мойке

- Воздействие радиоактивного облучения или ядерного взрыва.

- Автомобиль пострадал, участвуя на военном мероприятии, или использовался служащими полиции.

- Разрушение машины во время митинга или народного волнения.

- Использование транспортного средства для совершения преступления (это надо доказать).

- Прогрев мотора с помощью открытого огня.

- Транспорт двигался без водителя.

- Перевозка имущества или другого груза в неспециализированном транспорте и его повреждение при этом.

Не возмещаются также

- Сломанные или утерянные регистрационные номера, ключи, сигнализационный пульт, электрооборудование;

- Аптечка.

- Утеря знака аварийной остановки.

- Повреждения или утеря наружного запасного колеса.

Водитель не имеет права требовать компенсацию КАСКО за причиненный ему моральный вред, а также если сам он был за рулем под воздействием алкоголя или наркотика.

Условия

Перед оформлением нужно уточнять особые условия по полису разных компаний. Несколько примеров у наиболее известных страховых организаций:

СК “РОСГОССТРАХ” имеет 3 основные программы расчета КАСКО и две дополнительные. Чтобы клиенту получить скидку, необходима безубыточная история ОСАГО в других организациях. При повторном приобретении полиса у данного страховщика можно получить скидку 20%, если не было ни одного страхового происшествия. Выплаты без справок.

СК “ИНГОССТРАХ” предлагает разнообразные программы, которые учтут любую потребность и возможность автовладельца. Существенная скидка предлагается, если гражданин состоит в браке и имеет детей.

СК “РЕСО-ГАРАНТИЯ” предлагает страхование от угона (в частичном КАСКО) и лояльно относится к ТС старше 12 лет. На выбор предлагаются три программы: страховка ущерба, угона или полный пакет.

В ряде других СК можно получить выплаты по полису за рубежом (“ВСК” “САО “ЭРГО”), франшизу (“ВСК”, “ЭРГОГАРАНТ”) и многое другое.

Правила страхования

Каждый пункт страхового договора должен опираться на Законы РФ (статья 943 ГК РФ “Определение условий страхования…”) и действующие “Правила страхования средств наземного транспорта” в организации. Если есть правила, не включенные в основной текст, то они указываются в Приложении к договору и обязательно выполняются Страхователем.

Сотрудник СК знакомит клиента со всеми правилами КАСКО перед тем, как подписывается документ. Если правила и договор расходятся, то нужно следовать положениям договора, который имеет преимущественную силу.

КАСКО бывает полным или частичным. Полное подойдет для тех граждан, кто имеет маленький стаж вождения, часто использует ТС, или авто куплено в кредит. Частичный полис берут те, кто мало пользуется автомобилем, страхуя только возможность угона и ДТП.

Какая стоимость полного страхования

Сколько будет стоить полный КАСКО, можно узнать с помощью онлайн-калькулятора, который есть на официальных сайтах страховых организаций. Многие оформляют полис без посещения офиса, пройдя регистрацию на сайте. Клиенты, желающие узнать все в подробностях, предпочитают личное обращение в компанию.

Цена будет зависеть от следующих показателей:

- Модель ТС, время выпуска, пройденный километраж, тип кузова, VIN-код с учетом коэффициента стоимости и статистики угонов по данной марке.

- Мощность двигателя.

- Наличие системы автозапуска

- Стоимость машины (чем выше – тем больше стоит полис)

- Место прописки владельца и регистрации авто (в городах дороже)

- Находится ли ТС в залоге (полис будет дороже)

- Наличие противоугонного оборудования (если оно есть – многие компании предоставляют скидку)

- Стаж вождения владельца и количество ДТП (при наличии).

Такие показатели, как возраст собственника, наличие супруга и детей могут положительно повлиять на стоимость автострахования. В итоге, полное КАСКО составит примерно 7-10% стоимости автомобиля.

Итак, в полис КАСКО входят различные виды страховых случаев. Он имеет немало преимуществ, а из недостатков стоит отметить высокую стоимость. Однако можно существенно сэкономить, и гарантированно защитить свой автомобиль, учитывая условия выбранного страховщика и правила страхования.

ПредыдущаяВсе о КАСКООсобенности суброгации по КАСКО и как СК взимает деньги

СледующаяВсе о КАСКОСтраховка КАСКО и что она дает автовладельцу

Для решения вашей проблемы ПРЯМО СЕЙЧАСполучите БЕСПЛАТНУЮ консультацию: