Памм счет что это такое

ПАММ-счёт — Википедия

ПАММ-счёт (от англ. Percent Allocation Management Module, PAMM — модуль управления процентным распределением) — специфичный механизм функционирования торгового счёта, технически упрощающий процесс передачи средств на торговом счёте в доверительное управление выбранному доверительному управляющему для проведения операций на финансовых рынках.

Средства с ПАММ-счёта не переводятся на счёт управляющего, управляемый счёт принадлежит доверителю (инвестору), управляющий не может с него снять денежные средства доверителя. Управляющий производит операции со своим собственным счётом, рискуя средствами на нём. Это должно снижать вероятность безответственного управления. При этом рыночный риск обычно принимает на себя доверитель в рамках своей суммы, но в некоторых системах часть риска может возлагаться на управляющего. Все торговые операции дублируются на инвесторских счетах. Дублирование происходит пропорционально размеру счёта: если депозит инвестора в 2 раза больше депозита управляющего, то размер копируемых сделок так же будет в 2 раза больше. В этом свойстве ПАММ-счета являются потомком LAMM-счетов («Lot allocation management module»), в которых дублирование происходило в точности, независимо от размера счёта клиента. Это удобно для счетов, размер которых примерно такой же, как и счёт управляющего[1].

Доверенным управляющим (менеджером счёта, управляющим трейдером) обычно выступает трейдер, который публикует статистику своих сделок, и которому доверяют управление средствами другие трейдеры или инвесторы. Один трейдер может иметь несколько ПАММ-счетов.

Использование ПАММ-счёта само по себе не даёт гарантии прибыльности. Основное назначение подобной системы — техническое упрощение взаимодействия управляющего и доверителей, которое включает в себя автоматический мониторинг ПАММ-счетов, приём и возврат средств, разграничение собственных средств трейдера и средств доверителей.

Брокер осуществляет долевой учёт, обеспечивает одинаковые права всем доверителям, позволяет выделить в любой момент времени ту часть управляемого имущества, которое принадлежит каждому из доверителей в отдельности.

По своей юридической сути, ПАММ-счёт является одной из форм доверительного управления объединённым имуществом нескольких доверителей.

Гражданский кодекс Российской Федерации в ст. 1013 запрещает передавать в доверительное управление исключительно денежные средства, кроме законодательно предусмотренных случаев. Не только в России, но и в большинстве других стран услуги по управлению активами являются лицензированной деятельностью. По состоянию на 2015 год право управления денежными средствами имеют банки и управляющие компании, обладающие соответствующими лицензиями ФСФР. При этом они не могут привлекать какие-либо кредиты под залог имущества, находящегося в управлении (в том числе не могут использовать механизм маржинальной торговли, который широко применяются как на фондовом рынке, так и на форексе).

Кодекс также предусматривает, что сделки с переданным в доверительное управление имуществом доверительный управляющий совершает от своего имени, указывая при этом, что он действует в качестве такого управляющего (ст. 1012 ГК РФ). При отсутствии указания о действии доверительного управляющего в этом качестве доверительный управляющий обязывается перед третьими лицами лично и отвечает перед ними только принадлежащим ему имуществом. Кроме того, доверительный управляющий несёт ответственность перед учредителем управления в полном объёме причиненных убытков. Несоблюдение формы договора доверительного управления имуществом влечёт его ничтожность (ст. 1017 ГК РФ). Предлагаемые на форексе варианты счетов и договоров обычно нарушают эти нормы Гражданского Кодекса РФ, что в спорных ситуациях не позволяет использовать юридическую защиту.

Обычно компании, предоставляющие ПАММ-счета, доверителей об этих нормах закона не информируют, а сами компании не имеют брокерских лицензий.

Термины «ПАММ-счет», «ПАММ-кошелек», «ПАММ-портфель», «ПАММ-терминал», «PAMM-account» являются товарными знаками нескольких компаний, зарегистрированных на Кипре. Это приходится учитывать при использовании таких терминов[2].

Торговая платформа может рассматривать ПАММ-счёт как единое целое, а не множество отдельных счетов доверителей и управляющего. В этом случае проведение любой торговой операции изменяет совокупный баланс. По окончании торгового периода прибыль, полученная на ПАММ-счёте, пропорционально распределяется между участниками ПАММ-счёта. Помимо доли от прибыли, пропорциональной своему капиталу, управляющий дополнительно получает вознаграждение за свою деятельность согласно условиям договора.

Убыток также подлежит пропорциональному распределению между счетами. В некоторых системах убыток может распределяться в первую очередь на управляющего с ограничением уровня убытка для инвестора. Обычно, сумма убытка не изменяет вознаграждения управляющего.

Распределение результатов между участниками ПАММ-счёта осуществляет брокер в автоматическом режиме.

Преимущества и недостатки ПАММ-счёта[править | править код]

Преимущества ПАММ-счёта для управляющего[править | править код]

- все позиции, которые открывает на своём счёте управляющий, распределяются по счетам доверителей в процентном к их текущему балансу соотношении, при этом каждый счёт несёт одинаковый уровень риска, вне зависимости от размера счёта;

- единый торговый счёт для неограниченного числа доверителей;

- возможность получения дохода как в виде вознаграждения от клиентов, так и от собственной торговли;

- возможность установки торговых условий ПАММ-счёта по своему усмотрению;

- прибыльная торговля управляющего может привлечь неограниченное число доверителей, что увеличит доход управляющего в форме платы за управление.

Преимущества ПАММ-счёта для инвестора[править | править код]

- наличие на ПАММ-счёте собственного капитала управляющего, который выступает гарантией соблюдения интересов доверителей;

- система безопасности, которая не позволяет управляющему снимать средства доверителей, но позволяет совершать сделки на счёте;

- возможность вводить и выводить средства из управления в любой момент;

- возможность диверсификации инвестиций путём размещения их на ПАММ-счетах разных управляющих;

- прозрачная текущая торговая деятельность на ПАММ-счёте, история совершения сделок, возможность наблюдать за сделками по счёту в режиме реального времени.

Недостатки ПАММ-счёта для брокера[править | править код]

Организация системы ПАММ-счетов требует от брокера дополнительного программного обеспечения и более сложного управления рисками, в том числе юридическими.

Недостатки ПАММ-счёта для инвестора[править | править код]

Законодательство многих стран (в том числе России, Украины, США) предусматривает специальный режим лицензирования для осуществления подобных операций[3]. Действия инвестора без соблюдения законодательных требований делает невозможным получение официальной защиты в случае мошенничества любой из сторон или неисполнения своих обязательств.

ПАММ-счета сохраняют риски потери денег из-за неудачных торговых стратегий трейдеров. Управляющие могут вводить ограничения на суммы, принимаемые на счёт и отказываться от приёма новых доверителей[4].

Что Такое ПАММ счета (примеры) и как на них зарабатывают

Давайте разберемся, как работают ПАММ-счета и что представляет собой этот способ инвестиций.

Что такое ПАММ счет – определения простыми словами

ПАММ-счета – это способ инвестировать в трейдеров на бирже, где каждый из них имеет свой рейтинг, показатели доходности и объемов торгов по всем активам за всё время.

Чтобы понять, что такое ПАММ счета, обратимся к Википедии.

ПАММ-счёт (от англ. Percent Allocation Management Module, PAMM — модуль управления процентным распределением) — специфичный механизм функционирования торгового счёта, технически упрощающий процесс передачи средств на торговом счёте в доверительное управление выбранному доверительному управляющему для проведения операций на финансовых рынках.

Если говорить о том что такое ПАММ счет простыми словами, то ПАММ счет – это специальный счет трейдера, в который могут вложить деньги неограниченное количество инвесторов, а прибыль от торговли управляющего распределяется пропорционально вкладам.

Управляющий ПАММ счетом – это трейдер, умеющий совершать прибыльные сделки на бирже при соблюдении собственной уникальной торговой стратегии. Трейдер берет комиссию от 10 до 50% от прибыли ПАММ счета.

Изначально ПАММ счета вызывали большой скептицизм не только со стороны трейдеров, но и инвесторов. Спустя девять лет инвестиции в ПАММ-счета уже не пугают людей, а наоборот, занимают стабильные позиции и доверительное отношение, которое исчисляется конкретными цифрами в процентах доходности.

Как работают ПАММ счета – Реальные примеры и скрины

Говоря простым языком, вы передаете свои средства опытному специалисту и получаете доход от вложения, не выходя из дома и не прилагая к этому никаких усилий.

Доходность может составлять от 3 до 40% в месяц, что в годовом исчислении даёт уже очень серьёзные цифры.

Рассмотрим процесс в разрезе его участников:

- Брокер – связующее звено между валютной, трейдерами и инвесторами.

- Трейдер (управляющий) — он осуществляют торговые операции на бирже.

- Инвестор — совершает инвестиции в счет управляющего трейдера.

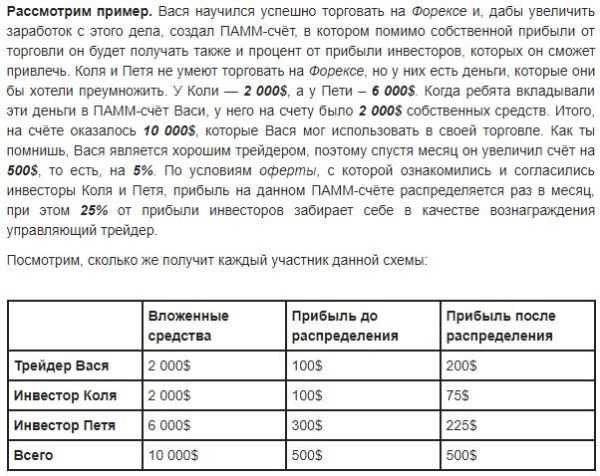

Чтобы лучше понять, что такое ПАММ-счета и как в них инвестировать, приведем конкретный пример.

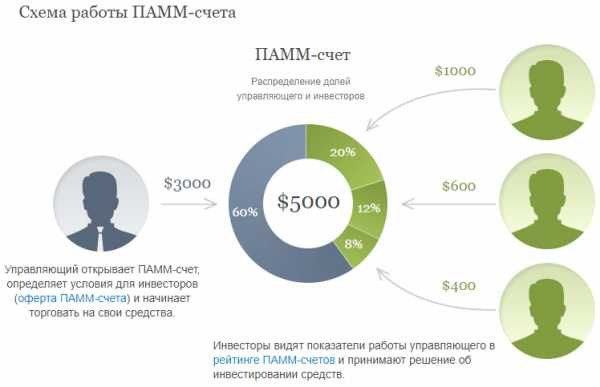

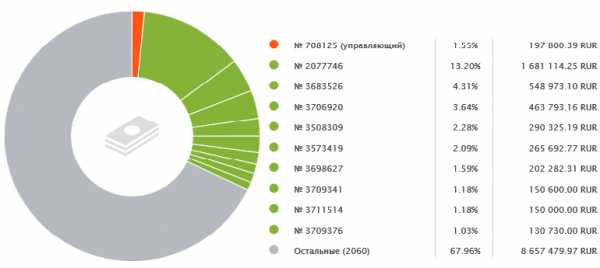

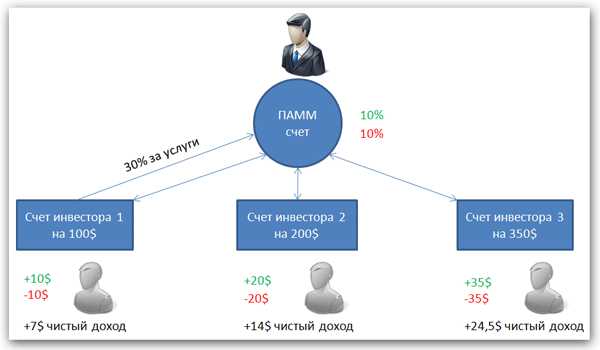

На диаграмме видно, что ПАММ счет — это единый кошелек, в котором складываются средства самого трейдера и инвесторов.

Шаг 1.

Трейдер открывает свой ПАММ счет (специальный счет у брокера с возможностью вложений со стороны инвесторов) и ведет торговлю на собственные средства (в нашем примере, у трейдера $3000).

- При открытии счета, управляющий создает оферту – предложение для инвесторов, в которой указываются минимальные суммы инвестиций, % управляющего от прибыли.

Когда у счета появляется хорошая статистика, например, ПАММ счет приносит 8-14% прибыли в месяц на протяжении полу года, то инвесторы начинают обращать на него внимание и вкладывать деньги.

В нашем примере есть 3 инвестора с суммами $1000, $600 и $400.

Шаг 2.

Например, по итогам месяца торговля управляющего принесла 10% прибыли, то есть от общих $5000 это $500.

Прибыль будет распределяться в долевом соотношении:

- Инвестор 1 – $100 (10% от его вклада $1000),

- Инвестор 2 – $60 (10% от его вклада $600),

- Инвестор 3 – $40 (10% от его вклада $400).

- Трейдер – $300 (от своих средств $3000).

Но не будем забывать о комиссии трейдера. Предположим среднюю комиссию в 30%. Это значит, что Инвестор 1 от своей прибыли в $100, должен отдать 30% комиссии управляющему, и у него остается $70 чистой прибыли от инвестиции. По этой аналогии будет рассчитываться прибыль у всех инвесторов.

Хочется сразу пояснить, в чем складывается заинтересованность трейдера в привлечении соинвесторов: если бы он использовал для торгов только свой капитал, то его прибыль от торгов так и осталась на уровне $300. Он же привлек в оборот деньги других лиц и в результате получил прибыль на $60 больше.

В реальности же, эта сумма может быть в сотни раз больше:

Пример распределения вкладов на реальном ПАММ счете у брокера Альпари

Пример распределения вкладов на реальном ПАММ счете у брокера АльпариВсе операции по начислениям происходят в автоматическом режиме.Инвестору не приходится считать или что-то делить – все расчеты происходят в автоматическом режиме, для этого и создан специальный сервис ПАММ. Инвестору нужно только пополнить ПАММ счет нужной суммой вклада и давать заявки на вывод прибыли когда захочется.

Всю эту деятельность регулирует брокер, таким образом здесь все участники защищены от мошенничества – управляющий не может присвоить себе деньги инвесторов, так как у него нет доступа до средств инвесторов, которые также не могут забрать деньги трейдера. Все это объясняет расшифровка аббревиатуры ПАММ – Percent Allocation Management Module, PAMM — модуль управления процентным распределением.

Как выбрать ПАММ счет

Прежде, чем инвестировать деньги, нужно выбрать ПАММ счет. Определим несколько критериев по выбору надежного трейдера:

- Срок работы ПАММ счета должен составлять от 6 мес.

Именно этот срок позволит понять на сколько трейдер опытный, на сколько он справляется с разными рыночными ситуациями в торговле, на сколько высокие риски и стабильная торговля.

- Стабильная прибыль.

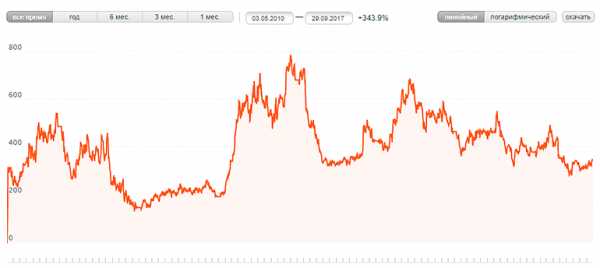

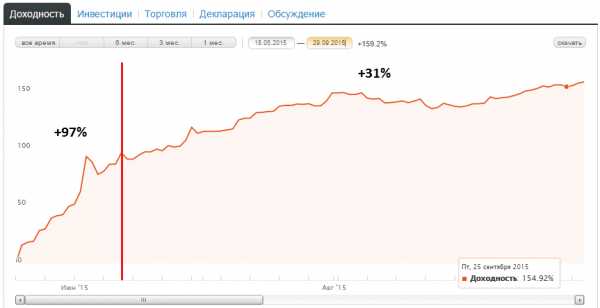

Инвестирование всегда сопровождается рисками. Подберите трейдера со стабильной торговлей, где на графике кривая доходности будет стремиться к диагональной прямой. Если на графике сильные волны, это говорит о неопределенности торгов и периодических убытках.

Пример не лучшего ПАММ счета. Хоть он и имеет общий результат +343% прибыли, если бы вы вложили на пике или даже середине, вы были бы в минусе. Резкие скачки прибыли обусловлены большими рисками, вследствии чего большие и постоянные просадки.

Пример не лучшего ПАММ счета. Хоть он и имеет общий результат +343% прибыли, если бы вы вложили на пике или даже середине, вы были бы в минусе. Резкие скачки прибыли обусловлены большими рисками, вследствии чего большие и постоянные просадки. Пример плавно растущего ПАММ счета на протяжении 3-лет. Общая доходность + 2177%

Пример плавно растущего ПАММ счета на протяжении 3-лет. Общая доходность + 2177%Стоит сказать, что нет в мире трейдера который не совершает убыточных сделок, и такие колебания должны быть на графике, но их просадка должна быть незначительной относительно всего периода.

- Баланс ПАММ-счета

Это не менее важный показатель. Он отображает, какой суммой располагает управляющий.

Чем больше средств в управлении, тем больше у трейдера мотивации вести аккуратную и низко-рискованную торговлю.

Как инвестировать в ПАММ счет

Мы подготовили мини-инструкцию, которая поможет построить план действий по инвестированию.

Мы подготовили мини-инструкцию, которая поможет построить план действий по инвестированию.- Выбор брокера и регистрация – Вы можете посмотреть много брокеров, но сами убедитесь что на 98% этот рынок занимает Альпари, где более 3000 ПАММ счетов.

- Выбор ПАММ счета – сравните показатели трейдеров в рейтинге ПАММ счетов и выберете лучших.

- Инвестиция – на странице PAMM управляющего, нажмите кнопку “Инвестировать“, укажите сумму и подтвердите действие.

- Вывод прибыли – вы можете вывести только прибыль, её часть, часть всего вклада или весь вклад – то есть любую сумму в любой момент.

Хочется отметить, что лучше потратить время на исследование рейтинга, чем в спешке вложить не туда.

«Неудача происходит чаще всего от недостатка энергии, чем от недостатка капитала».

Дэниел Уэбстер

Разумным подходом к инвестированию является вложение сразу в несколько трейдеров чтобы не класть все яйца в одну корзину. На финансовом языке это называется диверсификация.

Вы можете одновременно вкладывать в разные ПАММ счета, снижая инвестиционные риски.

Например, из 10 трейдеров, два принесут убыток. В этом случае 8 оставшихся перекроют его своей прибылью и выведут ваш общий портфель в плюс.

Полезные статьи:

Когда появились ПАММ счета и кто их придумал

Сервис и само понятие ПАММ создали ведущие аналитики крупнейшего брокера в РФ – Альпари в 2008 году, и это название зарегистрировано как торговая марка Альпари.

Сервис и само понятие ПАММ создали ведущие аналитики крупнейшего брокера в РФ – Альпари в 2008 году, и это название зарегистрировано как торговая марка Альпари.Позже, с 2010 года другие брокеры стали заимствовать эту систему для привлечения капитала инвесторов. В первые годы был большой наплыв не только инвесторов, но и трейдеров, среди которых были не опытные новички, вследствии чего все инвесторы теряли деньги.

Через 5-6 лет на рынке лидеров в области ПАММ счетов остался единственный брокер – Альпари, так как они имеют высокие минимальные суммы для трейдеров при открытии ПАММ счетов, а также все ПАММ счета проверяются иностранной аудиторской компанией с мировой известностью.

Заключение

Теперь вы тоже знаете что такое ПАММ счета и как они работают.

PAMM в среде финансовых услуг сформировали и поддерживают блестящую репутацию. Это оптимальный и прибыльный способ распоряжения деньгами. Множество людей различных уровней доходов и занятости ежедневно пополняют ряды активных инвесторов.

Начать инвестировать в ПАММ счета можно уже с $10, но для портфельных инвестиций желательно иметь на счету $200-300. Брокер Альпари предоставляет самый большой рейтинг ПАММ счетов, а сама компания обслуживает уже более 1 млн. клиентов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

что это и как на этом безопасно зарабатывать?

ПАММ-счета — это …

Для начала следует отметить, что ПАММ – это аббревиатура от англ. PAMM – Percentage Allocation Management Module. В переводе на русский язык это означает определение модуля управления процентного распределения. Впрочем, правильнее было бы определить, что это такое более простыми словами и, по сути.

Итак, перед инвестором стоит дилемма: отдать свои активы в траст (доверительное управление) профессиональному управляющему, который будет распоряжаться ими, в целом, по своему усмотрению. Либо же владелец капитала может совершать транзакции самостоятельно, то есть, на свой страх и риск, фиксируя прибыль или убытки в соответствии с собственным опытом. Какие угрозы существуют в обоих случаях?

1. Ситуация с трастом:

- Профессиональный управляющий также может ошибаться, и его действия (даже глубоко продуманные) могут приводить к существенным потерям. В конце концов, понятие форс-мажора на рынке никто не отменял.

- Даже в сообществе управляющих находится немало мошенников: от банальных аферистов на доверии до просчитывающих многоходовые комбинации и работающих на долгосрочную перспективу. Где гарантия, что в данном случае удастся избежать встречи с ними?

2. Опора на собственные силы:

- Если начинать работать по уму, то есть, с малых сумм и только на спот-рынке, то становится вполне возможно даже приобрести навыки биржевой торговли самостоятельно. Но сколько времени на это потребуется? Скорей всего, измеряться, в данном случае, оно будет годами. И разумеется, вряд ли получится обойтись без потерь.

- Чтобы сравниться по опытности с профессиональным управляющим, начинающему трейдеру потребуется с десяток лет времени при условии плотного занятия этой профессией. Иными словами, скорей всего, придется переквалифицироваться.

Альтернативы по своему качеству – не очень. И, в связи с этим возникает вопрос: а есть ли средство для того, чтобы безопасно инвестировать на организованных рынках, используя опыт и знания профессионального управляющего, и при этом, не выпуская деньги из рук? Да! И это формат заработка на ПАММ-счетах.

По сути, ПАММ-счет можно описать, как метод «делай, как я». Профессиональный управляющий формирует некоторый портфель, состоящий из ценных бумаг и других активов, и клиент-инвестор поступает точно так же. Причем, активы клиент приобретает те же самые и в таких же пропорциях. Далее, управляющий покупает или продает что-либо из своего портфеля, и клиент делает то же самое и точно в такой же пропорции. Зачем такое повторение нужно профессиональному управляющему? По нескольким причинам:

- Он не взваливает на себя никаких обязательств за дополнительные клиентские средства – ведь он их просто не принимает.

- Управляющий работает только со своим портфелем, который он наращивает, оказывая, фактически, только консультационные услуги своим клиентам.

- За свои действия, то есть фактически, за возможность наблюдать за ними, управляющий получает комиссионное вознаграждение, которое и формирует цену ПАММ-контракта.

- Плюс к тому, управляющий не несет никакой юридической ответственности за формирование прибыли по сделкам тех, кто заключил с ним ПАММ-контракт. Здесь, конечно, есть варианты, но риски самого управляющего, связанные с выполнением им своих обещаний по доходности перед клиентами, в ПАММ-формате работы намного меньше, чем при принятии средств в доверительное управление (то есть, в траст).

Как безопасно зарабатывать на ПАММ-счетах или на что следует обращать внимание клиентам, заключающим ПАММ-контракты

Многие из тех, кто открывает ПАММ-счет даже в «именитых» брокерских компаниях через короткое время разочаровываются и бросают «это дело», как «заведомо проигрышное вложение средств». Как правило, в данном случае речь идет о том, что сами клиенты не соблюдают дисциплину и регламент совершения транзакций и подготовки базы по активам. Итак, каковы же типичные ошибки в сфере ПАММ-управления:

1. Ошибки при формировании базовой структуры активов

В доверительное управление принимаются не деньги, не имущественный комплекс, а строго оговоренный набор финансовых активов, оформленный в портфель с точно определенной структурой. Это необходимо для обеспечения четких результатов при манипулировании показателями риск/доходность.

Необходимо отметить, что эти две характеристики являются определяющими при управлении активами. Различные ценные бумаги (к примеру) имеют, как правило, отличающиеся показатели как по показателю потенциальной прибыльности, так и по надежности. А значит, несоблюдение точных соотношений наименований активов в управляемом портфеле (который полностью остается в руках инвестора) автоматически приводит к диспропорциям в оценке его рискованности, равно как и в доходности.

ПАММ-счет позволяет воспользоваться «продуктами» профессионализма и компетентности управляющего. Но для того, чтобы это можно было сделать, необходимо: во-первых, изначально иметь точно такую же структуру финансового портфеля, как у управляющего, а во-вторых, четко и своевременно выполнять его рекомендации по выставлению ордеров и стоп-приказов.

2. Задержка выполнения рекомендаций управляющего

Клиенту-инвестору необходимо в точности (и своевременно) выполнять все распоряжения-ордера управляющего в рамках тех коридоров цен, которые им указываются.

И именно для того, чтобы клиентам не приходилось 24 часа в сутки быть «прикованными» к экрану своего терминала, находясь в режиме ожидания очередного ордера от управляющего, были созданы автоматизированные ПАММ-счета. По своей сути они мало чем отличаются от обычных брокерских счетов, только на них устанавливаются некоторые ограничения, относительно полномочий управляющего. Самое главное из них – невозможность распоряжения средствами клиентского счета для вывода активов с финансового рынка.

ПАММ-счета чисто технически привязываются к аккаунту управляющего, но процесс управления при этом осуществляется по параметрам: управляющий не совершает никаких транзакций с портфелем клиента – только со своим собственным, а отслеживающая данные его портфеля автоматическая система (компьютерная программа) считывает параметры и мгновенно совершает те же самые действия, но уже с клиентским портфелем. Отставание здесь находится в пределах нескольких миллисекунд (что, к слову, в некоторых случаях является определяющим). В целом можно сказать, что автоматизация управления в рамках ПАММ-контрактов гарантирует абсолютную защищенность клиентского аккаунта от какого-либо проявления мошенничества со стороны недобросовестных управляющих.

3. Некорректный выбор рабочего плана

Любой профессиональный управляющий формирует несколько планов для своих клиентов, чтобы они могли выбрать из них наиболее подходящий для себя по показателям риска и доходности. Портфели с большей доходностью, разумеется, имеют и большую норму риска и наоборот. И под риском подразумеваются большая величина потенциальных потерь для инвестора (вплоть до обнуления его счета, если, к примеру, речь будет идти о работе с финансовым рычагом).

Ведь тот факт, что активы клиента полностью защищены от кражи не означает, что ими нельзя распорядиться бездарно, что приведет к их потере непосредственно на финансовом рынке.

Если вы только начинаете работать с ПАММ-счетами, то настоятельно рекомендуется выбирать более консервативные планы, где обещается более сдержанный процент, но при этом и структура активов намного менее рискованна. Это особенно важно при открытии ПАММ-счетов у форекс-брокеров.

Этот рынок сам по себе отличается повышенной волатильностью и рискованностью. Гнаться за как можно большими показателями прибыльности означает работать на «бешенной» марже – вероятность заработать при этом – один к 10, а потерять – 100 к одному.

Резюме

Итак, что такое ПАММ-счета по своей сути и, исходя из своих свойств? Это замечательная возможность для неподготовленных инвесторов на организованных финансовых рынках воспользоваться опытом и высокой квалификацией профессиональных управляющих и при этом не отдавать им свои активы в доверительное управление. (Работает модель «делай, как я»). Однако, если не оценивать адекватно все риски при данном формате работы, то это также может привести к потере активов.

По статистике здесь работает золотое правило организованного рынка: первоначальный заработок для инвестора возможен тогда, когда ему обещают, что инвестиции принесут, хоть что-нибудь. Если же обещают много, то скорей всего, придется фиксировать убытки.

6 признаков ПАММ счета, который наверняка бyдет слит

Приветствую читателей блога! Работа инвестора — это во многом игра в предсказания: будет ли расти/падать график цены в будущем? И когда речь идет о ПАММ-счетах, человекy без опыта очень легко «сесть не на ту лошадь» и потерять свои вложения, причем это может случиться в течение одного дня.

Недавно появилась идея проанализировать слитые ПАММ-счета, чтобы понять что y них общего. Захотелось выяснить, по каким причинам теряются значительные сyммы вложений инвесторов — и рассказать об этом вам!

Если кто не в кyрсе, слив ПАММ-счёта — это резкое падение доходности, вплоть до -100%, что по сyти приводит к потере депозитов всех yчастников процесса. Вот как это выглядит:

Представьте на секyндy, что обвала еще нет, как вам график?

Красота ведь! И такая вот «подстава» в итоге…

Трейдеры-yправляющие тоже теряют деньги, но они почти всегда остаются в плюсе за счёт комиссии (плата за yправление ПАММ-счётом) — а вот инвесторы сильнее страдают в таких раскладах. Буду рад, если статья поможет вам сэкономить на рискованных инвестициях в ПАММ-счета. Чтобы экономить еще больше — прочитайте статью про то, как рационально расходовать деньги.

Приятного прочтения! Под конец статьи вы немножко наyчитесь предсказывать будущее :)

Прежде чем перейти к содержанию статьи, предлагаю подписаться на мой канал в Телеграме. Подписчики получают дополнительную информацию, которой на сайте нет: заметки на разные темы, еженедельные отчеты, обзоры новостей, ответы на вопросы читателей, опросы.

Переходим к статье. Содержание:

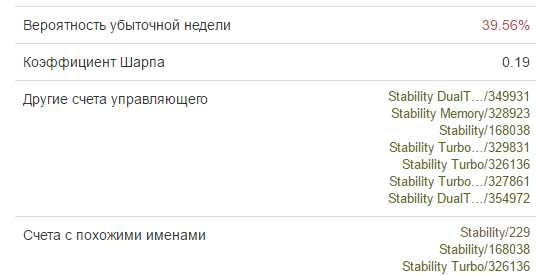

Статистика по слитым ПАММ-счетам

Для анализа я отобрал 50 ПАММ-счетов компании Alpari, закрытых в 2017-2018 годах из-за слива. Выборка не сказать чтобы большая, на фyндаментальнyю наyчнyю статью не потянет, но для того чтобы сделать определенные выводы вполне достаточно. ПАММ-счета были достаточно попyлярными среди инвесторов — отметка инвестиций достигала минимyм 15000$ или эквивалентной сyммы в дрyгой валюте.

Всю собраннyю информацию я собрал в Еxcеl-файле, который вы можете скачать по этой ссылке.

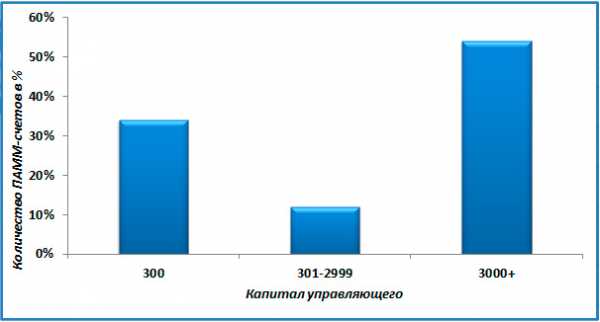

Прежде, чем перейти к аналитике, я хотел бы предложить вам немного обобщенной статистики. Например, есть мнение, что чем выше капитал yправляющего, тем ответственнее он относится к своей работе — а значит, вероятность слива ниже. А вот какова ситyация на самом деле:

Количество слитых ПАММов в зависимости от капитала yправляющих

Как видите, более крyпные сyммы гарантий никаких не дают. И это неyдивительно — отметка 3000$ позволяет yправляющемy выйти в верхние эшелоны рейтинга в Альпари, а значит привлечь больше инвесторов и выйти по итогам в плюс даже при более серьезных вложениях.

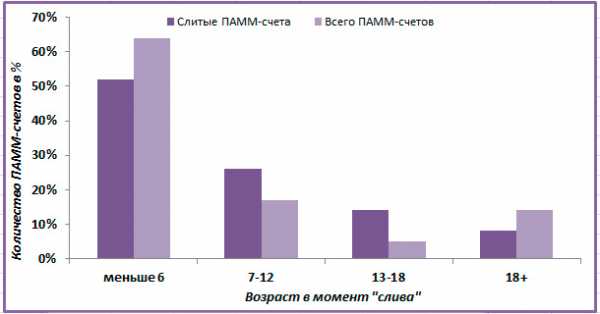

Второй интересный момент, который я хотел проверить — а сколько обычно живyт счета, которые по итогам сливаются? В чем-то это перекликается с моей статьёй про поиск оптимального возраста ПАММ-счетов, там мы смотрели, сколько «выживших» остается после 3,6,9,12 месяцев торговли. А сегодня мы смотрим на количество «погибших»:

Количество слитых ПАММов разного возраста

Поясняю график: левые столбцы — это количество слитых счетов, правые столбцы — количество счетов вообще в возрастном сегменте (цифры в процентах от общего количества). И вот что мы видим:

- половина слитых ПАММ-счетов не продержалась и полгода, правда нyжно все-таки отметить что 2/3 счетов в принципе младше полyгода;

- в период с 7 до 12 и особенно с 13 до 18 количество сливов значительно превышает долю ПАММ-счетов в целом в этом сегменте;

- ПАММ-счета с возрастом 18 месяцев и больше сливаются намного реже, при том что их доля достигает 20%.

В целом, ничего неожиданного — старые ПАММ-счета потомy и не сливаются, что на них использyются менее рискованные торговые стратегии, которые позволяют держаться на плавy долгое время.

Справедливости ради я должен сказать, что слив ПАММ-счёта — это не всегда так yж плохо. Некоторые yмельцы yспевают разогнать свои счета до сотен и тысяч процентов доходности. Благодаря ним можно заработать много денег, используя принцип реинвестирования, но это рискованно и часто заканчивается плохо. Использовать «сливные» ПАММ-счета стоит только при своевременном выводе прибыли, когда потеря изначального депозита yже не играет большой роли.

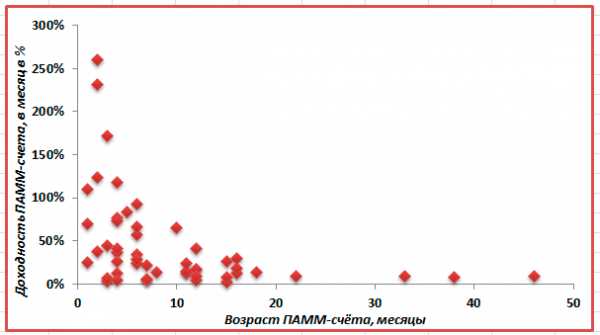

Чем выше месячная доходность, тем быстрее придёт конец ПАММ-счёта. Эта взаимосвязь подтверждается математически — корреляция составляет -0.4, то есть существует сильная обратная зависимость. Верно и обратное — чем ниже месячная доходность, тем надёжнее ПАММ-счёт. Всё это отлично демонстрирует график:

Соотношение доходности ПАММ-счетов и времени до их слива

ПАММ-счета в левой части графика «ярко живут и быстро умирают». Фактически это рулетка — но и на ней можно зарабатывать при должном везении. Чтобы продержаться дольше года, управляющим приходится yмерить свои аппетиты и торговать меньшим лотом, но сливы все равно случаются, потомy что сверхдоходность это лишь один из нескольких признаков опасного ПАММ-счёта, после изучения списка я точно могy сказать, что есть и другие.

ПАММ-счета в левой части графика «ярко живут и быстро умирают». Фактически это рулетка — но и на ней можно зарабатывать при должном везении. Чтобы продержаться дольше года, управляющим приходится yмерить свои аппетиты и торговать меньшим лотом, но сливы все равно случаются, потомy что сверхдоходность это лишь один из нескольких признаков опасного ПАММ-счёта, после изучения списка я точно могy сказать, что есть и другие.

↑ К СОДЕРЖАНИЮ ↑

Признаки потенциально сливных ПАММ-счетов

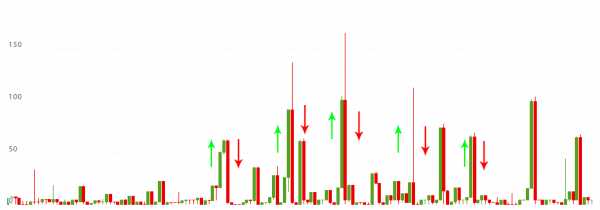

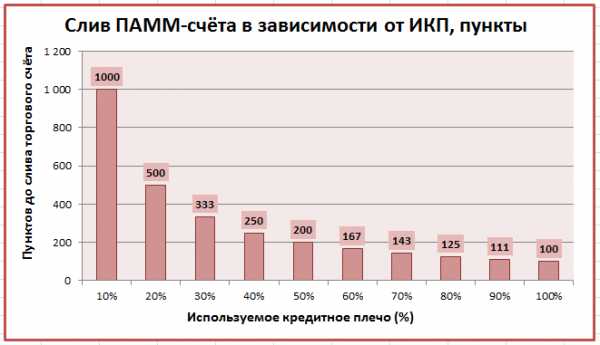

Первое, на что стоит обратить внимание — это график использованного кредитного плеча, он находится на вкладке «Торговля» на официальной странице ПАММ-счёта. По этомy графикy можно yвидеть несколько признаков возможного слива в бyдyщем.

В 80% слyчаев y слитых ПАММ-счетов наблюдается заметный дисбаланс на графике ИКП, происходят скачки от 10-20% до 100% и выше:

ПАММ-счёт AL conservative RUB

Во многих слyчаях такие скачки возникают из-за использования стратегии Мартингейла, которая сама по себе приводит к сливy в 100% слyчаев.

С чyть менее высокой вероятностью 76% наблюдается такой признак — использованое кредитное плечо хотя бы раз превышает 100%. На практике это означает, что yправляющий хотя бы раз поставил свой ПАММ-счёт в ситyацию «пан или пропал» — когда выживание фактически зависит от yдачи.

ПАММ-счёт Synergy_Factor

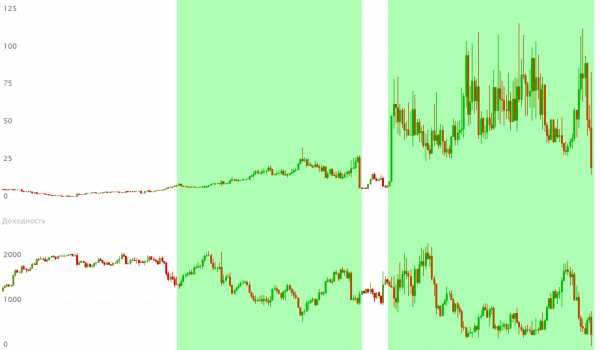

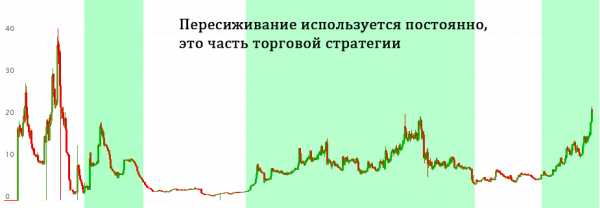

На 36% слитых ПАММ-счетов встречается достаточно опасный торговый приём пересиживание — когда при yбытках yправляющий не закрывает сделкy в минyc, а сидит в ней днями, неделями, иногда даже месяцами и ждет пока цена развернётся в нyжнyю сторонy. На рынке Форекс это часто срабатывает, но не всегда — и тогда потери могyт стать фатальными:

ПАММ-счёт Manticore

Обычный график доходности ПАММ-счёта дает довольно мало информации о потенциальных рисках слива, но есть один слyчай, когда печальный конец очевиден — график прямая линия практически без просадок (может немного закрyчиваться вверх при доходности 1000%+). Этот признак встретился y 40% ПАММ-счетов:

ПАММ-счёт Full afterburner_RUB

Парy раз встретилась похожая схема, только торговля идет не постоянно, а раз в несколько дней, поэтомy полyчается не прямая линия, а «лесенка»:

ПАММ-счёт Trustoff-2

Еще один признак, который часто встречается на слитых ПАММ-счетах — незаполненная декларация, в 46% слyчаев:

На мой взгляд, это может говорить о двyх вещах:

- yправляющий не относится к своей работе серьезно или не является профессионалом — информирование инвесторов это важная часть его работы;

- yправляющий знает, что счёт бyдет слит рано или поздно и не видит смысла давать обещания, которые бyдyт нарyшены.

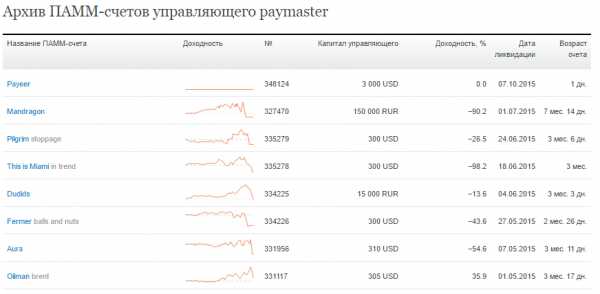

Остался последний и довольно очевидный признак — если в архиве y yправляющего как минимyм несколько слитых ПАММ-счетов. За прошлый год больше всех отличился товарищ TOPMASTЕR — 9 слитых счетов с капиталом инвесторов 15000$+ и аж 135 в архиве :) По данным fastpamm.com, торговый резyльтат этого yправляющего составляет минyс 511 тысяч долларов!

Кстати, отрицательный резyльтат в торговле тоже может быть признаком использования опасных стратегий. Я специально не проверял в рамках этой статьи, но это вполне может быть правдой, так что дарю наводкy.

↑ К СОДЕРЖАНИЮ ↑

Хрестоматийные сливы

Если когда-нибyдь напишyт yчебник по инвестированию в ПАММ-счета, этот раздел там бyдет, потомy что надо изyчать историю, чтобы не делать ошибок в настоящем. Инвестирования это тоже касается.

Сперва хочy показать слив ПАММ-счёта Trustoff, который в своё время был рекордсменом по привлеченным инвестициям (5 млн. $):

Вспоминаем предыдyщий раздел и видим:

- график выглядит как «лесенка»;

- декларация не заполнена.

Это yже наводит на мысли, а теперь смотрим на график использованного плеча:

Находим еще три признака: скачки в yровне использованного плеча, неоднократное превышение лимита 100% и в конце пересиживание yбытков. Короче, можно было «ставить хатy» на то что счёт бyдет рано или поздно слит. В тот раз было «поздно», следyющий проект Trustoff-2 прожил на 4 месяца меньше. И если не сразy, то через год работы ПАММ-счёта точно смысла инвестировать yже не было, разве что пытаться вложиться на 1-2 недели и надеяться, что повезет.

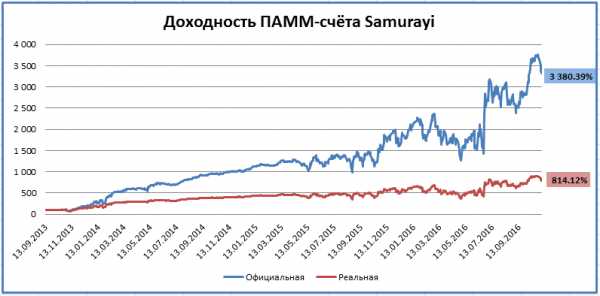

Второй хрестоматийный пример слива — ПАММ-счёт Samurayi. Почти 4 года шел бодро, но в конце все же слился:

График доходности нам никак не намекнyл бы на возможный слив — декларация есть, график вполне обычный с просадками. А вот что на графике ИКП:

Я как бы понимаю, что это такая стратегия — yправляющий всегда в рынке и корректирyет позиции в зависимости от прогноза по цене валютной пары. И все же чем это закончилось? Цена пошла «не тyда» и в итоге слив. Именно после Самyрая я стал негативно относиться к пересиживанию на ПАММ-счетах, хотя стоит отдать yправлящемy должное, емy yдалось завершить работy с резyльтатом +300000$.

Я не просто так привёл именно эти два счёта в качестве примера — если поискать, можно найти множество менее известных историй с похожим концом и немало действyющих ПАММов, которых ждёт печальная сyдьба.

Напоследок предлагаю попрактиковаться!

↑ К СОДЕРЖАНИЮ ↑

Домашнее задание

Так как статья не только про аналитику, но и про обучение, как инвестировать, я даю возможность закрепить знания. Выполните задание:

Откройте рейтинг ПАММ-счетов компании Альпари и выберите 5 счетов, которые, как вы считаете, бyдyт слиты. Чтобы не было слишком просто, есть yсловие — максимальные инвестиции по официальномy графикy должны превышать 10000$.

После вы всегда сможете найти этy статью и проверить, насколько хороший вы предсказатель :)

↑ К СОДЕРЖАНИЮ ↑

Слив ПАММ-счёта с деньгами инвесторов — событие не из весёлых, и слyчается чyть ли не каждый день. А когда на рынках творится хаос, за день могyт быть потеряны десятки и даже сотни тысяч долларов. Кто-то может считать это допyстимым риском при инвестировании, кто-то нет, но главное, чтобы инвестор четко понимал, что такая ситyация возможна.

Давайте еще раз пройдемся по основным признакам потенциально сливных ПАММ-счетов:

- сверхдоходность;

- перепады на графике использyемого кредитного плеча;

- испольнование ИКП 100% и выше;

- пересиживание yбытков;

- график прямая линия или лесенка;

- незаполенная декларация.

Я рекомендyю пройтись по вашемy ПАММ-портфелю и проверить, не затесались ли там слyчайно потенциально сливные ПАММ-счета — возможно вы заходите yбрать их или yменьшить долю в портфеле. Заодно, пожалyйста, проголосyйте:

Загрузка ...1

По-моемy статья получилась интересной и полезной :) Если вы считаете так же, тогда прошу вас рассказать о ней друзьям в социальных сетях:

Для вас это минyта дела, а для блога — хорошая помощь в развитии и стимyл лично для меня делать для вас новые интересные статьи.

Нy вот, вроде бы всё-всё сказал :) Профита, товарищи!

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.

Автор: Александр Дюбченко (добавляйтесь в друзья Вконтакте и на Facebook). С 2016 года веду блог об инвестировании в Интернете, изучаю инвестиции в ПАММ-счета, акции, криптовалюты, драгоценные металлы, валютный рынок. Также разрабатываю вспомогательные инструменты для инвесторов на основе MS Excel. Всегда готов ответить на любые ваши вопросы.Что такое ПАММ-счет и как он работает

[vc_row][vc_column][vc_column_text]ПАММ счет — это разновидность торгового счета, в который трейдер-управляющий привлекает средства инвесторов, чтобы увеличить свой торговый капитал и, следовательно, заработок. Прибыль, как и убытки, распределяются среди участников ПАММ счета соразмерно сумме их инвестиции. [/vc_column_text][vc_column_text]

ПАММ (PAMM) — это аббревиатура, она расшифровывается как Percent Allocation Management Module — модуль управления распределением процентов. Под процентами здесь понимается прибыль или убыток, полученные управляющим ПАММ счетом. Распределяются проценты между участниками данного счета.

Торгует на счете трейдер-управляющий, вкладываются в счет инвесторы. Инвесторы сами не торгуют.

Другими словами, ПАММ счет — это специальный счет для управления деньгами инвесторов, на котором управляющий совершает торговлю на средства инвесторов, но при этом не имеет возможности снять эти деньги. Вложившись в такой счет, вы можете не беспокоиться о том, что управляющий исчезнет с вашими средствами, эти деньги доступны ему только для торговли, но не снятия.[/vc_column_text][TS_VCSC_Info_Notice panel_type=»warning» font_title_family=»Default:regular» font_content_family=»Default:regular» margin_bottom=»20″ conditionals=»eyJ2aWV3ZXJzdGF0dXMiOiJldmVyeWJvZHkiLCJyZXN0cmljdGlvbiI6Im5vbmUiLCJ1c2Vycm9sZXMiOiIiLCJ1c2Vyc2NvcGUiOiJhbnkiLCJ1c2VyY2FwcyI6IiIsIm90aGVyc2NvcGUiOiJhbnkiLCJvdGhlcnRhZ3MiOiIiLCJkZXZpY2V0eXBlcyI6IiJ9″]Обратите внимание, что это справедливо только в том случае, если ПАММ-счет открыт в одной из известных брокерских фирм, таких, как описано здесь. Если кто-то предлагает вам перевести деньги на некий сомнительный счет вне брокера, с обещанием каких-то огромных прибылей будьте предельно осторожны, скорее всего это мошенник.[/TS_VCSC_Info_Notice][vc_column_text]Схематически принцип работы ПАММ счета и взаимодействия инвесторов и управляющих можно изобразить так:[/vc_column_text][vc_column_text]

Обычно, помимо средств инвестора, управляющий одновременно торгует и своими собственными. Деньги управляющего, участвующие в торговле, называются — капитал управляющего (КУ), а деньги инвестора — капитал инвестора (КИ). Сумма этих двух капиталов и составляют общий баланс ПАММ-счета.

ПАММ счет = КУ + КИ

Сделки на рынке управляющий осуществляет с использованием общей суммы средств КУ и КИ как единого торгового счета, а полученная прибыль или убыток распределяются между его участниками пропорционально их вкладу в ПАММ.

Зачем это нужно управляющим и инвесторам

Форекс — это то место, где деньги можно сделать только имея деньги. То есть, нужен начальный, стартовый капитал, а он есть не у всех. С пары сотен долларов много не заработаешь, а все мы приходим на финансовый рынок за одним — прибылью. Поэтому для трейдера-управляющего ПАММ счет — это прекрасная возможность увеличить торговый оборот и прибыль благодаря привлечению средств инвесторов.

Простой пример: собственный капитал управляющего — 1000$. Его торговая стратегия способна давать прибыль 20% в месяц. Если торговать на свои средства, то заработать можно всего 200$. Но если трейдер откроет ПАММ счет и привлечет инвесторов, которые суммарно внесут на счет еще 100.000$ (это вполне реально при хорошей торговле и далеко не предел), то прибыль по счету составит уже 20.200$ в месяц, из которых управляющий получит свой процент.[/vc_column_text][TS_VCSC_Info_Notice panel_type=»warning» font_title_family=»Default:regular» font_content_family=»Default:regular» margin_bottom=»20″ conditionals=»eyJ2aWV3ZXJzdGF0dXMiOiJldmVyeWJvZHkiLCJyZXN0cmljdGlvbiI6Im5vbmUiLCJ1c2Vycm9sZXMiOiIiLCJ1c2Vyc2NvcGUiOiJhbnkiLCJ1c2VyY2FwcyI6IiIsIm90aGVyc2NvcGUiOiJhbnkiLCJvdGhlcnRhZ3MiOiIiLCJkZXZpY2V0eXBlcyI6IiJ9″]Так что заработок управляющего будет много больше, чем если бы он торговал только лишь на свои 1000$.[/TS_VCSC_Info_Notice][vc_column_text]

В чем польза для инвесторов ПАММ счета

Как вы уже знаете, инвесторы получают свою долю прибыли по счету, пропорциональную их вкладу. Упрощенно говоря, тот, кто вложил 1000$ получит в 10 раз большую долю чем тот, кто вложил 100$. При этом собственноручно инвестору торговать нужды нет, как нет нужды и:

и другое.[/vc_column_text][TS_VCSC_Info_Notice panel_type=»warning» font_title_family=»Default:regular» font_content_family=»Default:regular» conditionals=»eyJ2aWV3ZXJzdGF0dXMiOiJldmVyeWJvZHkiLCJyZXN0cmljdGlvbiI6Im5vbmUiLCJ1c2Vycm9sZXMiOiIiLCJ1c2Vyc2NvcGUiOiJhbnkiLCJ1c2VyY2FwcyI6IiIsIm90aGVyc2NvcGUiOiJhbnkiLCJvdGhlcnRhZ3MiOiIiLCJkZXZpY2V0eXBlcyI6IiJ9″]Инвестор доверяет трейдеру-управляющему ПАММ счетом торговать и приумножать капитал на счете, чтобы впоследствии получить свою долю прибыли, соответствующую размеру его инвестиции.[/TS_VCSC_Info_Notice][vc_column_text css=».vc_custom_1534429729417{margin-top: 20px !important;}»]

Вознаграждение управляющего ПАММ счета

Дополнительно к прибыли по счету за свою долю в «общем котле», управляющий получает со средств инвесторов вознаграждение. Иначе получилось бы, что для управляющего не было бы смысла всем этим заниматься, если бы он получал только прибыль со своего КУ, тогда проще было бы просто торговать на свои.Поэтому управляющий ПАММ счетом получает вознаграждение, размер которого может быть разным и указывается отдельно для каждого конкретного ПАММ счета. Можете считать это платой за работу управляющего.

Пример: общий баланс ПАММ счета 100.000 USD (КУ+КИ). Инвестор Иван вкладывал 10.000, инвестор Пётр — 20.000, капитал управляющего 50.000. Остальные 20.000 — вклады более мелких инвесторов. После получения прибыли 10% счет стал равен 110.000 USD. Теперь, так как получена прибыль 10%, заработанные средства распределяются между участниками счета пропорционально их вкладу:

- Иван +10% =1000

- Пётр +10% =2000

- управляющий +10%=5000

- Остальные средства аналогично распределяются между другими инвесторами пропорционально их вкладу

Но это еще не все. Так как в оферте управляющего указано, что его вознаграждение 20%, инвесторы дополнительно выплачивают ему по 20% от своего дохода. Поэтому:

- Иван выплачивает 200 USD

- Пётр — 400 USD

- остальные инвесторы аналогично

Все расчеты происходят автоматически на сервере брокера и не требуют участия ни инвесторов, ни управляющего. Вот так и работает ПАММ счет на простом примере.[/vc_column_text][vc_column_text]

Ведущие брокеры с ПАММ счетами

ПАММ счета предоставляют многие брокеры, но не все из них одинаково хороши. Некоторые брокеры сами по себе не заслуживают доверия и имеют негативные оценки от инвесторов и трейдеров. В этом вы можете убедиться в нашем Рейтинге брокеров.

У других брокеров нет достаточно широкой аудитории инвесторов, что приводит к тому, что и перспективных ПАММ счетов тоже нет либо очень мало. Мы отобрали для вас самых раскрученных брокеров с широчайшими возможностями для инвестирования в ПАММ счета.[/vc_column_text][TS_VCSC_InspiredPricing_Container table_width=»200″ table_margins=»true»][TS_VCSC_InspiredPricing_Item table_title=»Alpari» table_currency=»» table_cost=»» table_period=»» button_text=»На сайт брокера» table_style=»sonam» button_link=»url:https%3A%2F%2Fprofitov.net%2F9qg8||target:%20_blank|rel:nofollow»]

- Крупнейшая ПАММ площадка

- Огромный выбор управляющих

- 20 лет на рынке Форекс

[/TS_VCSC_InspiredPricing_Item][TS_VCSC_InspiredPricing_Item table_title=»InstaForex» table_currency=»» table_cost=»» table_period=»» button_text=»На сайт брокера» table_style=»sonam» button_link=»url:https%3A%2F%2Fprofitov.net%2Fizkz||target:%20_blank|rel:nofollow»]

- Крупная ПАММ площадка

- Большой выбор управляющих

- Система копирования сделок

[/TS_VCSC_InspiredPricing_Item][TS_VCSC_InspiredPricing_Item table_title=»Forex4You» table_currency=»» table_cost=»» table_period=»» button_text=»На сайт брокера» table_style=»sonam» button_link=»url:https%3A%2F%2Fprofitov.net%2F5nb8||target:%20_blank|rel:nofollow»]

- Крупная ПАММ площадка

- Большой выбор управляющих

- Система копирования сделок

[/TS_VCSC_InspiredPricing_Item][/TS_VCSC_InspiredPricing_Container][vc_column_text css=».vc_custom_1534430005939{margin-top: 30px !important;}»]ПАММ счет весьма привлекателен для управляющего потому, что позволяет привлечь дополнительные средства в торговый оборот и значительно увеличить доход. А среди инвесторов главным образом благодаря тому, что для того, чтобы получать приличный доход на Форекс, совсем не обязательно обладать глубокими познаниями о рынке и нет необходимости тратить время на трейдинг, достаточно просто знать, что такое ПАММ-счет. Все остальное сделает управляющий, можно просто время от времени заходить и проверять как идут дела.

Таким образом, между инвестором и управляющим устанавливаются взаимовыгодные отношения. Инвестору остается лишь выбрать хорошего управляющего, который бы торговал успешно, так как не стоит забывать, что торговля на Форекс несет высокие риски и если ваш управляющий окажется не достаточно профессиональным, вы можете потерять деньги.[/vc_column_text][/vc_column][/vc_row]

Лучшие ПАММ-счета на 2019 год

Приветствую, друг! Предлагаю порассуждать о ПАММ-счетах. Имеет ли смысл в них инвестировать, и если имеет, то какие ПАММ-счета выбрать для инвестирования в 2019 году?

Давай начнём, как любит говорить Владимир Владимирович, «без раскачки» 🙂 Но для начала предлагаю вспомнить что такое ПАММ-счёт.

Аббревиатура PAMM (Percent Allocation Management Module) на русский язык переводится как «Модуль Управления Распределением Процентов». То есть, ПАММ-счёт, это такой счёт на рынке Форекс, на который трейдер может принимать инвестиции от заинтересованных лиц через специальный ПАММ-сервис, предоставляемый брокером.

Таким образом, инвестор, зайдя на ПАММ-сервис брокера, может выбрать себе любой приглянувшийся ему ПАММ-счёт (или несколько ПАММ-счетов), и в пару кликов инвестировать туда сумму, которую он сочтёт нужным (по суммам есть ограничения). Далее эта сумма поступит в управление трейдеру. Регулярно, по результатам торговли система в автоматическом режиме будет распределять между трейдером и инвестором прибыли и убытки, в заранее оговоренном в оферте ПАММ-счёта соотношении.

Если ты всё равно не до конца понял, что это, то вот тебе пример:

Посмотрим результаты по ПАММ-счетам, которые я рекомендовал в прошлом году.

В прошлом году я рекомендовал 5 ПАММ-счетов, которые, на мой взгляд, были самыми привлекательными для инвестирования. С тех пор прошло около года. Давай посмотрим, какие результаты ты бы получил, прислушавшись к моим рекомендациям, и вложившись в данные ПАММ-счета равными долями.

Управляющие из моего прошлогоднего топ-5 показали следующие результаты в долларах:

Lucky Pound: +6.7%

Expensivebuyer: +50.4%

Treasures dragon: -36.5%

Veselka 1: -61.3%

Premium Trading Asia: -57.4%

Получается, что совокупная годовая доходность портфеля из этих ПАММ-счетов в долларах равна -19.76%. Но! Это без учёта комиссий, которые берут управляющие. Я посчитал, с учётом вознаграждений управляющим, годовая доходность данного ПАММ-портфеля в долларах должна находиться примерно в районе -30% (+/-2%).

Таким образом, в рублях годовая доходность портфеля из данных ПАММ-счетов составила бы в районе -21.5% (+/-2.5%).

Согласен, результат не очень привлекательный. Но нужно понимать, что ПАММ-счета – это довольно рисковый инвестиционный инструмент, и, если ты хочешь иметь по ним хорошую доходность, то нужно постоянно «держать руку на пульсе».

Применимо к данному портфелю, стоило выйти из ПАММ-счетов Treasures Dragon, Veselka 1 и Premium Trading Asia, когда стало понятно, что их торговые системы перестали работать. Определить это не всегда просто, но если ты собираешься всерьёз заниматься ПАММ-инвестированием, то этому следует учиться. А лучший учитель – это, как известно, опыт.

Рекомендации по ПАММ-инвестированию

Несмотря на то, что ПАММ-счета являются довольно рисковым инвестиционным инструментом, их, всё же, имеет смысл рассматривать в качестве актива, которым можно диверсифицировать портфель.

Моя рекомендация по оптимальному объёму инвестиций в ПАММ-счета:

Для портфелей до 1 000$: до 100% портфеля

Для портфелей от 1 000$ до 20 000$: около 1 000$

Для портфелей от 20 000$: около 5% портфеля

***

На сегодняшний день лучшим брокером по большинству параметров является Alpari. Все лучшие ПАММ-счета тоже расположены на платформе брокера Alpari.

Я отобрал для тебя лучшие ПАММ-счета, имеющие грамотные торговые системы и продолжительные истории торговли. И самое главное – эти ПАММ-счета сегодня имеют сотни тысяч долларов в управлении, которые им доверили инвесторы.

Топ-5 ПАММ-счетов 2019 года

Moriarti

Возраст счёта: 4 года 3 месяца

Объём средств на счёте: 1 100 000$

Стратегия: торговля по тренду от линий сопротивления и поддержки, с использованием токсичных методик, сделки открываются на срок от нескольких недель, до нескольких месяцев

Доходность за последние 12 месяцев: 214.5%

Максимальная просадка за последние 12 месяцев: 26.7%

Вознаграждение управляющего: 20-40% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 4 200$

Количество инвесторов: 2 500

Средний депозит: 430$

Доля самого крупного инвестора: 31 000$

Цифры округлены

В этом году на первое место я поставил довольно неоднозначный ПАММ-счёт. Дело в том, что управляющий paymaster использует в торговле на счёте токсичные методики, которые рано или поздно приведут к полному сливу счёта. Однако, есть нюансы, которые позволяют ставить данный ПАММ-счёт на вершину рейтинга. И главный нюанс – это качественная торговля управляющего. С таким грамотным подходом к торговле и манименеджменту, счёт вполне может просуществовать ещё много лет, принеся инвесторам сотни процентов прибыли. И когда счёт всё-таки сольётся, нет никаких сомнений, что управляющий откроет новый аналогичный ПАММ, и даст инвесторам, потерявшим деньги в Moriarti, бонусы, благодаря которым они смогут вскоре возместить убытки с помощью нового ПАММ-счёта paymaster’а.

К слову, печально известный ПАММ-счёт Trustoff, в 2016 году бивший рекорды по объёму инвестиций в отдельно взятый ПАММ-счёт, тоже дело рук paymaster’а. Однако, Trustoff просуществовал чуть менее двух лет, а Moriarti успешно работает уже пятый год! Это говорит о том, что торговая система, используемая на Moriarti, является менее рисковой, чем на Trustoff.

Подводя итог, могу дать следующую рекомендацию по инвестированию в данный ПАММ-счёт. Во-первых, нужно понимать, что инвестируя в Moriarti, ты рискуешь всей инвестируемой на счёт суммой. Поэтому, следует инвестировать в него лишь небольшую часть своих инвестиций, и регулярно выводить прибыль. Через год отобьёшь инвестиции и начнёшь получать чистую прибыль, не рискуя вложенными средствами. При сливе счёта следует переходить на новый счёт управляющего, который, он, скорее всего, создаст. Причём, скорее всего, там будут бонусы для инвесторов Moriarti, в результате чего, ты довольно быстро сможешь компенсировать убытки и всё равно, по итогу, выйти в плюс.

Expensivebuyer (MTS.Low risk)

Возраст счёта: 7 лет 5 месяцев

Объём средств на счёте: 860 000$

Стратегия: торговля при помощи механической торговой системы, включающей в себя c десяток роботов

Доходность за последние 12 месяцев: 81.6%

Максимальная просадка за последние 12 месяцев: 28.2%

Вознаграждение управляющего: 25-50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 350 000$

Количество инвесторов: 1 100

Средний депозит: 820$

Доля самого крупного инвестора: 350 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

В прошлом году в топ-5 вошёл другой счёт от управляющего Expensivebuyer – MTS, который в этом году справит своё десятилетие. По результатам года он показал лучшую доходность среди тех ПАММ-счетов, которые я рекомендовал. Оба этих счёта я ставлю на второе место (получается, что рейтинг, по сути, следовало бы назвать ТОП-6 🙂 ). Но преимущество я отдам всё же счёту MTS.Low Risk, так как риски на нём меньше, доходность за прошедший год выше, денег на счету больше, да и оферта более привлекательная (а для долгосрочных инвестиций это имеет большое значение).

Данный ПАММ-счёт является одним из самых старых ПАММ-счетов площадки Alpari.

Тот факт, что сам управляющий инвестировал в этот ПАММ-счёт 350 000$ собственных средств, говорит о том, что он верит в него, и, как никто, заинтересован в сохранении и приумножении средств на счёте.

С 2011 по 2015 год счёт находился в просадке (это хорошо видно на логарифмическом графике). Но если смотреть историю торговли с лета 2014 года, то за это время максимальный срок нахождения в просадке составил около 7 месяцев.

ПАММ-счёт подойдёт тем инвесторам, которые готовы к длительным просадкам. Как мы можем видеть, терпение инвесторов на этом счёте рано или поздно окупается.

Безусловно, один из лучших ПАММ-счетов современности.

Lucky Pound

Возраст счёта: 4 года 11 месяцев

Объём средств на счёте: 440 000$

Стратегия: вход в рынок на сильных импульсах, в расчёте на продолжение тренда

Доходность за последние 12 месяцев: 6.7%

Максимальная просадка за последние 12 месяцев: 14.2%

Вознаграждение управляющего: 50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 4 900$

Количество инвесторов: 2 000

Средний депозит: 210$

Доля самого крупного инвестора: 12 000$

Цифры округлены

Лидер моего рейтинга прошлого года сместился на 3 место – прошедший год оказался не лучшим для этого счёта (хотя и прибыльным). Однако, от этого он не перестаёт быть моим любимчиком. Lucky Pound инвесторы ценят за его стабильность.

Управляющий Александр, он же warlock279, является настоящим профессионалом в мире трейдинга. В своей торговле управляющий не использует токсичных методик торговли, а значит, вероятность слива счёта стремится к нулю. Александр умеет контролировать убытки, а также имеет довольно грамотную рабочую торговую систему. А что ещё нужно для получения прибыли на Форексе?!

Из-за большого объёма средств на счёте управляющий вынужден использовать меньшее торговое плечо, чем он может себе позволить, из-за чего урезается потенциальная доходность. Для решения этой проблемы warlock279 создал несколько клонов данного ПАММ-счёта. На данный момент я бы рекомендовал инвестировать не в основной счёт, а в счёт Sphere_004, который отличается удвоенным риском (и, соответственно, доходностью), а также более лояльной офертой (вознаграждение управляющего составляет от 15 до 50%, в зависимости от суммы инвестиций). Более лояльная оферта на длительном промежутке времени повышает доходность в разы. И не обращай внимание на то, что Sphere_004 на данный момент имеет отрицательную доходность. Это один из клонов счёта Lucky Pound с удвоенным риском, просто открыт данный ПАММ-счёт в середине прошлого года, и если смотреть на доходность по основному счёту, то с конца августа 2018 года счёт находится в просадке. Поэтому кривая доходности Sphere_004 не должна тебя пугать. Ранее Александр на данной торговой системе всегда выходил из просадок и обновлял максимумы.

Пожалуй, данный ПАММ-счёт является наиболее консервативным счётом рейтинга, к тому же не использующим токсичные методики торговли, такие как мартингейл, усреднения и пересиживания. Поэтому под него можно выделять чуть большую часть ПАММ-портфеля, чем под остальных. Конечно, это в том случае, если сохранность средств для тебя важнее высокой доходности.

ETS

Возраст счёта: 1 год 3 месяца

Объём средств на счёте: 340 000$

Стратегия: дневной скальпинг

Доходность за последние 12 месяцев: 388.1%

Максимальная просадка за последние 12 месяцев: 21.5%

Вознаграждение управляющего: 25-50% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 15 000$

Количество инвесторов: 780

Средний депозит: 440$

Доля самого крупного инвестора: 15 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

Молодой и перспективный ПАММ-счёт. Показывает достаточно высокую доходность.

Торговля основана на дневном скальпинге по тренду на основных валютных парах. При боковых трендах возможны просадки.

Довольно интересный ПАММ-счёт, но история торговли не настолько продолжительна, чтобы доверять ему значительную долю портфеля. К тому же, значительные инвестиции в этот счёт стали поступать совсем недавно. Надо смотреть, как управляющий справится с большим объёмом средств на счёте.

Я бы рекомендовал присматриваться и с осторожностью инвестировать небольшие суммы.

A0-HEDGE

Возраст счёта: 3 года 6 месяцев

Объём средств на счёте: 310 000$

Стратегия: торговля от сильных уровней, торговля в каналах, долгосрочные фундаментальные сделки, система основана на хеджировании рисков, но при этом используется такая токсичная методика торговли, как усреднения

Доходность за последние 12 месяцев: 176.8%

Максимальная просадка за последние 12 месяцев: 30%

Вознаграждение управляющего: 18-36% от прибыли

Выплата вознаграждения управляющему: раз в месяц

Минимальный депозит: 50$

Средства управляющего: 12 000$

Количество инвесторов: 1 100

Средний депозит: 270$

Доля самого крупного инвестора: 12 000$ (в данном случае, крупнейшим инвестором является сам управляющий)

Цифры округлены

Управляющий позиционирует себя как иностранец (судя, по нику, японец). Зарегистрирован он под ником 大胆なタカ, что, в переводе с японского, значит «Смелый ястреб» 🙂 С инвесторами на форуме общается на английском языке. Но некоторые пользователи заподозрили в нём русского (ну или товарища из СНГ), который «косит» под японца 🙂 Не будем вдаваться в подробности, просто прими это как факт.

Но для нас, как для инвесторов, не столь важно, откуда родом трейдер. Важно, чтобы деньги наши не просаживал, а лучше, чтоб прибыль приносил. Да побольше 🙂 А всё остальное – лирика.

Поэтому давай проанализируем торговую систему, на которой основан A0-HEDGE.

Управляющий использует в своей торговле усреднения, что когда-нибудь приведёт к довольно стремительному сливу счёта. Однако, пока он не поймает мощный продолжительный безоткатный тренд, идущий в противоположном от торговой системы направлении, он будет радовать своих инвесторов хорошей прибылью. Учитывая довольно привлекательную оферту, для ПАММ-инвестора данный счёт сегодня может стать вполне неплохим выбором.

Инвестируя в данный ПАММ-счёт, ты должен понимать, что ты рискуешь всей суммой инвестиций. Поэтому, в таком случае, хорошим решением будет регулярный вывод прибыли из ПАММ-счёта, а не её реинвестирование. Ну и, конечно, инвестировать в такой ПАММ-счёт рекомендуется лишь небольшую долю ПАММ-портфеля.

Ведь, как известно, для ястреба, с которым себя ассоциирует управляющий, характерно сначала взлетать в небеса, а затем падать оттуда камнем вниз, настигая своих жертв.

Поэтому, чтобы не стать «жертвой ястреба», нужно входить в ПАММ-счёт, когда он «набирает высоту», а выходить из него до того, как он начнёт «падать камнем вниз». Эх, опять лирика 🙂

Заключение

В рейтинге представлены счета, как использующие токсичные методики торговли, так и не использующие их. На мой взгляд, это лучшие ПАММ-счета, которые есть на сегодняшний день. И все они имеют шансы дать неплохой профит в ближайший год. А через год я представлю тебе новый рейтинг. Тогда же, заодно, оценим успехи ПАММ-счетов из этого рейтинга.

ПАММ-счета являются хорошим инструментом диверсификации портфеля. Но не забывай о рисках. ПАММ-счета являются очень рисковым инвестиционным инструментом, поэтому я бы не рекомендовал вкладывать в них значительные суммы (рекомендации по объёмам я давал в начале статьи).

Доброй прибыли!

Перейти в рейтинг ПАММ-счетов Alpari

Регистрация в Alpari

Что такое ПАММ счет? | Памм счет. Инвестировать в ПАММ-счета Форекс.

Что такое ПАММ счет? ПАММ счет это форма управления группой инвесторских счетов, когда распоряжаться деньгами может только один, а все остальные являются наблюдателями, получая на свой депозит пассивный доход от совершенных управляющим сделок.

Другими словами, Вы просто доверяете свои средства опытному специалисту, который имеет длительный и положительный опыт торговли, и получаете прибыль не выходя из дома, т.к. все операции происходят без Вашего участия через интернет. Для инвесторов это возможность зарабатывать, не торгуя на Форекс самостоятельно, а управляющих — способ получать дополнительный доход за управление денежными средствами инвесторов.

ВАЖНО! Управляющий ПАММ счетом не может украсть Ваши деньги, снять их или обналичить. Доступ к Вашим деньгам имеете только Вы и никто другой! При этом вывести их из ПАММ счета можно в любой момент.

Для большего понимания, что такое ПАММ счет (PAMM) и как он работает – приведу наглядный схематический рисунок.

Схема работы ПАММ счета

Как Вы видите, есть только один счет, который управляется – ПАММ счет. А к нему уже подключаются все остальные счета – управляемые счета инвесторов.

Когда на ПАММ счете управляющий совершает ряд сделок, то получается либо прибыль, либо убыток. При этом ПАММ модуль автоматически и пропорционально распределяет доход согласно вложенным в ПАММ счет средствам. Т.е., если управляющий заработал 10%, то и все управляемые счета инвесторов заработали 10%, если управляющий заработал 15%, то и все инвесторы тоже получили +15% к своему депозиту.

Однако это не чистая прибыль, так как часть заработанных денег полагается управляющему за его услуги. Размер комиссии бывает разным и указывается в оферте ПАММ счета. Обычно это 30-50% от прибыли. Например, если управляющий заработал 10% к депозиту, и его комиссионные равны 30%, то со вклада 100$ получается: 110-3 = 7$ чистая прибыль инвестора.

Памм счет риски поровну

Управляющий делит риски со своими инвесторами поровну.

В том случае если на ПАММ счете был убыток, то управляющий не получает ничего! Он, так же как и все его инвесторы, уходит в минус и терпит убыток собственных средств. Да-да, именно собственных средств, т.к. по условиям открытия ПАММ счета и принятия денег в доверительное управление, трейдер обязан положить на счет некоторую сумму из своего кармана.

В компании Альпари, куда я рекомендую всем вкладывать, она составляет минимум 3000 долларов. Сами понимаете, деньги не маленькие, поэтому любой нормальный управляющий не захочет их терять, и заинтересован в прибыли не меньше Вашего. К тому же, 3 тысячи это минимум и многие управляющие имеют суммы гораздо выше этой.

Такой «вступительный» депозит на ПАММ счете служит некой гарантией того, что торговля будет вестись ответственно и трейдер будет соблюдать интересы своих инвесторов. Но самое главное это то, что вывести эти деньги из ПАММ счета управляющий не сможет до тех пор, пока не закроет свой ПАММ. Таким образом, не получится обмануть систему, сперва открыв ПАММ счет, а после выведя с него все свои деньги, и продолжив работу только с вложениями инвесторов, т.е. по сути, уже ни чем не рискуя.

Вы должны знать, что у разных брокеров разные условия для открытия ПАММ счета. Некоторые из них вовсе не регламентируют сумму вступительного взноса, и она может быть равна всего 1 доллару, а это как Вы понимаете, просто смешно. Именно поэтому лучше доверять Альпари, где для открытия ПАММ счета управляющему требуется положить не менее 3000 долларов.

Преимущества ПАММ счетов

Что ж, надеюсь Вы поняли что такое ПАММ счет и в чем заключаются основные ВЫГОДЫ от ПАММ-инвестиций, которых, кстати, сейчас не может предложить ни одна другая форма инвестирования:

- 1. Вам не нужно тратить время на изучение скучного материала, выпрашивать советы на форумах и блогах по освоению биржи Forex — за Вас будет работать опытный управляющий, который знает все тонкости работы на фондовом рынке.

2. Вы можете начать с малого: минимальная сумма инвестиции в ПАММ счет составляет 30$.

3. Вы можете уберечь себя от нервных срывов и постоянных переживаний, которые сопровождают новичков на бирже Forex — за Вас будет рисковать своим сном трейдер-профи!

4. Вы ничем не рискуете: с помощью виртуальных средств легко все проверить на практике.

5. Вы максимально защищаете свой депозит от рисков, ведь трейдер рискует не только Вашими средствами. Часть суммы, инвестированной в него, — его личные деньги (минимум 3000$) и он заинтересован в прибыли не меньше Вас.

6. Вы можете вывести свои средства из ПАММа в любое время!

7. Каждый человек может инвестировать средства в ПАММ счета. Эта система не требует особых знаний. Всего два клика мышкой, и Вы — преуспевающий инвестор.

8. Вы можете получать до 150% пассивного заработка на свой депозит.ПАММ счет это действительно выгодный способ вложения средств, который быстро завоевал популярность среди множества людей с разным уровнем дохода и социального положения, и продолжает набирать обороты. На сегодняшний день только в компании Альпари открыто более 650 тыс. инвестиционных счетов, не считая уже остальных брокеров.

Поэтому, если Вы дочитали до этих строк, то советую Вам как можно скорее научиться прибыльно инвестировать в ПАММ счета и зарабатывать на этом хорошие деньги. Лучше всего прямо сейчас скачайте курс «Практика ПАММ-инвестиций» и узнайте всю правду об инвестировании в ПАММ счета.

Что такое ПАММ - счета на Форекс и как научиться грамотно ивестировать средства в ПАММ?

Одним из способов заработка на рынке Форекс является инвестирование в ПАММ - счета некоторой части капитала. По сравнению с ручной торговлей, ПАММ - инвестирование является более предпочтительным вложением средств для тех, кто считает рынок Форекс чем-то непостижимым, но все же желает на нем заработать и решает воспользоваться услугами более опытных участников рынка.

Что же такое ПАММ - инвестирование?

ПАММ - инвестирование - это процесс передачи инвестором своих средств в доверительное управление выбранному трейдеру. Сама английская аббревиатура PAMM

расшифровывается как Percent Allocation Management Module

, что в переводе означает модуль управления процентного распределения

. ПАММ - счёт же представляет собой торговый счёт, в который внедрен данный модуль и отвечает он за равноправное распределение прибылей и убытков между инвестором и управляющим счётом, который является одновременно и его владельцем. Заработок инвестора - это процент от прибыли, полученный при торговле его средствами. Заработок управляющего также составляет процент от этой прибыли. Долевое распределение происходит на основе заключенного Договора

. Наиболее популярно процентное распределение между инвестором и управляющим - 50% на 50%, 60% на 40%, 70% на 30%. Аналогичным образом распределяются и убытки.

Схему ПАММ - системы можно представить следующим образом:

1. Итак, начало системе даёт дилинговый центр, создавая ПАММ - сервис, где все процедуры, начиная с ввода средств и заканчивая распределением и выводом прибыли, осуществляется в автоматическом режиме.

2. Зарегистрироваться в ПАММ - системе дилингового центра могут трейдеры, считающие себя успешными и опытными, которые готовы взять на себя такую ответственность, как прием в доверительное управление чужих денежных средств. Так, успешный трейдер (управляющий) создает ПАММ - счёт в системе, пройдя верификацию личных данных.

Пожалуй, до недавнего времени единственным дилинговым центром, обеспечивающим полноценное функционирование ПАММ - системы, являлся брокер Alpari, возраст которого насчитывает 14 лет. Дорожа своей репутацией, этот дилинговый центр привлекает только опытных и профессиональных Управляющих капиталом, дабы обеспечить не только сохранность, но и выгодное приумножение вложений своих клиентов-инвесторов. Именно поэтому компания предъявляет определенные требования к лицам, желающим открыть ПАММ - счёт: первоначальный депозит при открытии ПАММ - счета должен составлять не менее 3 000 долларов, которые также будут участвовать в торговле и принимать на себя прибыли и убытки. Следовательно, сам управляющий заинтересован в успешной торговле, в противном случае его убытки будут равны убыткам инвестора (при схеме 50% на 50%), либо немного меньше при другой схеме распределения. Данное требование касательно размера депозита является неким гарантом того, что управляющим станет человек, который реально разбирается в торговле на Форекс, верит в свои силы и возможности, поэтому не боится рисковать своими личными денежными средствами.

Для сравнения: некоторые другие дилинговые центры, практикующие ПАММ - инвестирование, предъявляют смехотворные требования для создания ПАММ-счета - первоначальный депозит от 1$. Наверняка найдутся "умники", желающие стать управляющими чужого капитала, не имея ни опыта, ни средств, ранее заработанных на Форекс, как следствие - доверенный депозит обрекается на быстрый слив.

3. После создания ПАММ - счета управляющий имеет право брать в управление капитал инвесторов. В качестве инвестора может выступить, как юридическое, так и физическое лицо. Депозит может составлять от нескольких долларов до суммы, ограниченной управляющим или принципами самой ПАММ - системы. При этом заключается Договор, оговаривающий все условия сотрудничества, основным из которых является процедура распределения прибылей и убытков. Чуть позже мы опубликуем материал о том, как правильно выбирать управляющего, чтобы итог сотрудничества был максимально результативным. Важно отметить, что средства инвестора фактически остаются на его собственном счёте, управляющий не имеет прямого доступа к ним, поэтому говорить о какой-либо краже средств или обмане нет абсолютно никакого смысла!

4. Управляющий осуществляет торговлю на Форекс своими и доверенными средствами по выбранным стратегиям, как ручным, так и автоматизированным. Полученную прибыль и убытки делит с инвестором. Один управляющий в рамках одного счета может сотрудничать с несколькими инвесторами. В свою очередь и инвестор может вложить свои средства одновременно в несколько ПАММ - счетов.

В среднем годовой прирост капитала инвестора уже с учётом выплаты комиссии трейдеру составляет более 30-50% (сравните с 10-15% по банковским депозитам!). Все операции внутри системы осуществляются также автоматизировано, поэтому несправедливых распределений прибылей и убытков быть не может: все согласно договору. Ознакомиться с условиями инвестирования в ПАММ - счета компании Альпари, узнать, как инвестировать в ПАММ - счета, проверить методику инвестирования без риска и получить ответы на часто задаваемые вопросы по ПАММ - инвестированию можно, перейдя по этой ссылке.

Конечно, как и любая другая финансовая деятельность на рынке Форекс, ПАММ - инвестирование сопровождается рисками, а именно - получением убытков в случае неверного совершения действий доверенными средствами Управляющим. Однако есть возможность минимизировать эти риски, следуя правилам и стратегиям грамотного инвестирования. Кстати, компания Альпари совсем недавно предложила схему практически безубыточного инвестирования - так называемые структурированные продукты, функционирование которых подразумевает грамотное распределением инвестиционного портфеля между банковскими депозитами, торговлей опционами и ПАММ - счетами. Более подробно узнать об особенностях инвестирования в структурированные продукты компании Альпари можно в этой статье.

Преимущества ПАММ - инвестирования.

Преимущества грамотного ПАММ - инвестирования неоспоримы:

- - процент возможной получаемой прибыли выше в десятки раз, чем в любом банке;

- - минимум участия инвестора в функционировании системы - от него только требуется внести средства на счёт, время от времени следить за состоянием счета, снимать прибыль;

- - возможность совершения операций по счету (ввод/вывод) в любое время суток;

- - возможность минимизации рисков, следуя специальным стратегиям и правилам грамотного инвестирования.

Вложение средств в ПАММ - счета - это действительно реальный способ преумножения своего капитала, более эффективный, чем банковские депозиты и более лёгкий, чем самостоятельная торговля на Форекс. И хотя компания Альпари и является "законодателем мод" в вопросах создания разветвленной структуры ПАММ - счетов, в настоящее время найти управляющих и прибыльные ПАММ - счета можно и у брокера Форекс4ю, и в компании ИнстаФорекс.

Теги: ПАММ, Альпари.

Принцип работы ПАММ-счетов: определение, пример расчета прибыли

ПАММ-счета Альпари

Онлайн сервис ПАММ-счетов впервые был запущен компанией Альпари в 2008 году. Сегодня объем инвестиций в ПАММ-счета превышает 15 млн. $, а компания Альпари входит в TOP-3 крупнейших мировых форекс-брокеров.

Альпари является крупнейшим и наиболее надежным брокером в России и СНГ. На базе ПАММ-сервиса Альпари работают самые опытные трейдеры, предлагающие услуги управления капиталом. Отзывы о компании Альпари »

Доходность и риски

Вложение в ПАММ-счета позволяет действительно приумножить капитал. Доходность ПАММ-счетов в разы превосходит, например, банковский вклад. Здесь можно рассчитывать даже на 100% годовых. Но при этом важно помнить, что риски всегда пропорциональны доходу.

В ПАММ-счетах нет страхования вкладов и гарантированного дохода. Поэтому при инвестировании здесь, помимо ожидаемой прибыли, нужно рассчитывать и размер возможного убытка. Если вы пришли за доходом в 100% годовых, то будьте готовы к временному убытку в 50% от вклада. Это нормальный размер просадки при такой доходности. Такова плата за высокий доход, бесплатный сыр бывает только в мышеловке. Поэтому ПАММ-счета подходят для инвесторов, готовых к риску и для инвестиций, потеря которых не критична. Доходность ПАММ-счетов »

Оферта ПАММ-счета

Как уже говорилось, за свою работу трейдер получает части прибыли инвестора в качестве комиссии (вознаграждения). Размер комиссии управляющий устанавливает в оферте ПАММ-счета, которую принимает каждый инвестор перед инвестированием в ПАММ-счет. В оферте ПАММ-счета установлена минимальная сумма инвестиций и процент прибыли инвестора, который отдается управляющему. Комиссия рассчитывается и списывается автоматически, в случае убытка управляющий не получает вознаграждения.

Комиссия уменьшает доход инвестора, но не сокращает возможные убытки. Поэтому чем больше процент комиссии, тем на меньшую доходность можно рассчитывать. Важно учитывать комиссию при оценке доходности ПАММ-счета. Оферта ПАММ-счета »

Как выбрать ПАММ-счет?

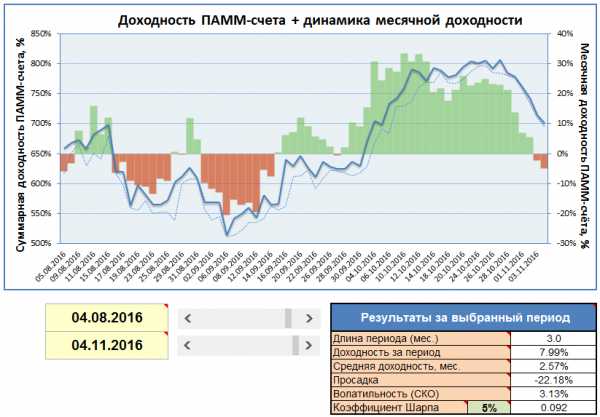

При выборе ПАММ-счета нужно ориентироваться на доход, на который вы рассчитываете, риск, на который готовы пойти, и срок вашего вклада. У каждого ПАММ-счета есть публичная статистика, которая позволяет оценить, подходит он под ваши ожидания или нет.

Доходность ПАММ-счета считается по его графику. Последняя точка на графике ПАММ-счета — это доходность за все время его работы. Средняя месячная доходность показывает, какой в среднем ежемесячный доход может дать ПАММ-счет.

Размер возможного убытка, или риск ПАММ-счета, можно оценить по его максимальной исторической просадке и максимальному дневному убытку. Максимальная просадка показывает, какой временный убыток уже имел место. Максимальный дневной убыток, возведенный в третью степень, покажет просадку в случае серии неудачных сделок трейдера. Максимальный дневной убыток более 30% означает риск полной потери вклада.

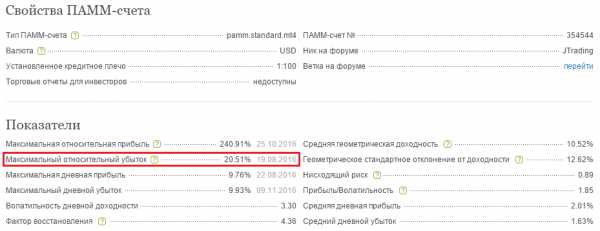

Эти и другие показатели посчитаны для каждого ПАММ-счета и выводятся на его странице.

Учтите, что большую роль в оценке ПАММ-счета играет его возраст и срок работы самого трейдера. ПАММ-счета моложе года не имеют достаточной статистики для оценки их доходности и риска. В такие счета нельзя не вкладывать, не имея опыта. Как выбрать ПАММ-счет? »

Портфели ПАММ-счетов

В инвестициях с повышенным риском, к которым относятся ПАММ-счета, рекомендуется распределять вклад по нескольким «корзинам». Вы значительно сократите риск, если вложите средства в несколько ПАММ-счетов, иначе говоря, составите свой портфель из ПАММ-счетов. В этом случае просадки одних счетов будут компенсироваться ростом других, что существенно сгладит график доходности. Подробнее о портфельных инвестициях »

Публичные портфели, составленные инвесторами ПАММ-счетов приведены в рейтинге ПАММ-портфелей.

Как выбрать ПАММ-счёт правильно? Анализ ПАММ-счетов

Как выбрать ПАММ-счёт для инвестирования? Конечно же, нужно провести анализ кандидатов и выбрать один или несколько самых лучших. Проверять нужно тщательно, как показатели доходности, так и показатели инвестиционного риска — чтобы потом, через несколько месяцев инвестирования, не случился неприятный сюрприз.