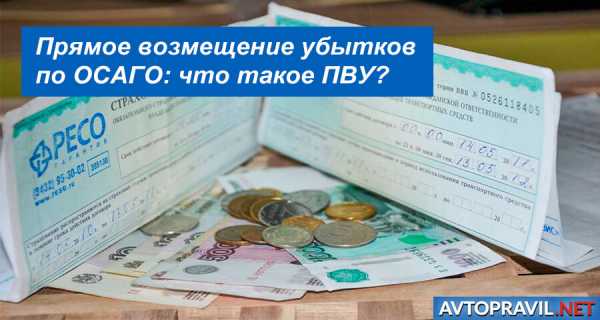

Пву осаго что это такое

Прямое возмещение убытков по ОСАГО. Определение понятия

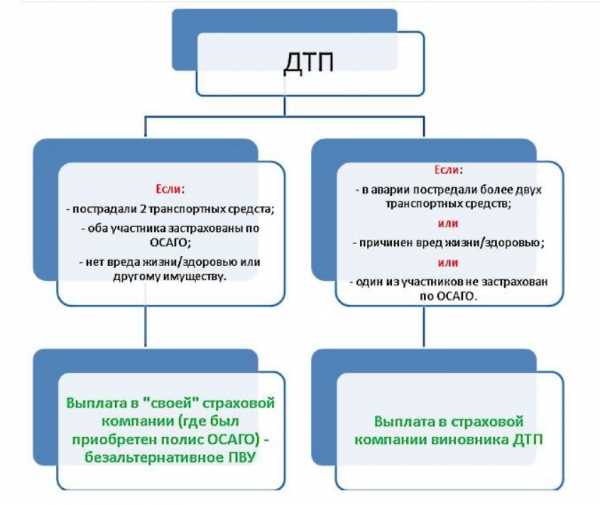

По закону об ОСАГО, потерпевший, в зависимости от обстоятельств, вправе потребовать возмещения вреда либо у страховщика, застраховавшего ответственность виновника дорожно-транспортного происшествия (далее - ДТП), либо у страховщика, застраховавшего его (потерпевшего) автогражданскую ответственность (прямое возмещение убытков).

Страховое возмещение и прямое возмещение убытков

В соответствии со статьей 12 закона об ОСАГО, потерпевший вправе предъявить страховщику требование о возмещении вреда, причиненного его жизни, здоровью или имуществу при использовании транспортного средства, в пределах страховой суммы, путем предъявления страховщику заявления о страховом возмещении или прямом возмещении убытков...

Заявление о страховом возмещении в связи с причинением вреда жизни или здоровью потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред. Заявление о страховом возмещении в связи с причинением вреда имуществу потерпевшего направляется страховщику, застраховавшему гражданскую ответственность лица, причинившего вред, а в случаях, предусмотренных пунктом 1 статьи 14.1 закона об ОСАГО, страховщику, застраховавшему гражданскую ответственность потерпевшего, направляется заявление о прямом возмещении убытков.

Прямое возмещение убытков - возмещение вреда имуществу потерпевшего, осуществляемое страховщиком, который застраховал гражданскую ответственность потерпевшего - владельца транспортного средства (статья 1 закона об ОСАГО).

Другими словами, за возмещением вреда имуществу, причненного вам в результате ДТП, следует обращаться в страховую компанию, где вы застраховали свою автогражданскую ответственность, а не к страховщику, застраховавшему ответственность причинителя вреда.

Условия для прямого возмещения ущерба

Обратиться за страховым возмещением к "своему" страховщику можно при наличии некоторых условий.

Потерпевший предъявляет требование о возмещении вреда, причиненного его имуществу, страховщику, который застраховал гражданскую ответственность потерпевшего, в случае наличия одновременно следующих обстоятельств:

- а) в результате ДТП вред причинен только транспортным средствам, указанным в подпункте "б" настоящего пункта;

- б) ДТП произошло в результате взаимодействия (столкновения) двух и более транспортных средств (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована в соответствии с законом об ОСАГО (статья 14.1 закона об ОСАГО).

То есть, возмещение убытков производится страховщиком, который застраховал автогражданскую ответственность потерпевшего при наличии следующих условий:

- если в результате ДТП вред причинен только транспортным средствам. При причинении вреда жизни или здоровью потерпевшего, страховое возмещение производится страховщиком ответственности причинителя вреда;

- если гражданская ответственность владельцев транспортных средств - участников ДТП застрахована в соответствии с законом об ОСАГО (у участников ДТП имеется полис ОСАГО).

См. также пункт 1 статьи 14.1 закона об ОСАГО с комментариями и пункт 1 статьи 12 Закона об ОСАГО с комментариями).

Разъяснения Верховного Суда РФ о прямом возмещении ущерба

В пп. 25 – 29 Постановления Пленума Верховного Суда РФ от 26.12.2017 N 58 "О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств" содержатся следующие разъяснения:

Условия для прямого возмещения ущерба

Если транспортные средства повреждены в результате их взаимодействия (столкновения) и гражданская ответственность их владельцев застрахована в обязательном порядке, страховое возмещение осуществляется на основании пункта 1 статьи 14.1 Закона об ОСАГО страховщиком, застраховавшим гражданскую ответственность потерпевшего (прямое возмещение ущерба).

Прямое возмещение ущерба при ДТП с участием более двух ТС

Если ДТП произошло до 26.09.2017 года в результате взаимодействия (столкновения) более двух ТС (включая ТС с прицепами к ним), осуществление страховой выплаты в порядке прямого возмещения убытков на основании статьи 14.1 Закона об ОСАГО не производится.

Причинение вреда жизни и здоровью исключает прямое возмещение ущерба

Страховое возмещение в связи с причинением вреда жизни и здоровью потерпевшего по прямому возмещению убытков не производится (абзац второй пункта 1 статьи 12 Закона об ОСАГО).

Если причинитель вреда не застрахован по ОСАГО, прямое возмещение убытков не производится

Если гражданская ответственность причинителя вреда не застрахована по договору обязательного страхования, осуществление страхового возмещения в порядке прямого возмещения ущерба не производится. В этом случае вред, причиненный имуществу потерпевших, возмещается владельцами транспортных средств в соответствии с гражданским законодательством (глава 59 ГК РФ и пункт 6 статьи 4 Закона об ОСАГО).

Кто возмещает вред жизни и здоровью, если причинитель вреда не застрахован по ОСАГО?

В этом случае, вред, причиненный жизни и здоровью потерпевших, возмещается профессиональным объединением страховщиков (Российским союзом автостраховщиков) путем осуществления компенсационной выплаты, а при ее недостаточности для полного возмещения вреда - причинителем вреда (глава 59 ГК РФ и статья 18 Закона об ОСАГО).

Страховщик причинителя вреда возмещает вред здоровью, о котором потерпевший ранее не знал

Потерпевший после реализации в связи с повреждением транспортного средства права на прямое возмещение убытков вправе обратиться к страховщику ответственности лица, причинившего вред, с требованием о возмещении вреда жизни и здоровью, который возник после предъявления требования о прямом возмещении убытков и о котором потерпевший не знал на момент предъявления такого требования (пункт 3 статьи 14.1 Закона об ОСАГО).

Возмещение вреда в случае банкротства или отзыва лицензии у страховщика потерпевшего

Потерпевший, имеющий право на прямое возмещение убытков, в случае введения в отношении страховщика его ответственности процедур, применяемых при банкротстве, или в случае отзыва у страховщика лицензии на осуществление страховой деятельности вправе обратиться за страховым возмещением к страховщику ответственности причинителя вреда (пункт 9 статьи 14.1 Закона об ОСАГО).

При осуществлении страховщиком ответственности потерпевшего страхового возмещения, с размером которого потерпевший не согласен, в случае введения в дальнейшем в отношении указанного страховщика процедур, применяемых при банкротстве, или в случае отзыва у него лицензии на осуществление страховой деятельности потерпевший вправе обратиться за доплатой к страховщику причинителя вреда.

Если решением суда в пользу потерпевшего со страховщика его ответственности взыскано страховое возмещение и это решение не исполнено, то при введении в отношении этого страховщика процедур, применяемых при банкротстве, или отзыве у него лицензии на осуществление страховой деятельности потерпевший вправе обратиться за выплатой к страховщику ответственности причинителя вреда.

В случае, если процедуры, применяемые при банкротстве, введены как в отношении страховщика ответственности потерпевшего, так и в отношении страховщика ответственности причинителя вреда, или в случае отзыва у них лицензии на осуществление страховой деятельности потерпевший вправе требовать возмещения убытков посредством компенсационной выплаты Российским Союзом Автостраховщиков (пункт 6 статьи 14.1 Закона об ОСАГО).

Образцы исковых заявлений по теме:

Исковые заявления о взыскании страхового возмещения по ОСАГО

Исковые заявления о возмещении ущерба, причиненного в результате ДТП

что значит обращение по пву, разбираем по деталям

ОСАГО является обязательным полисом страхования собственного автомобиля. Если случилось ДТП или другое происшествие, владелец транспортного средства вправе рассчитывать на ПВУ по своему талону ОСАГО. Прямое возмещение всех убытков зависит от деталей дорожно-транспортного происшествия.

Содержание статьи

Что такое прямое возмещение убытков по ОСАГО?

Страхование в России является слаженной системой, защищающей не только водителя, но и всех участников дорожного движения. В случае ДТП или другого несчастного случая на дороге, клиент страховой рассчитывает на ПВУ. Что это такое:

- возмещение вреда;

- компенсация за полученные повреждения в результате ДТП из-за неосторожности другого водителя;

- страховка на тот случай, когда нужен серьезный и дорогостоящий ремонт транспортного средства.

В законодательных нормах прописано не только, что значит покрытие ущерба по полису ОСАГО, но и для каких случаев оно применяется.

Для назначения суммы компенсации в договоре со страховой компанией определяют только 2 случая – когда авария случилась только с одним автомобилем и, когда в результате происшествия пострадало 2 и больше транспортных средств.

Потерпевшая в результате ДТП сторона имеет полное право обращаться за выплатой в свою страховую компанию, с которой заключила договор ОСАГО.

ПВУ означает полное или частичное покрытие убытков. В таком деле важны все детали и последствия происшествия на дороге. Сумма выплат зависит от количества пострадавших машин и от того, насколько сам водитель был виновен в случившемся.

Порядок прямого возмещения убытков по ОСАГО

У стандартной процедуры есть свои последовательные этапы. Суть ПВУ в ОСАГО заключается в том, что покрытие ущерба после аварии не нужно требовать у другой организации – она заключила договор с виновником ДТП. Такое возмещение клиент просит у своей же страховой. Процедура создает меньше стресса для пострадавшей стороны.

Процесс компенсации нанесенного вреда определяется законодательно – ЗФ Об ОСАГО.

Для осуществления всего процесса должен быть определен виновник ДТП. Вынесенное решение позволит получить выплаты. Наличие страховых полисов у всех участников происшествия – еще один благоприятный фактор для таких дел.

Мнение эксперта

Миронова Анна Сергеевна

Юрист и адвокат по автомобильному праву. Специализируется на административном и гражданском праве, страховании.

Выплата для возмещения ущерба определяется страховой по факту обращения водителя с заявлением. Весь процесс проходит в таком порядке: сначала выносится решение о виновнике аварии, после пострадавший водитель подает заявление к страховую с собранным пакетом документов. Далее страховая определяет ущерб по ОСАГО и назначает порядок получения выплат.

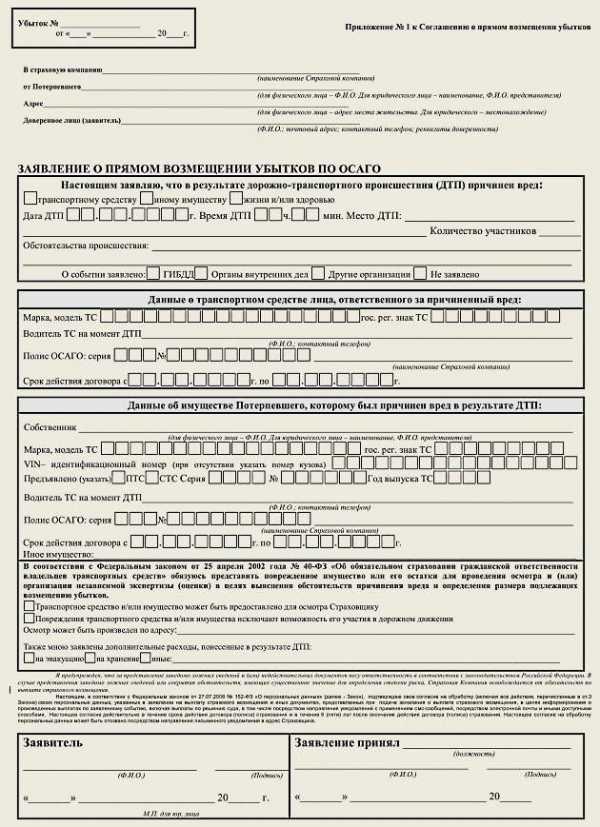

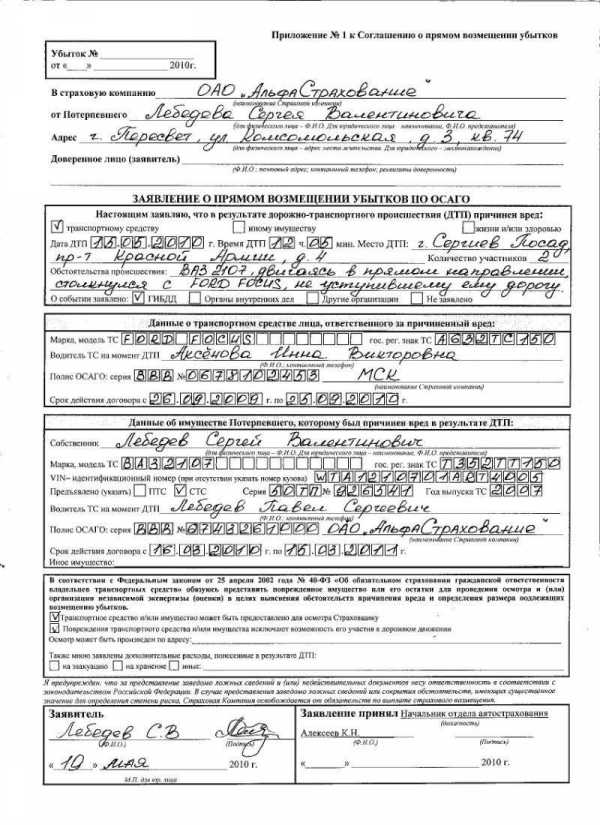

Заявление о прямом возмещении убытков по ОСАГО

Собранный пакет документов направляется в страховую организацию с заполненным заявлением единого образца. В нем содержатся такие важные сведения:

- название компании, выдавшей полис;

- данные пострадавшего;

- данные об автомобиле пострадавшего;

- информация о случившемся ДТП;

- информация о повреждениях.

Заявление о прямом возмещении убытков по ОСАГО

В крупных страховых фирмах выдаются готовые образцы заявлений на возмещение ущерба – клиенту остается только заполнить его. Важный критерий оценки вреда – тяжесть последствий аварии.

Чем больше информации предоставит пострадавшая сторона, тем больше у нее шансов на получение компенсации.

Если после ДТП автомобиль находится в исправном состоянии, но на нем есть повреждения, в заявлении указывается месторасположение транспортного средства. Такие сведения необходимы, чтобы представитель страховой фирмы оценил состояние автомобиля.

Заключение соглашения о прямом урегулировании убытков по ОСАГО

Прямое урегулирование дела представляет собой распространенную и максимально удобную практику в России. По правилам выдачи ПВУ соглашение заключается между членами профессионального объединения страховщиков.

По факту определения виновника аварии службой ГИБДД страховой фирмой проводится единый расчет убытков. В таком процессе участвует страховщик, в будущем возмещающий убытки, и страховщик, чей клиент стал виновником ДТП.

Покрытие убытков происходит по 2 сценариям – по требованию пострадавшей стороны или исходя из числа удовлетворенных требований за отчетный период: средняя выплата по страховым полисам по типичным признакам ДТП. Членство в профессиональном объединении накладывает на страховщиков определенные обязанности: они не вправе добровольно отказаться от такого типа соглашения.

Если по итогам независимой оценки Вы не согласны с размером выплат, то Вы имеете право сделать повторную экспертизу за счет собственных средств и компенсировать затраты в суде.

От чего зависит сумма?

Для расчета общей суммы выплат к делу привлекается независимая оценочная компания. Она суммирует все повреждения и выносит окончательное решение – насколько тяжелые последствия аварии для клиента страховой.

Что влияет на решение консультанта по оценке вреда:

- характер повреждений;

- состояние автомобиля, износ до аварии;

- начальная стоимость транспортного средства;

- условия регистрации автомобиля;

- условия выдачи талона ОСАГО;

- водительский стаж владельца полиса.

В России есть единая система расчета повреждений. Она определяет общую сумму компенсации. Система для расчета была утверждена в 2014 году Банком России. На ее окончательный результат влияет только акт, составленный сотрудниками ГИБДД на месте ДТП.

Сумма компенсации – общая стоимость всего ремонта повреждений, как результата транспортного происшествия. Страховая не должна возмещать ущерб, нанесенный автомобилю до ДТП.

Что делать если выплаты не хватает?

Если в результате ДТП автомобиль сильно пострадал, а сумма, определенная компанией не покрывает расходы, клиент вправе обратиться в суд. Только в таком порядке он способен отстоять свои интересы.

Обращение в РСА с жалобой поможет запросить повторное рассмотрение дела. Для подачи электронной жалобы, пострадавшая сторона заполняет готовый образец на официальном сайте РСА.

Чтобы подать жалобу, необходимо знать свою СК

Для подачи иска в суд клиент компании предварительно проводит еще одну оценку. Он нанимает независимого оценщика. На основе его отчета составляется исковое заявление.

Если оценка независимой компании и СК мало чем отличается, нет смысла подавать исковое заявление. В заявлении пострадавшая сторона требует не только возмещение ущерба, но и покрытие судебных издержек и расходов на независимую экспертизу.

Когда платить должен виновник?

По факту аварии клиент страховой запрашивает ПВУ. На момент вынесения решения СК имя виновника аварии уже известно. Если виновник не имеет полис автострахования, автоматически исключается вариант соглашения между сторонами одного профессионального объединения.

В страховании есть случаи, когда не привлекается ни одна организация для получения компенсации. Если виновник дорожно-транспортного происшествия не имеет полиса, он должен полностью возместить причиненный вред за свой счет.

Такие дела часто доходят до судебного разбирательства. Похожие условия получения компенсации при наличии недействительного полиса у виновника аварии: только обращение в суд позволит восстановить справедливость.

Отличие альтернативного ПВУ от безальтернативного

ПВУ условно делится на 2 типа – альтернативное и безальтернативное. С 2009 года на территории России действует прямое урегулирование вопросов об убытках со страховыми компаниями.

В первом случае пострадавшая сторона обращается к компании виновной стороны – их клиент стал причиной аварии. Такой путь получения компенсации является классическим.

Альтернативное ПВУ получают другим путем – пострадавший обращается в свою собственную компанию.

С 2014 года во избежание обмана клиента со стороны страховой компании была введена еще одна система возмещения ущерба – ее назвали безальтернативной.

По такой системе клиент страховой компании обязан получить компенсацию только в организации, где он подписал договор ОСАГО: вне зависимости от того вызвали или не вызывали представителя компании на место происшествия.

Какие нужно предоставить документы?

Доказательная база для получения выплат в качестве возмещенного ущерба состоит из пакета собранных документов. К нему прикрепляется заявление.

Основные документы для подачи заявления:

- паспорт;

- копия водительских прав;

- полис;

- извещение об аварии;

- справка, полученная в Госавтоинспекции;

- оценочная справка с предположительной сумой на ремонт;

- банковские реквизиты.

Прямое возмещение убытков по полису ОСАГО напрямую зависит от того, как быстро клиент соберет пакет необходимых документов.

Сколько ждать возмещения убытков?

Срок ожидания рассчитывается от момента подачи заявления с собранными документами. Клиенту придется ждать решения СК после проведения оценки: нельзя сразу получить компенсацию.

По факту вынесенного решения согласно законодательству России пострадавшая сторона вправе получить назначенную сумму в тридцатидневный срок – со дня подачи заявления.

Альтернативный вариант получения компенсации – страховая сразу перечисляет сумму в службу техобслуживания, где автомобиль будет проходить ремонт. Условия выдачи компенсации согласовываются по договоренности между страховой организацией и ее клиентом.

Вопросы финансового взаимодействия между компаниями виновной и пострадавшей стороны регулируются на основании заключенного соглашения.

Когда не придется рассчитывать на ПВУ?

Закон об ОСАГО определяет случаи, когда ПВУ не оплачивается. Причина отказа предоставляется в письменном виде с пояснением.

Почему страхователь не получает компенсацию:

- на месте аварии сотрудники ГИБДД допустили ошибки в составлении протокола – он является недействительным и исключается из дела страховой компании;

- одновременное обращение клиента в свою СК и в компанию, чей клиент виновник происшествия на дороге;

- еще один случай, когда клиент получает отказ в выплате компенсации – виновник аварии так и не был установлен или следствие продолжается;

- страховая организация не обязана выплачивать моральный ущерб: для получения такой компенсации пострадавшей стороне придется обратиться в суд;

- если срок обращения в СК истек, пострадавший не вправе претендовать на возмещение любого ущерба.

Страховая организация не занимается возмещением ущерба, если авария произошла во время учений или в результате несоблюдения правил соревнований.

Если страховая компания отказывается возмещать полученный ущерб, единственный выход для пострадавшей стороны – обратиться в компанию виновника происшествия на дороге.

Судебная практика

Вопросы возмещения убытков рассматриваются в судебном порядке. В таких делах имеет значение факт совершенного преступления – один из водителей виноват и из-за его действий у других участников дорожного движения есть доказанный ущерб.

Статистика судебной практики показывает, что добиться справедливости в суде проще, чем при договоренности двух сторон. В суде пострадавшая сторона предъявляет доказательства, и вправе требовать возмещение и морального ущерба.

Итог

ОСАГО является обязательным страховым талоном для водителя. Такой полис предполагает перекрытие ущерба в тех ситуациях, когда случилась авария, и автомобильному средству был нанесен ущерб.

Для решения возникшей проблемы есть несколько вариантов – получение компенсации от своей СК или от компании виновника аварии.

Прямое возмещение убытков по ОСАГО в 2020 году

Тип транспортаМотоциклы, мопеды и легкие квадроциклы ("A", "M")Легковые автомобили юридических лиц ("B", "BE")Легковые автомобили ("B", "BE")Легковые автомобили такси ("B", "BE")Автобусы с числом пассажирских мест более 16 ("D", "DE")Автобусы с числом пассажирских мест до 16 включительно ("D", "DE")Автобусы, используемые на регулярных перевозках с посадкой и высадкой пассажиров ("D", "DE")Грузовые автомобили с разрешенной максимальной массой 16 тонн и менее ("C", "CE")Грузовые автомобили с разрешенной максимальной массой более 16 тонн ("C", "CE")Трамваи ("Tm")Троллейбусы ("Tb")Тракторы, самоходные дорожно-строительные и иные машины , за исключением транспортных средств, не имеющих колесных движителей

Срок страхования (период использования автомобиля)1 год9 месяцев8 месяцев7 месяцев6 месяцев5 месяцев4 месяца3 месяца

Возраст водителяот 16 до 21 годаот 22 до 24 летот 25 до 29 летот 30 до 34 летот 35 до 39 летот 40 до 49 летот 50 до 59 лет60 и старше

Стаж вожденияменее 1 года1 год2 года3 - 4 года5 - 6 лет7 - 9 лет10 - 14 летболее 15 лет

Скидка за безаварийную езду (КБМ)Страхование впервые (класс 3, кбм 1)1 год без аварий (класс 4, кбм 0,95)2 года без аварий (класс 5, кбм 0,9)3 года без аварий (класс 6, кбм 0,85)4 года без аварий (класс 7, кбм 0,8)5 лет без аварий (класс 8, кбм 0,75)6 лет без аварий (класс 9, кбм 0,7)7 лет без аварий (класс 10, кбм 0,65)8 лет без аварий (класс 11, кбм 0,6)9 лет без аварий (класс 12, кбм 0,55)10 лет без аварий(класс 13, кбм 0,5)(класс M, кбм 2,45)(класс 0, кбм 2,3)(класс 1, кбм 1,55)(класс 2, кбм 1,4)

РегионБарнаулГорно-АлтайскПрочие города и населенные пункты Алтайского крайЗаринск, Новоалтайск, РубцовскБийскСвободныйБелогорскБлаговещенскПрочие города и населенные пункты Амурской областиКотласПрочие города и населенные пункты Архангельской областиСеверодвинскАрхангельскПрочие города и населенные пункты Астраханской областиАстраханьГубкин, Старый ОсколПрочие города и населенные пункты Белгородской областиБелгородКлинцыПрочие города и населенные пункты Брянской областиБрянскМуромПрочие города и населенные пункты Владимирской областиГусь-ХрустальныйВладимирКамышин, МихайловкаПрочие города и населенные пункты Волгоградской областиВолжскийВолгоградПрочие города и населенные пункты Вологодской областиЧереповецВологдаБорисоглебск, Лиски, РоссошьПрочие города и населенные пункты Воронежской областиВоронежНенецкий автономный округПрочие города и населенные пункты Еврейской автономной областиБиробиджанЧитаПрочие города и населенные пункты Забайкальского крайКраснокаменскКинешмаШуяПрочие города и населенные пункты Ивановской областиИвановоШелеховАнгарскБратск, Тулун, Усть-Илимск, Усть-Кут, ЧеремховоУсолье-СибирскоеИркутскПрочие города и населенные пункты Иркутской областиПрочие города и населенные пункты Калининградской областиКалининградКалугаПрочие города и населенные пункты Калужской областиОбнинскПрочие города и населенные пункты Камчатского краяПетропавловск-КамчатскийПрочие города и населенные пункты Кемеровской областиБелово, Березовский, Междуреченск, Осинники, ПрокопьевскКемеровоНовокузнецкАнжеро-Судженск, Киселевск, ЮргаПрочие города и населенные пункты Кировской областиКирово-ЧепецкКировКостромаПрочие города и населенные пункты Костромской областиПрочие города и населенные пункты Краснодарского краяКраснодарНовороссийскАрмавир, Сочи, ТуапсеБелореченск, Ейск, Кропоткин, Крымск, Курганинск, Лабинск, Славянск-на-Кубани, Тимашевск, ТихорецкАнапа, ГеленджикПрочие города и населенные пункты Красноярского краяКрасноярскАчинск, ЗеленогорскЖелезногорск, НорильскКанск, Лесосибирск, Минусинск, НазаровоШадринскПрочие города и населенные пункты Курганской областиКурганЛенинградская областьПрочие города и населенные пункты Курской областиЖелезногорскКурскЕлецЛипецкПрочие города и населенные пункты Липецкой областиМагаданПрочие города и населенные пункты Магаданской областиМоскваМосковская областьАпатиты, МончегорскПрочие города и населенные пункты Мурманской областиМурманскСевероморскКстовоПрочие города и населенные пункты Нижегородской областиНижний НовгородБалахна, Бор, ДзержинскАрзамас, Выкса, СаровПрочие города и населенные пункты Новгородской областиВеликий НовгородБоровичиБердскПрочие города и населенные пункты Новосибирской областиНовосибирскКуйбышевИскитимОмскПрочие города и населенные пункты Омской областиОрскОренбургПрочие города и населенные пункты Оренбургской областиБугуруслан, Бузулук, НовотроицкПрочие города и населенные пункты Орловской областиОрелЛивны, МценскПрочие города и населенные пункты Пензенской областиЗаречныйКузнецкПензаЛысьва, ЧайковскийПермьПрочие города и населенные пункты Пермского краяСоликамскБерезники, КраснокамскПрочие города и населенные пункты Приморского краяВладивостокУссурийскАрсеньев, Артем, Находка, Спасск-ДальнийПсковВеликие ЛукиПрочие города и населенные пункты Псковской областиРеспублика АдыгеяПрочие города и населенные пункты АлтаяИшимбай, Кумертау, СалаватСтерлитамак, ТуймазыУфаПрочие города и населенные пункты республики БашкортостанБлаговещенск, ОктябрьскийПрочие города и населенные пункты БурятииУлан-УдэБуйнакск, Дербент, Каспийск, Махачкала, ХасавюртПрочие города и населенные пункты ДагестанаПрочие города и населенные пункты ИнгушетииНазраньМалгобекПрочие города и населенные пункты Кабардино-БалкарииНальчик, ПрохладныйЭлистаКарачаево-Черкесская РеспубликаПрочие города и населенные пункты КалмыкииПетрозаводскПрочие города и населенные пункты КарелияПрочие города и населенные пункты КомиСыктывкарУхтаПрочие города и населенные пункты КрымаСимферопольПрочие города и населенные пункты Марий ЭлЙошкар-ОлаВолжскПрочие города и населенные пункты МордовияРузаевкаСаранскНерюнгриЯкутскПрочие города и населенные пункты ЯкутииВладикавказПрочие города и населенные пункты Северной ОсетииЕлабугаПрочие города и населенные пункты ТатарстанаБугульма, Лениногорск, ЧистопольАльметьевск, Зеленодольск, НижнекамскНабережные ЧелныКазаньПрочие города и населенные пункты ТываКызылВоткинскГлазов, СарапулПрочие города и населенные пункты УдмуртияИжевскЧеченская РеспубликаПрочие города и населенные пункты ХакасияАбакан, Саяногорск, ЧерногорскНовочебоксарскПрочие города и населенные пункты ЧувашииКанашЧебоксарыРостов-на-ДонуПрочие города и населенные пункты Ростовской областиВолгодонск, Гуково, Каменск-Шахтинский, Новочеркасск, Новошахтинск, Сальск, ТаганрогШахтыБатайскАзовПрочие города и населенные пункты Рязанской областиРязаньПрочие города и населенные пункты Самарской областиЧапаевскНовокуйбышевск, СызраньТольяттиСамараСанкт-ПетербургЭнгельсБалаково, Балашов, ВольскПрочие города и населенные пункты Саратовской областиСаратовПрочие города и населенные пункты Сахалинской областиЮжно-СахалинскЕкатеринбургБерезовский, Верхняя Пышма, Новоуральск, ПервоуральскАсбест, РевдаВерхняя Салда, ПолевскойПрочие города и населенные пункты Свердловской областиСевастопольСмоленскВязьма, Рославль, Сафоново, ЯрцевоПрочие города и населенные пункты Смоленской областиБуденновск, Георгиевск, Ессентуки, Минеральные воды, Невинномысск, ПятигорскКисловодск, Михайловск, СтавропольПрочие города и населенные пункты Ставропольского краяПрочие города и населенные пункты Тамбовской областиМичуринскТамбовВышний Волочек, Кимры, РжевПрочие города и населенные пункты Тверской областиТверьСеверскПрочие города и населенные пункты Томской областиТомскТулаПрочие города и населенные пункты Тульской областиАлексин, Ефремов, НовомосковскУзловая, ЩекиноПрочие города и населенные пункты Тюменской областиТюменьТобольскПрочие города и населенные пункты Ульяновской областиДимитровградУльяновскКомсомольск-на-АмуреХабаровскАмурскПрочие города и населенные пункты Хабаровского краяЧукотский автономный округПрочие города и населенные пункты Ханты-Мансийского автономного округаХанты-МансийскСургутНефтеюганск, НяганьНижневартовскКогалымПрочие города и населенные пункты Челябинской областиКопейскЧелябинскМагнитогорскЗлатоуст, МиассСатка, ЧебаркульНовый УренгойПрочие города и населенные пункты Ямало-Ненецкого автономного округаБайконурНоябрьскЯрославльПрочие города и населенные пункты Ярославской области

Посчитать

| № п/п |

Краткое наименование Страховой организации |

Полное наименование Страховой организации |

Дата подачи заявления о присоединении |

| 1 | ООО "Абсолют страхование" | Общество с ограниченной ответственностью "Абсолют страхование" | 16.01.2015 |

| 2 | ООО "СФ "Адонис" | Общество с ограниченной ответственностью "Страховая фирма "Адонис" | 16.01.2015 |

| 3 | АО "АльфаСтрахование" | Акционерное общество "АльфаСтрахование" | 16.01.2015 |

| 4 | АО СК "Армеец" | Акционерное общество Страховая компания "Армеец" | 16.01.2015 |

| 5 | ПАО "АСКО-СТРАХОВАНИЕ" | Публичное акционерное общество "АСКО-СТРАХОВАНИЕ" | 16.01.2015 |

| 6 | АО "СК "Астро-Волга" | Акционерное общество "Страховая компания "Астро-Волга" | 16.01.2015 |

| 7 | АО СК "БАСК" | Акционерное общество Страховая компания "БАСК" | 16.01.2015 |

| 8 | АО "Боровицкое страховое общество" | Акционерное общество "Боровицкое страховое общество" | 16.01.2015 |

| 9 | ООО СО "ВЕРНА" | Общество с ограниченной ответственностью Страховое общество "ВЕРНА" | 22.04.2016 |

| 10 | САО "ВСК" | Страховое акционерное общество "ВСК" | 16.01.2015 |

| 11 | АО "СК ГАЙДЕ" | Акционерное общество "Страховая компания ГАЙДЕ" | 16.01.2015 |

| 12 | ООО Страховая Компания "Гелиос" | Общество с ограниченной ответственностью Страховая компания "Гелиос" | 16.01.2015 |

| 13 | ООО СО "Геополис" | Общество с ограниченной ответственностью Страховое общество "Геополис" | 16.01.2015 |

| 14 | АО СК "Двадцать первый век" | Акционерное общество "Страховая компания "Двадцать первый век" | 16.01.2015 |

| 15 | ООО РСО "ЕВРОИНС" | Общество с ограниченной ответственностью "РУССКОЕ СТРАХОВОЕ ОБЩЕСТВО "ЕВРОИНС" | 19.11.2015 |

| 16 | ООО "Зетта Страхование" | Общество с ограниченной ответственностью "Зетта Страхование" | 16.01.2015 |

| 17 | СПАО "Ингосстрах" | Страховое публичное акционерное общество "Ингосстрах" | 16.01.2015 |

| 18 | Либерти Страхование (АО) | Либерти Страхование (Акционерное общество) | 16.01.2015 |

| 19 | АО "МАКС" | Акционерное общество "Московская акционерная страховая компания" | 16.01.2015 |

| 20 | ООО "Страховая компания "Мегарусс-Д" | Общество с ограниченной ответственностью "Страховая компания "Мегарусс-Д" | 16.01.2015 |

| 21 | САО "Медэкспресс" | Страхово акционерное общество "Медэкспресс" | 16.01.2015 |

| 22 | САО "Надежда" | Страховое акционерное общество "Надежда" | 16.01.2015 |

| 23 | ООО "НСГ" | Общество с ограниченной ответственностью "Национальная Страховая Группа-"РОСЭНЕРГО" | 16.01.2015 |

| 24 | АО "ОСК" | Акционерное общество "Объединенная страховая компания" | 16.01.2015 |

| 25 | АО "СК "ПАРИ" | Акционерное общество "Страховая компания "ПАРИ" | 16.01.2015 |

| 26 | ООО СК "Паритет-СК" | Общество с ограниченной ответственностью Страховая компания "Паритет-СК" | 16.01.2015 |

| 27 | АО "Страховая Компания "ПОЛИС-ГАРАНТ" | Акционерное общество "Страховая Компания "ПОЛИС-ГАРАНТ" | 16.01.2015 |

| 28 | ООО "ПРОМИНСТРАХ" | Общество с ограниченной ответственностью Страховая компания "ПРОМИНСТРАХ" | 16.01.2015 |

| 29 | ООО "Группа Ренессанс Страхование" | Общество с ограниченной ответственностью "Группа Ренессанс Страхование" | 16.01.2015 |

| 30 | СПАО "РЕСО-Гарантия" | Страховое публичное акционерное общество "РЕСО-Гарантия" | 16.01.2015 |

| 31 | ООО СК "РЕСО-Шанс" | Общество с ограниченной ответственностью "страховая компания "РЕСО-Шанс" | 16.01.2015 |

| 32 | ПАО СК "Росгосстрах" | Публичное акционерное общество Страховая Компания "Российская государственная страховая компания" | 11.01.2016 |

| 33 | ООО Страховая компания "СДС" | Общество с ограниченной ответственностью "Страховая компания "Сибирский Дом Страхования" | 16.01.2015 |

| 34 | АО "СОГАЗ" | Акционерное общество "Страховое общество газовой промышленности" | 16.01.2015 |

| 35 | ООО "Страховая компания "Согласие" | Общество с ограниченной ответственностью "Страховая Компания "Согласие" | 16.01.2015 |

| 36 | АО СГ "Спасские ворота" | Акционерное общество Страховая группа "Спасские ворота" | 16.01.2015 |

| 37 | АО "Страховая бизнес группа" | Акционерное общество "Страховая бизнес группа" | 16.01.2015 |

| 38 | ООО "Страховое общество "Сургутнефтегаз" | Общество с ограниченной ответственностью "Страховое общество "Сургутнефтегаз" | 16.01.2015 |

| 39 | АО "СО "Талисман" | Акционерное общество "Страховое общество "Талисман" | 16.01.2015 |

| 40 | АО "Тинькофф Страхование" | Акционерное общество "Тинькофф Страхование" | 16.01.2015 |

| 41 | АО СК "Чулпан" | Акционерное общество "Страховая компания "Чулпан" | 16.01.2015 |

| 42 | ПАО "САК "ЭНЕРГОГАРАНТ" | Публичное акционерное общество "Страховая акционерная компания "ЭНЕРГОГАРАНТ" | 16.01.2015 |

| 44 | САО "ЭРГО" | Страховое акционерное общество "ЭРГО" | 16.01.2015 |

| 44 | АО "ГСК "Югория" | Акционерное общество "Государственная страховая компания "Югория" | 16.01.2015 |

Страховой случай упрощённое оформление и прямое возмещение убытков

Наверное,единственный условный минус отсутствия аварий – незнание порядка оформления дорожно-транспортного происшествия (ДТП). А ведь для получения страхового возмещения по ОСАГО эти знания жизненно необходимы.

Для успешного общения со страховщиком важно понимать следующие моменты:

- Порядок действий при ДТП.

- Правила использования «Европротокола» (упрощённое оформление дорожного инцидента).

- Прямое возмещение убытков (ПВУ).

Ошибки в перечисленных областях чреваты задержками и даже отказами в выплате.

Первичные действия при ДТП

В первую очередь необходимо выполнить требования ГИБДД:

- Остановите автомобиль.

- Включите аварийную сигнализацию.

- Установите знак аварийной остановки.

- Не изменяйте расположение предметов, относящихся к ДТП.

- Определите наличие раненых или погибших.

Если причинён вред жизни и/или здоровью людей, необходимо вызвать «скорую медицинскую помощь» и сообщить о происшествии в полицию.

В случае повреждения только «железа» дальнейшие шаги зависят от расположения машин участников:

А) Если создаётся препятствие для движения иного транспорта, производятся мероприятия нужно придерживать следующего алгоритма действий:

- Зафиксировать пострадавшие транспортные средства на видео, фото и иными методами. Важно зафиксировать расположения автомобилей, их повреждения и госномера (номера VIN).

- Не перемещать предметы и не изменять следов, относящиеся к ДТП.

- Записать данные очевидцев и госномера их автомобилей.

- После выполнения мероприятий, описанных выше, нужно освободить проезжую часть.

Б) Если не создаётся препятствие для движения, автомобили остаются на своих местах для дальнейшего оформления происшествия.

Вне зависимости от того, пришлось ли убирать машины с проезжей части, далее необходимо выяснить, требуется ли обращение в полицию или можно воспользоваться «Европротоколом». В последнем случае рекомендуется использовать приложение для смартфона «ДТП. Европротокол» от Российского Союза Автостраховщиков.

ВАЖНО: по правилам ОСАГО водитель обязан сообщить своему страховщику информацию о месте, времени и обстоятельствах ДТП. Позвоните в страховую компанию непосредственно с места происшествия. Кроме того, в дальнейшем виновнику ДТП необходимо предоставить страховщику свой экземпляр «Извещения о ДТП» в течение пяти дней, иначе его ждет регресс, то есть придется возвращать деньги, выплаченные пострадавшему по страховке.

Европротокол

«Европротоколом» называют оформление документов по ДТП без привлечения полиции (только силами участников аварии). Воспользоваться данным инструментом можно, если выполняются все перечисленные ниже условия:

- Отсутствует вред жизни и/или здоровью водителей, пассажиров или пешеходов.

- В столкновении участвовало два автомобиля.

- Отсутствуют разногласия касательно полученных повреждений и обстоятельств происшествия.

- Оба водителя застрахованы по ОСАГО и «вписаны» в свои полисы.

- ДТП оформлено с помощью приложения для смартфона «ДТП. Европротокол».

Если все перечисленные требования соблюдены, участники инцидента могут совместно заполнить комплект «Извещения о ДТП». Далее потерпевший направляет свой экземпляр вместе с заявлением о выплате страховщику в течение пяти рабочих дней. Компетентные органы в этом случае привлекать не обязательно.

При наличии разногласий или если нанесён вред жизни/здоровью людей, необходимо обратиться в полицию с места происшествия. Если же не соблюдены иные из вышеуказанных пунктов (2-й или 4-й), следует направиться в подразделение ГИБДД или на ближайший пост ГАИ для оформления документов.

Помните, что перед этим нужно зафиксировать обстоятельства ДТП, как описано в блоке «Первичные действия при ДТП».

Помимо прочего, обратите внимание на следующие обстоятельства:

- В соответствии с Правилами ОСАГО «Извещение о ДТП» заполняется водителями вне зависимости от оформления происшествия сотрудниками полиции.

- При любых разногласиях или отсутствии возможности оформить ДТП «на месте» не следует пренебрегать записью данных свидетелей события.

В то же время даже при соблюдении всех необходимых условий «Европротокола» водители не обязаны использовать данный инструмент. После фиксации обстоятельств ДТП его участники могут также оформить происшествие на посту или в подразделении ГИБДД.

Прямое возмещение убытков (ПВУ)

Потерпевшему не приходится выбирать, к какому страховщику обращаться после ДТП. Закон чётко оговаривает, что происшествие заявляется в своей страховой компании, если:

- Происшествие представляет собой столкновение транспортных средств, включая прицепы к ним.

- Все участники застрахованы по ОСАГО.

- Ущерб нанесён только транспортным средствам, без вреда жизни или здоровью и иному имуществу.

Такой порядок называется «Прямым возмещением убытков» (ПВУ). Если хотя бы одно из перечисленных условий не выполнено, заявление на выплату возмещения следует подавать в страховую компанию виновника аварии. Нелишне иметь представление и о том, куда подаётся заявление при отзыве лицензий или банкротстве страховщиков.

Таблица 1. Порядок обращения по страховому случаю.

таблица скроллится вправо| Отзыв лицензии (банкротство) | Условия ПВУ соблюдены | Условия ПВУ не соблюдены |

|---|---|---|

| В отношении страховщика виновника | В «свою» компанию | В РСА |

| В отношении страховщика потерпевшего | В компанию виновника | В компанию виновника |

| В отношении обоих страховщиков | В РСА | В РСА |

Также необходимо помнить об обязанности потерпевшего сообщить страховщику о страховом случае «при первой возможности».

Внимательность и грамотность – «рецепт» выплаты по ОСАГО

Даже идеальные действия не гарантируют своевременное возмещение ущерба. Осознанно или в силу недостатков организационного характера страховые компании допускают многочисленные просрочки. А то и вовсе «оттягивают» выплаты до судебного решения или обращения к финансовому омбудсмену.

Тем не менее, важно лишить страховщика повода для «правомерной» задержки. Во многих случаях такой подход позволяет существенно ускорить получение компенсации.

Прямое возмещение убытков по ОСАГО в 2020 году: условия выплаты компенсации

Содержание статьи

По закону можно получить прямое возмещение убытков в рамках страхования ОСАГО. Важно точно знать, каким образом подавать заявление, собирать документы на ПВУ. Также существенное значение имеют и возможные причины отказа страховой — про все данные вопросы и будете рассмотрено в статье.

Что такое прямое возмещение убытков по ОСАГО по закону

В первую очередь обозначим суть проблемы, разберемся с терминологией.

На данный момент прямая выплата по ОСАГО в 2020 году представляет собой процесс, при котором потерпевший получает у страховщика все свои основные выплаты по страховке. Принято называть ПВУ упрощенной процедурой для выплаты страховки.В рамках ПВУ также действует соглашение о прямом возмещении убытков между различными страховыми компаниями: страховщиками потерпевшего и виновника аварии. Возмещение ущерба по ОСАГО тоже осуществляется в рамках ПВУ.

Условия и преимущества ПВУ

Известно, что прямое урегулирование убытков осуществляется только при соблюдении целого ряда условий. Обозначим все ключевые моменты:

- участниками ДТП являются только два транспортных средства;

- пострадало в аварии только ТС, не было причинено вреда жизни, здоровью, а также различным материальным ценностям;

- нет обоюдной виновности в аварии. Здесь крайне важно, чтобы были четко определены виновник и пострадавший в ДТП;

- есть актуальная лицензия у обеих страховых компаний. При этом они должны быть участниками соглашения о ПВУ;

- оба водителя имеют действительный полис ОСАГО.

Необходимо соблюсти все условия, чтобы обеспечить процедуру ПВУ.

У возмещения вреда безальтернативным методом имеется много преимуществ. Это позволило упростить возмещение, устранить все неоднозначности в законе и предотвратить мошеннические действия. Так повышается конкуренция на рынке страхования, а клиентам идет на пользу уменьшение сроков выплат. Крайне важно, что удалось снизить до минимума риск получения безосновательного отказа.

Как получить страховую выплату по процедуре ПВУ

Всех интересует сам процесс начисления выплат по ОСАГО.

Далее в статье рассматривается более подробно алгоритм получения страховых выплат в рамках процедуры ПВУ:

- В первую очередь вся документация оформляется непосредственно на месте аварии.

Это шаг очень ответственный, поскольку от него во многом зависит и дальнейшее развитие событий. Кроме того, именно от грамотности, объективности и точности отражения фактов, от четкости в составлении всех документов может зависеть и конечный размер выплаты.

Следует помнить, что Страховая вправе отказаться от возмещения при наличии ошибок в составлении документации.

Максимум внимания необходимо проявить, если составляется Европротокол.

- На втором шаге следует подача всех бумаг в компанию страховщика.

Когда ДТП полностью оформлено документально в соответствии с требованиями ПВУ, подается уже извещение об аварии. Также обязательно составляется заявление о страховом возмещении. Все документы обязательно передаются за 5 рабочих дней — срок сократился, раньше он составлял 15 дней.

- Следующий этап посвящается анализу всей предоставленной информации и принятию решения.

Сотрудники СК обязательно тщательно проверяют и оценивают всю документацию. Затем уже выносится итоговое решение. Нужно определить, соответствует ли конкретное ДТП страховому случаю, есть ли необходимость в выплате в рамках ПВУ.

- На четвертом шаге осуществляется тщательный осмотр транспортного средства.

Выполняют осмотр сами сотрудники страховой компании. Если возникают разногласия, потерпевшее лицо имеет право потребовать уже экспертизы в независимой компании. Требование направляется страховщику. Он и должен обеспечить проведение официальной независимой экспертизы.

- Завершающий этап связан непосредственно с выплатой возмещения.

Законом на это отводится 20 календарных дней, на протяжении которых страховщик обязан выплатить страховку. Отсчитывается срок сразу с момента подачи документации. Выплачивается страховка безналичным платежом на расчетный счет либо наличными прямо через кассу. Получает страховку потерпевший. Затем уже сам страховщик должен произвести все финансовые операции напрямую со страховщиком виновника ДТП. Они и обязаны в соответствии с законом возместить всю сумму.

Следует помнить, что уже на месте аварии все необходимо оформлять, документировать максимально грамотно.

Проще всего допустить ошибки в извещении о ДТП, поэтому можно обойтись и без него, для надежности.

Необходимые документы

Обязательно потребуется составить заявление в страховую компанию в полном соответствии с требованиями. Нужно обязательно взять готовые бланки у страховщика.

Рассмотрим перечень документации, которая может потребоваться:

- извещение о ДТП. Его необходимо заполнить обеим сторонам;

- заявление о возмещении, о произошедшем страховом случае;

- справка потребуется от инспектора. Она оформляется по стандарту 748, если был вызван наряд;

- нужны копии всех документов, подтверждающих отсутствие или наличие правонарушений. Это может быть определение, постановление или протокол осмотра места ДТП;

- квитанции о расходах, сопутствующих ДТП;

- необходимо документально подтвердить право собственности потерпевшего лица на данное транспортное средство;

- если у потерпевшего имеется представитель, обязательно нужна заверенная нотариально доверенность;

- иногда запрашивают копии водительских прав, а также паспорта потерпевшего.

Также понадобятся банковские реквизиты, чтобы перечислить страховую выплату, и нужна копия полиса ОСАГО.

Когда в прямом возмещении могут отказать

Страховые компании не всегда готовы возмещать причиненный вред. Крайне важно знать ключевые причины отказа страховой. В первую очередь следует дифференцировать простой отказ в возмещении и отказ страховщика в ПВУ.

Если говорить непосредственно об отказе в ПВУ, он не равен отказу в выплате страховки как таковой. Здесь речь идет о перенаправлении требований потерпевшего клиента в ту компанию, к которой относится виновник ДТП. Также может быть направление в РСА. Страхователь в любом случае получает положенные ему средства, но только сам процесс оформления документов может занять более длительное время.

Рассмотрим наиболее типичные ситуации, в которых последует отказ в ПВУ;

- ДТП оформляется в рамках Европротокола, но при этом стороны не могут прийти к соглашению. Кроме того, сами документы могут быть неправильно составлены;

- ДТП стало причиной судебного процесса. Поводом может стать любой вопрос, непосредственно связанный с данной аварией;

- иногда сама компания виновника принимает заявление об аварии.

Процедура прямого возмещения убытков не применяется с полисами «Зеленая карта».

Доверенность на получение страхового возмещения по ОСАГО

Хорошее решение, которое точно поможет при сложной ситуации с компенсационными выплатами, — привлечь к работе профессионального адвоката. Специалист с достойным опытом, отлично разбирающийся в актуальном законодательстве и правоприменительной практике, сумеет защитить интересы клиента. В таком случае понадобится оформить доверенность на адвоката, чтобы он имел право получить страховое возмещение в рамках ОСАГО. Документ обязательно заверяется нотариально.

Прямое возмещение убытков по ОСАГО: исключения из правил

Прямое возмещение убытков по ОСАГО: исключения из правил

В данной статье описываются вопросы прямого возмещения убытков по ОСАГО, актуальные в 2018 году. Рассматриваются ситуаций, при которых имели место отказы страховых компаний и судебных инстанций компенсировать убытки, причиненные в результате ДТП, при обращении потерпевшего в свою страховую компанию по ОСАГО.

А также описывается как защитить свои права и взыскать со страховой компании не только убытки, но и неустойку, штраф, а также компенсацию морального вреда.

Содержание статьи:1. Обязательные условия для обращения потерпевшего в свою страховую компанию по ОСАГО.

2. Взаимодействие транспортных средств или почему отказывают в прямом возмещении убытков. Судебная практика.

3. Наличие сомнений в невиновности потерпевшего при ДТП не является основанием для отказа в выплате компенсации

4. Сомнения в невиновности потерпевшего при ДТП не освобождают страховщика от выплаты неустойки, штрафа и морального вреда. Это Ваше право!

Выводы

Обязательные условия для обращения потерпевшего в свою страховую компанию по ОСАГО.

Сегодня все автомобилисты знают, что при причинении убытков в результате дорожно-транспортного происшествия потерпевший, по общему правилу, обращается с соответствующим заявлением о страховой выплате в страховую компанию, застраховавшую гражданскую ответственность лица, причинившего вред (ОСАГО).

Но многие водители так же уверены, что могут всегда обратится за компенсацией и в свою страховую компанию по ОСАГО. На самом деле, законодатель существенно ограничил перечень случаев, когда это возможно.

Рассмотрим законные основаниях обращения в свою страховую компанию. Их нужно знать, чтобы грамотно отстаивать свои права, в том числе, в тех ситуациях, когда недобросовестно действуют сами страховые компании.

Во-первых, право потерпевшего предъявлять требование о возмещении вреда в пределах страховой сумму непосредственно своему страховщику по ОСАГО закреплено в общих положениях п. 4 ст. 931 Гражданского кодекса РФ.

Во-вторых, указанное право дублируется в общих положения специального закона об ОСАГО, в п. 1 ст. 12 федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее Закон об ОСАГО): в указанных законом случаях, потерпевший вправе обратится с заявлением о страховой выплате в связи с причинением вреда имуществу к страховщику, застраховавшему гражданскую ответственность потерпевшего. И здесь сразу обратите внимание, что речь идет только о причинении вреда имуществу, что исключает требование о компенсации вреда жизни и здоровью. При этом, требование потерпевшего к своей страховой компании по ОСАГО именуется заявлением о прямом возмещении убытков.

И в-третьих, п. 1 ст. 141 Закона об ОСАГО закрепляет два обязательных условия, без соблюдения которых потерпевший не имеет права заявлять о прямом возмещении убытков:

1) вред причинен только транспортному средству;

2) вред транспортному средству потерпевшего причинен в результате взаимодействия (столкновения) двух и более транспортных средств.

Другими словами, речь идет о тех случаях, когда в результате ДТП причинены убытки только в виде повреждения автомобиля или иного транспортного средства, а причиной повреждения является факт столкновения с другим транспортным средством (или несколькими транспортными средствами).

При этом обратите внимание, что в отношении дорожно-транспортных ситуаций, произошедших до 25 сентября 2017 года, обязательным условием являлось столкновение только двух транспортных средств (федеральный закон от 28.03.2017 № 49-ФЗ «О внесении изменений в Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств»»).

Таким образом, при отсутствии хотя бы одного из предусмотренных условий, заявление о страховой выплате должно быть подано в страховую компанию, застраховавшую гражданскую ответственность причинителя вреда.

Взаимодействие транспортных средств или почему отказывают в прямом возмещении убытков. Судебная практика

И так, согласно п. 1 ст. 141 Закона об ОСАГО с заявлением о прямом возмещении убытков, потерпевший может обратится в свою страховую компанию по ОСАГО, в том числе, при соблюдении такого условия как причинение убытков в результате взаимодействия (столкновения) транспортных средств.

Однако ни в Гражданском кодексе РФ, ни в Законе об ОСАГО не раскрывается, что понимать под взаимодействием (столкновением) транспортных средств. По этой причине, суды при рассмотрении споров о взыскании страховой суммы по-разному толкуют те или иные дорожно-транспортные происшествия.

Спорным является вопрос о том, обязательно ли для признания факта взаимодействия (столкновения) транспортных средств устанавливать непосредственный контакт между автомобилями. Например, подойдет ли под взаимодействие случай ухода водителя от столкновения с автомобилем, выехавшим на полосу встречного движения, в результате которого потерпевший врезается в дерево и опрокидывается.

Так, судебными инстанциями Астраханской области под взаимодействием источников повышенной опасности (транспортных средств) понимается не только столкновение, но и иные виды взаимодействия. Что означает необязательность факта непосредственного контакта (столкновения) автомобилей в ДТП.

Однако, с данными выводами не согласился Верховный Суд РФ, указав, что при причинении вреда в отсутствии контактного взаимодействия между транспортными средствами участников дорожно-транспортного происшествия не соблюдается одно из условий прямого возмещения убытков – нет взаимодействия (столкновения) двух и более транспортных средств.

Указанные выводы основываются на определении Судебной коллегии по гражданским делам Верховного Суда Российской Федерации № 25-КГ17-1 от 11 апреля 2017 года.

Таким образом, одним из обязательных условий обращения с заявлением о прямом возмещении убытков является факт контактного взаимодействия между транспортными средствами участников дорожно-транспортного происшествия. В противном случае нужно обращаться в страховую компанию виновника ДТП.

Наличие сомнений в невиновности потерпевшего при ДТП не является основанием для отказа в выплате компенсации

Достаточно распространены случаи отказа в выплате страхового возмещения, в том числе, при прямом возмещении убытков, с формулировкой «наличие вины потерпевшего в совершении дорожно-транспортного происшествия» в ситуациях, когда вина другого участника ДТП уже установлена.

С точки зрения закона такой отказ заранее незаконен!

Согласно абзацу 1 п. 22 ст. 22 Закона об ОСАГО, если установлена обоюдная вина участников дорожно-транспортного происшествия, страховые компании обязаны выплачивать страховые выплаты по возмещению вреда, причиненного в результате такого ДТП, с учетом установленной судом степени вины каждого из застрахованных лиц.

В соответствии с абзацем 4 п. 22 ст. 22 Закона об ОСАГО, если степень вины каждого участника ДТП не установлена, страховые компании застрахованных по ОСАГО лиц несут обязанность по возмещению вреда в равных долях.

Указанные положения закона подтверждаются и судебной практикой. Так, в п. 46 постановления Пленума Верховного Суда РФ от 26.12.2017 № 58 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств» указано, что право на получение страховой выплаты сохраняется и при невозможности определить степень вины каждого из водителей – участников дорожно-транспортного происшествия.

Таким образом, даже если имеются основания для признания виновными в ДТП нескольких участников, страховые компании обязаны выплачиваться страховое возмещение либо в равных долях от размера, понесенного каждым из водителей ущерба, либо пропорционально степени вины каждого участника дорожно-транспортного происшествия.

Если потерпевший не согласен с размером страхового возмещения, он вправе его обжаловать в суд и взыскать недостающую часть. В таком случае, необходимо будет доказать степень вины лиц, признанных ответственными за причиненный вред, и взыскать со страховой компании страховую выплату с учетом установленной судом степени вины лиц, гражданская ответственность которых застрахована. При этом, следует учитывать, что обращение в суд с самостоятельным заявлением об установлении степени вины каждого участника ДТП законодательством не предусмотрено.

Сомнения в невиновности потерпевшего при ДТП не освобождают страховщика от выплаты неустойки, штрафа и морального вреда. Это Ваше право!

При рассмотрении требований о взыскании страхового возмещения со страховой компании, в том числе в порядке прямого возмещения убытков, в судебном порядке, страховщики настаивают на отсутствии ответственности за несвоевременность выплаты страхового возмещения при обоюдной виновности участников дорожно-транспортного происшествия.

При этом суды достаточно часто поддерживают позицию страховых компаний, утверждающих, что вина участников ДТП устанавливается только в ходе рассмотрения гражданского дела. Поскольку до вынесения судебного решения невозможно установить степень вины каждого из участников ДТП. Следовательно, ни о какой неустойке, штрафе и моральном вреде речи быть не может.

Однако данный вывод не основан на нормах действующего законодательства.

Как было подробно описано выше, даже при наличии у страховой компании сомнений в отсутствии вины потерпевшего при ДТП (или другими словами, имеет место обоюдная вина участников ДТП), если имеются данные о виновности другого участника ДТП, страховщики обязаны произвести страховые выплаты.

Основание освобождения страховой компании от ответственности в случаях отказа добровольно произвести выплату страхового возмещения (или другими словами, при несвоевременности выплаты) сформулировано в абзаце 3 п. 46 постановления Пленума Верховного Суда РФ от 26.12.2017 № 58: страховая компания освобождается от ответственности, если выполнено обязательство по выплате страхового возмещения в равных долях от размера понесенного каждым из водителей – участников дорожно-транспортного происшествия ущерба. В противном случае, страховая компания обязана выплатить по решению суда неустойку, штраф и компенсацию морального вреда в пользу потерпевшего.

Данный вывод подтверждается определением Судебной коллегии по гражданским делам Верховного Суда Российской Федерации № 9-КГ17-16 от 19 декабря 2017 года.

Выводы

Установленное законом право прямого возмещения убытков в рамках отношений ОСАГО имеет ряд законодательных условий и множество особенностей, связанных с применением закона на практике в виду многообразия жизненных ситуаций.

Игнорирование права на квалифицированную юридическую помощь может обернуться для автолюбителей значительными материальными убытками.

Вам требуется квалифицированная юридическая помощь? Нажимайте, чтобы обратится к юристу!

Прямое возмещение убытков по ОСАГО в 2020 году

В рамках закона каждый автолюбитель обязан приобрести бланк добровольной защиты ОСАГО. Именно этот полис гарантирует выплату при наступлении страхового случая, в результате дорожно-транспортного происшествия. С недавнего времени в рамках обязательного продукта доступно прямое возмещение убытков по ОСАГО. Рассмотрим в нашей статье, что это такое и как правильно составить заявление в страховую компанию, для получения компенсационной выплаты. Отдельное внимание уделим проблемам, которые могут возникнуть в результате получения компенсационной выплаты.

Что такое прямое возмещение убытков по договору ОСАГО

В рамках договора ОСАГО, пострадавшая в ДТП сторона имеет право обратиться в офис страховой компании с целью получения компенсационной выплаты. Если до 1 марта 2009 года потерпевший обязан был обращаться в компанию виновной стороны, то после указанного срока были введены изменения, в результате которых получить компенсацию можно в компании, в которой был куплен бланк договора ОСАГО.

Таким образом, прямое возмещение убытков, или как его принято сокращенно называть ПВУ — это получение компенсационной выплаты в страховой компании, в которой был приобретен договор ОСАГО.

Важно! Прежде чем обратиться в офис страховой компании, необходимо изучить, на какие договоры распространяется ПВУ и по какой причине страховая компания может отказать в выплате на законном основании.

На какие договоры распространяется ПВУ

Стоит отметить, что прямое возмещение убытков распространяется не на все полисы, а только на те, по которым выполнены ряд обязательных условий.

Условия для прямого возмещения убытков:

| Количество транспортных средств | Обратиться по прямому возмещению можно в том случае, если в дорожно-транспортном происшествии участвуют только два транспортных средства. |

| Нет пострадавших | Если в результате ДТП пострадали водитель, пассажиры или пешеход, обратиться в офис страховой компании, где был куплен бланк договора ОСАГО, не получится. |

| Четко доказана вина | Сотрудник ГИБДД должен быть полностью уверен, какая сторона является потерпевшей, а какая пострадавшей. |

| Срок действия ОСАГО | У каждого участника движения должен быть действующий бланк договора ОСАГО. В случае, если у виновной или пострадавшей стороны бланк договора отсутствует, то выплата происходит в добровольном, либо судебном порядке. |

Если все перечисленные условия выполнены, то пострадавшая в ДТП сторона имеет полное право обратиться в офис страховой компании, где был приобретен договор, и подать заявление на получение выплаты.

От чего зависит сумма

Что касается размера компенсационной выплаты, которую страховая компания обязана перечислить пострадавшей стороне, то ее размер определяет сотрудник страховой компании или независимый эксперт, после осмотра поврежденного транспортного средства.

Важно! Если осмотр проводит независимый эксперт, то выбор компании осуществляется со стороны страховщика, а не страхователя. Однако, если по итогам оценки и выплаты пострадавшая сторона не согласна с результатами осмотра и суммой, то она имеет право сделать повторную экспертизу за счет собственных средств в любой компании и компенсировать собственные расходы и недоплаченную сумму выплаты в судебном порядке.

При расчете стоимости восстановительного ремонта, уполномоченный сотрудник принимает во внимание следующие факторы:

- Регион, в котором зарегистрировано транспортное средство. Не секрет что для каждого региона установлены свои цены на восстановительный ремонт. Как правило, данное понятие страховщики называют нормо-часы.

- Срок страхования. В данном случае действует правило, чем больше срок действия договора ОСАГО, тем выше будет сумма компенсационной выплаты.

С недавнего времени автолюбители получили замечательную возможность, благодаря которой могут самостоятельно определить сумму выплаты на официальном сайте Российского Союза автостраховщиков (РСА). Данный портал работает совершенно бесплатно и предоставляет информацию 24 часа в сутки.

На сайте РСА каждый пострадавший в ДТП может рассчитать стоимость:

- Запасных частей. Для определения стоимости необходимо в специальной форме указать дату, на которую делается расчет, регион вашего нахождения, марку и модель транспортного средства, и номер необходимых деталей.

- Ремонтных работ для восстановления транспортного средства. В данном случае потребуется указать аналогичные данные транспортного средства.

- Дополнительных работ или материалов, которые могут потребоваться. В специальной форме потребуется указать дату расчета, производителя и название материала.

Получив три показателя необходимо их сложить. Таким образом, у каждого автолюбителя должна получиться итоговая сумма, которая потребуется для оплаты восстановительного ремонта транспортного средства.

Возможен ли отказ и по какой причине

Обращаясь по прямому урегулированию, следует учитывать, что страховая компания может отказать в приеме заявления по ряду причин.

Причины для отказа:

- если заявление на компенсацию ранее было подано в компанию виновной стороны;

- ДТП было зафиксировано по Европротоколу с ошибками;

- есть разногласия, кто является виновной и потерпевшей стороной;

- помимо компенсации, страхователь желает получить возмещение морального вреда;

- аварийный случай произошел во время соревнований (гонки) или учебной езды.

В этом случае прямое возмещение убытков по полису ОСАГО не предусмотрено и клиенту следует подготовить заявление и обратиться в офис страховщика виновной стороны. Как правильно заполнить бланк заявления, рассмотрим далее.

Как правильно составить заявление

Обращаясь за выплатой, потерпевшей стороне потребуется заполнить бланк заявления. Стоит отметить, что в большинстве случаев шаблон заявления предоставляет специалист отдела урегулирования убытков. К примеру, в Росгосстрах при урегулировании убытков по ОСАГО сотрудник компании распечатывает бланк заявления и дает клиенту для заполнения и подписи.

Заполняю заявление, будьте готовы указать:

- наименование страховой компании;

- персональные данные потерпевшей стороны;

- адрес регистрации потерпевшего;

- данные доверенного лица, если вопросами компенсации занимается аварийный комиссар или юрист;

- данные транспортного средства, как виновной, так и пострадавшей стороны;

- где и когда произошел страховой случай;

- номер договора ОСАГО виновной и пострадавшей стороны;

- указать номер убытка, который присваивает страховщик.

Также потребуется указать, был ли причинен вред жизни и здоровью участников движения и может ли автомобиль самостоятельно передвигаться, после полученного ущерба. В завершение обязательно необходимо поставить подпись, расшифровку и дату обращения.

Важно! Если транспортное средство после ДТП не может передвигаться, то в заявлении необходимо указать адрес, где уполномоченный сотрудник отдела урегулирования убытков сможет произвести осмотр с целью фиксации повреждений и установления суммы выплаты.

Для вашего удобства предлагаем для ознакомления образец бланка заявления о возмещении убытков, который необходимо заполнить каждой потерпевшей стороне.

Какие необходимы документы

Обращаясь в офис страховой компании необходимо подготовить обязательный пакет документов, который четко прописан в правилах страхования и закреплен на законодательном уровне.

Пакет документов:

- паспорт пострадавшей стороны;

- бланк договора ОСАГО;

- водительские права;

- реквизиты личного счета для перечисления компенсационной выплаты;

- извещение о наступлении ДТП, с подписью пострадавшего и потерпевшего;

- справка по форме 748 от инспектора ГИБДД;

- дополнительные документы, подтверждающие факт наступления страхового случая: протокол, постановление и т.д.;

- квитанции о дополнительных расходах: оплата эвакуации или стоянки;

- доверенность на представителя, если вопросами выплаты занимается иное лицо.

Важно! Следует принимать во внимание, что все документы страховщик принимает по специальному акту, в котором перечислена вся необходимая документация, которая была сдана. При этом акт составляется в двух экземплярах, для каждой стороны.

Порядок возмещения

Рассмотрим, что необходимо сделать каждому автолюбителю после наступления ДТП, для получения компенсации по ОСАГО.

Порядок возмещения:

- Самое главное — это правильно оформить все документы на месте дорожно-транспортного происшествия и при необходимости заполнить европротокол и вызвать сотрудников ГИБДД. Опытные страховщики советуют всегда вызывать сотрудников ГИБДД, для составления протокола. Это позволит получить выплату максимально быстро и просто.

- Подготовить полный пакет документов, который необходим для получения компенсационной выплаты.

- Обратиться в пункт урегулирования убытков в течение 5 рабочих дней с момента наступления страхового случая, с полным пакетом документов.

- Заполнить бланк заявления в офисе страховой компании и предоставить транспортное средство специалисту на визуальный осмотр, с целью определения величины полученного ущерба. Как уже было сказано, если автомобиль находится в неисправном состоянии, то следует согласовать место и срок, в течение которого сотрудник отдела урегулирования убытков сам приедет, для проведения осмотра.

- Получить выплату денежных средств можно в течение 30 рабочих дней, после подачи последнего документа. Однако необходимо учитывать, что в последнее время многие страховщики предлагают выплату не только в денежной форме, но и путем оплаты ремонта на станции, по их направлению. В этом случае страховщик, в течение указанного срока, обязан выдать пострадавшему направление на станцию.

- После получения компенсационной выплаты отремонтировать транспортное средство и предъявить страховщику для проведения визуального осмотра.

Важно! Зачастую страховые компании, при выплате наличными, занижают сумму ущерба. В этом случае, получив деньги, не нужно ремонтировать транспортное средство, поскольку потребуется провести повторную экспертизу за свой счет и обратиться в суд. Как показывает практика, в судебном порядке выплачивается не только недостающая часть ущерба, но и плата за причинение моральной компенсации.

Проблемы прямого возмещения убытка

С одной стороны, на законодательном уровне хотели упростить процедуру получения выплаты при наступлении страхового случая. С другой стороны, в результате нововведений автолюбители, после ДТП, сталкиваются с множеством проблем в результате ПВУ.

Актуальные проблемы:

- Соглашение о прямом возмещении причиненного убытка по ОСАГО готовы принять не все компании;

- В большинстве случаев, сумма выплаты на 20-30% меньше реальной и автолюбителю приходится тратить личное время, на обращение в суд;

- Многие страховщики при первом визите предлагают подписать, так называемое соглашение о выплате, которое имеет юридическую силу. В соответствии с этим документом страховщик фиксирует сумму к выплате и срок. Как правило, потерпевшему обещают перечислить средства на следующий день. В итоге, сэкономив время, автолюбители вынуждены часть ремонтных работ оплачивать самостоятельно.

- Страховщики очень тщательно проверяют документы и при выявлении ошибки в Европротоколе могут отказать. Вывод — всегда вызывать сотрудников ГИБДД, для составления официального протокола.

Подводя итог, можно сделать вывод, что в рамках закона каждый пострадавший может получить выплату в компании, в которой был заключен бланк договора. Это было сделано для того, чтобы упростить процедуру выплаты. Однако на практике все оказалось иначе, и многие автолюбители столкнулись с многочисленными проблемами.

Если вы ранее обращались по ПВУ, при страховании гражданской ответственности, предлагаем поделиться собственным опытом и рассказать другим читателям, как заполняли документы и с какими трудностями столкнулись.

Дополнительно всем читателям нашего портала предлагаем воспользоваться квалифицированной помощью нашего эксперта, который работает на сайте в режиме реального времени.

Подробнее про европротокол по ОСАГО читайте далее.

Прямое возмещение убытков по ОСАГО в 2020 году: что это такое, заявление

Прямое возмещение убытков по ОСАГО — обязательство страховой компании, которое возникает при аварии и наличии права у каждого из участников обращаться за компенсацией. Знание тонкостей страхового законодательства, а также правил получения возмещения позволяет быстро добиться требуемой суммы при наступлении страхового случая. В чем сущность ПВУ? Как оформить заявление, и какие бумаги потребуются? В какой последовательности нужно действовать для получения выплат? Эти и другие моменты рассмотрим ниже.

В чем разница с Европротоколом?

У автовладельцев часто возникает путаница в отношении ПВУ и Европротокола. Для начала разберемся, что такое прямое возмещение убытков по ОСАГО. Здесь все просто. Это статья закона, по которой страхователь вправе прийти в свою страховую компанию и получить выплату в положенном объеме.

Что касается Европротокола, под термином подразумевается документ, оформленный на месте ДТП лично участниками (водителями). После заполнения ставятся подписи водителей, а сам документ передается страховщику для получения возмещения. Условием оформления Европротокола является минимальный размер ущерба (до 100 000 р.), а также отсутствие пострадавших в аварии людей. При внесении сведений в документ представители ГИБДД не вызываются.

В первом, и во втором термине имеются общие характеристики — в аварии не должны пострадать люди, а также нет повреждений стороннего имущества (кроме автомобилей).

Главные критерии

В законах РФ нет четкого пояснения прямого возмещения ущерба. Чтобы избежать спорных вопросов, доработке подверглись правила обязательного страхования, а также договор о непосредственном покрытии убытков. В этих бумагах прописаны главные требования касательно ПВУ по ОСАГО. Последнее применяется в следующих случаях:

В законах РФ нет четкого пояснения прямого возмещения ущерба. Чтобы избежать спорных вопросов, доработке подверглись правила обязательного страхования, а также договор о непосредственном покрытии убытков. В этих бумагах прописаны главные требования касательно ПВУ по ОСАГО. Последнее применяется в следующих случаях:

- В ДТП участвовало 2 и более автомобилей.

- Участники аварии имеют на руках действующие соглашения ОСАГО (последние должны быть в силе на момент происшествия).

- Во время аварии повреждения получены только автомобилями.

- Здоровье и жизни людей, а также иное имущество не пострадали.

- Отсутствуют сомнения в отношении виновника ДТП.

- У страховых компаний имеются необходимые лицензии, позволяющие вести соответствующую деятельность.

Если хотя бы один из приведенных критериев не сработал, оформить заявление о прямом возмещении убытков по ОСАГО не получится. В такой ситуации придется обращаться к страховой компании виновной стороны. При этом алгоритм компенсации стандартен.

Также можно выделить ряд дополнительных факторов, препятствующих прямому возмещению убытков. К этой категории можно отнести:

- Для определения виновной стороны не обойтись без привлечения судебного органа.

- Авария оформлена с нарушением действующего законодательства.

- Участники ДТП не достигли согласия по поводу виновной стороны, а также особенностей получения выплаты.

- Один из участников аварии имеет на руках «Зеленую карту», а не классический полис ОСАГО.

Как оформить заявление?

Для прямой компенсации убытков нужно составить заявление и передать его для рассмотрения страховщику. При заполнении документа нужно указать:

- Наименование компании-страховщика. Во избежание ошибок эту информацию лучше переписать с договора ОСАГО.

- ФИО страхователя, а также место его проживания.

- Информацию о поручителе (если решением вопроса занимается представитель участника ДТП).

- Обстоятельства аварии (должны быть расписаны максимально подробно).

- Данные о стороне, которая виновна в ДТП, а также информация о его машине.

- Условия передачи ТС для оценки повреждения.

Бланк заявления на прямое возмещение убытков по ОСАГО:

Образец заполнения:

Какие бумаги потребуются?

Заявление — не единственный документ, который необходимо передать в страховую компанию для получения компенсации. К нему требуется приложить следующие бумаги:

- Извещение об аварии. Для этого можно использовать бланк Европротокола с подписями участников происшествия. При этом заполняться документ одним из участников.

- Если авария зафиксирована работником ГИБДД, вместе с заявлением передается справка (форма номер 748).

- Протокол, составленный на месте событий (копия).

- Прочие бумаги, заполненные на месте аварии сотрудниками ГИБДД.

- Бумага о регистрации ТС или доверенность на управление машиной.

- Чек об оплате эвакуатора (если таковой вызывался).

- Квитанции об оплате услуг адвоката, эксперта и иных специалистов, привлекаемых при аварии.

- Доверенность на получение возмещения по страховке (при необходимости).

Кроме рассмотренных документов, может потребоваться:

- Страховой договор ОСАГО (копия).

- Бумага, подтверждающая личность клиента страховой компании (копия).

- Реквизиты в банке для зачисления полной суммы возмещения (к примеру, расчетный счет).

Порядок получения ПВУ

Процесс получения возмещения убытков по ОСАГО подразумевает прохождение следующих шагов:

- Оформление ДТП (составление протокола инспектором ГИБДД или Европротокола).

- Подготовка и передача полного пакета документации в офис страховщика в течение 5 суток с момента, как произошло событие.

- Изучение сотрудниками страховой фирмы поступивших бумаг и принятие решения — платить компенсацию или отказать заявителю.

- При одобрении согласовывается место и время для посещения оценщика и осмотра транспортного средства. Результатом такого посещения является определение размера убытков, нуждающихся в покрытии страховщиком.

- Страхователь получает на руки сумму, которая будет компенсирована. Если она его не устраивает, водитель вправе обратиться к специалистам для проведения независимой экспертизы. При этом оплата услуг производится непосредственно страхователем.

- Как только размер возмещения согласован, деньги в полном объеме перечисляются на личный счет водителя (реквизиты передаются с пакетом бумаг). Если участник ДТП соглашается с ремонтом транспортного средства, необходимая сумма переводится на счет автосервиса.

- Страховая компания, которая перечислила выплаты, осуществляет взаиморасчет со страховщиком второй стороны.

Когда возможен отказ?

На практике возможны ситуации, когда страховая компания отказывает клиенту в осуществлении ПВУ. В таком случае страховщик должен сформировать официальный документ и отправить его клиенту. К основным причинам, по которым в прямом возмещении может быть отказано, стоит отнести:

На практике возможны ситуации, когда страховая компания отказывает клиенту в осуществлении ПВУ. В таком случае страховщик должен сформировать официальный документ и отправить его клиенту. К основным причинам, по которым в прямом возмещении может быть отказано, стоит отнести:

- Такое же заявление на получение компенсации получил страховщик виновной стороны.

- Извещение об аварии заполнено по Европротоколу, но произошедшая ситуация требовала вызова работника ГИБДД.

- Авария произошла во время участия человека в гонках, при обучении другого лица вождению или в процессе проведения испытаний.

- При ДТП повреждены материальные ценности (кроме автомобилей).

- Участники аварии не согласны с оговариваемой степенью вины и сложившейся ситуацией. В такой ситуации не обойтись без привлечения судебного органа.

- Страховщик не вложился в пятидневный срок оповещения о сложившейся ситуации.

- Водитель требует покрытия морального вреда или компенсации утерянного дохода.

- Страховая компания виновной стороны не поставила подпись в договоре о ПВУ.

Если по какой-либо из причин страховая компания отказывает в выплатах, нужно обращаться к страховщику виновника и проходить процедуру получения компенсации по стандартной схеме.

| № п/п |

Краткое наименование Страховой организации |

Полное наименование Страховой организации |

Дата выхода из Соглашения |

| 1 | ЗАСО "КОНДА" | Закрытое акционерное страховое общество "КОНДА" | 18.06.2009 |

| 2 | ООО "СК "Финист-МК" | Общество с ограниченной ответственностью "Страховая компания "ФИНИСТ-МК" | 03.07.2009 |

| 3 | ОАО "РАСО" | Открытое акционерное общество "Русское Акционерное Страховое Общество "РАСО" | 14.08.2009 |

| 4 | ЗАО СО "ЛК-Сити" | Закрытое акционерное общество "Страховое общество "ЛК-Сити" | 12.10.2009 |

| 5 | ЗАО "СК "СВОД" | Закрытое акционерное общество "Страховая компания "СВОД" | 12.10.2009 |

| 6 | ООО "Горстрах" | Общество с ограниченной ответственностью "Городская страховая компания" | 03.12.2009 |

| 7 | ЗАО "РУКСО" | Закрытое акционерное общество "РУССКАЯ КОМПАНИЯ СТРАХОВОЙ ОПЕКИ" | 29.01.2010 |

| 8 | ООО"СК "Арбат" | Общество с ограниченной ответственностью "Страховая компания "Арбат" | 10.02.2010 |

| 9 | ООО "ИМПЕРИЯ страхования" | Общество с ограниченной ответственностью "ИМПЕРИЯ страхования" | 10.02.2010 |

| 10 | ОАО "СК "Трансгарант" | Открытое акционерное общество "Страховая компания "Трансгарант" | 12.04.2010 |

| 11 | ОАО СК "Русский мир" | Открытое акционерное общество страховая компания "Русский мир" | 22.04.2010 |

| 12 | ЗАО САК "Информстрах" | Закрытое акционерное общество "Страховая Акционерная Компания "Информстрах" | 22.04.2010 |