Справка 2 ндфл что это такое и где ее взять

Где и как получить справку 2-НДФЛ?

Справку 2-НДФЛ можно получить не только у своего работодателя, но и скачать её в личном кабинете налогоплательщика. В каких случаях лучше получить справку у работодателя, а когда — в налоговой, читайте в статье.

Справка 2-НДФЛ — это документ, в котором отражены доходы физического лица и удержанный с них НДФЛ. Справку формируют ваши налоговые агенты (работодатель, брокер и т.д.) за каждый календарный год, в котором у вас был доход.

Где может понадобиться справка 2-НДФЛ? Прежде всего, в налоговой инспекции при представлении декларации 3-НДФЛ с целью получения налоговых льгот, в банке при получении кредита или ипотеки, в соцзащите при оформлении пособий, в суде и т.д.

Данную справку каждый налоговый агент формирует и направляет в налоговую инспекцию не позднее 1 апреля года, следующего за отчётным периодом. То есть справка с доходами за 2019 год должна быть отправлена организацией в налоговую службу не позднее 1 апреля 2020 года.

Инспекция загружает справки в личные кабинеты налогоплательщиков примерно в июне.

Как скачать справку в личном кабинете налогоплательщика?

Чтобы скачать справку 2-НДФЛ, необходимо зайти во вкладку «Мои налоги» и выбрать «Сведения о доходах».

В появившемся окне будет представлена история справок 2-НДФЛ. Вам нужно выбрать год и налогового агента.

Выгружается zip-архив, содержащий файлы форматов XML, p7s и PDF.

Электронная подпись в справке 2-НДФЛ формата PDF встроена непосредственно в документ, а для справки в формате XML она представляет собой отдельный файл формата p7s.

Выгруженную справку в формате PDF можно прикрепить к декларации 3-НДФЛ. Однако учтите, если вы отправляете декларацию также через личный кабинет, то прикрепить zip-архив, справку в форме XML или p7s вы не сможете. В данном случае — только в формате PDF. Однако, как показывает практика, прикреплённого PDF с отметками ФНС достаточно.

Если справка вам необходима, чтобы оформить кредит или ипотеку, то обычно требуется 2-НДФЛ за последние шесть месяцев (либо за фактически отработанное время, но не менее трёх месяцев). Но в ЛКН справку можно скачать минимум за предыдущий год.

Например, вы в августе 2019 года оформляете ипотеку. Банк просит предоставить справку 2-НДФЛ за последние шесть месяцев. В ЛКН данной справки не будет, так как она появится там не раньше июня 2020 года. А значит, в этом случае вам необходимо обратиться к своему работодателю, который может сформировать справку не только за полный календарный год, но и за фактически отработанные месяцы, даже если год ещё не закончен.

Более того, хоть срок действия справки 2-НДФЛ не установлен, так как это отчёт об уже фактически полученных доходах за свершившейся период, большинство банков ограничивает срок её действия до 30 дней. А в выгруженных справках из ЛКН проставлена дата, когда 2-НДФЛ была подана в инспекцию налоговым агентом. То есть в большинстве случаев справка 2-НДФЛ, выгруженная из ЛНК, для банков не подойдёт.

Чтобы получить справку у работодателя, необходимо оформить заявление, на основании которого вам в течение трёх дней подготовят справку 2-НДФЛ (ст. 62 ТК РФ). Но учтите, что это правило распространяется лишь на работодателей.

Как показывает практика, коммерческие организации приветствуют только справки 2-НДФЛ, выданные работодателем, а госструктуры принимают и 2-НДФЛ, выгруженные из ЛКН.

Порядок выдачи справки 2-НДФЛ работнику

Кто выдает справку 2-НДФЛ

Кому предоставляется справка и в какие сроки

Для каких целей работнику может потребоваться 2-НДФЛ

Что делать, если работодатель отказывается выдать справку

Как поступить, если предприятие ликвидировано

Справка 2-НДФЛ от ИП

Если имеется задержка по выплате зарплаты

Где взять справку безработному и пенсионеру

Что нового в порядке оформления справки

Корректировка данных для справки

Итоги

Кто выдает справку 2-НДФЛ

В п. 3 ст. 230 НК РФ указано, что справка о доходах и удержаниях из них выдается по требованию физического лица налоговым агентом. Справка оформляется по утвержденной фискальным ведомством форме 2-НДФЛ.

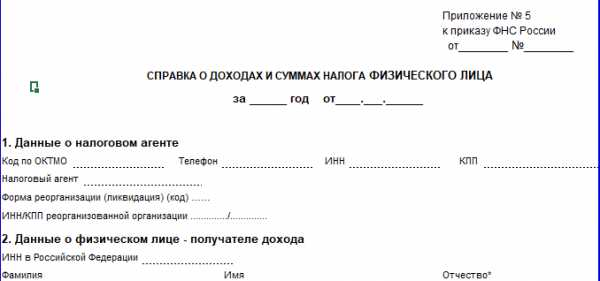

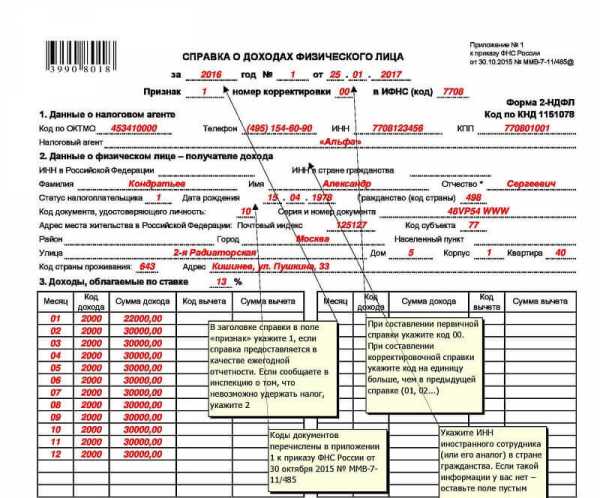

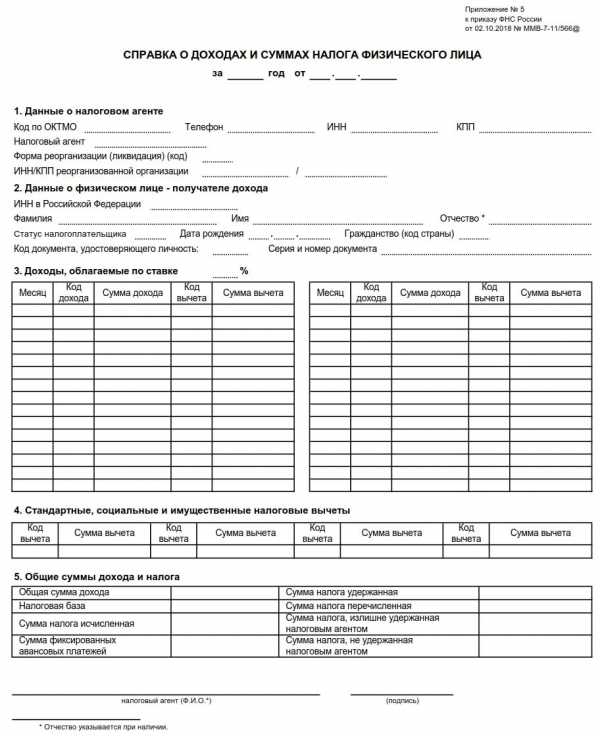

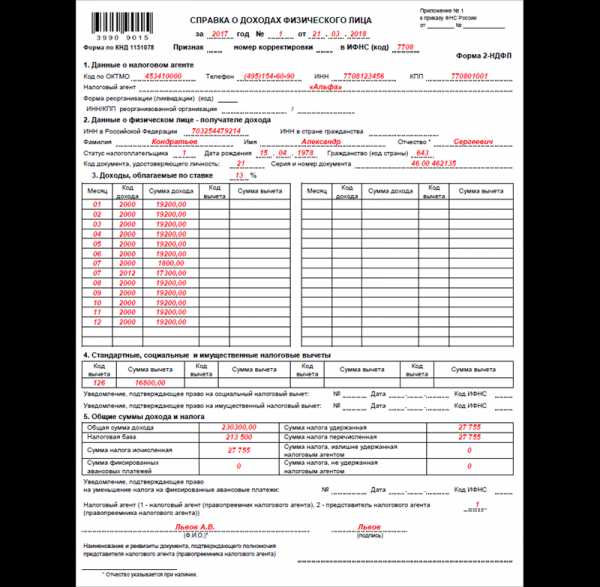

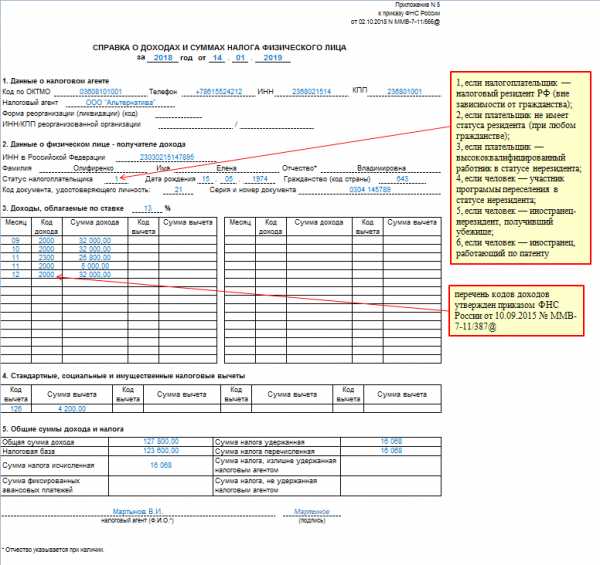

С 2019 года действует бланк из приказа ФНС от 02.10.2018 № ММВ-7-11/566@. Заметим, что новым Приказом установлены два бланка: один для сдачи в налоговую (приложение № 1), второй для выдачи работникам (приложение № 5). Не ошибитесь! Об отличиях справок и порядке их оформления читайте здесь.

В течение 2018 года (с 10.02.2018) была действительна форма справки, утвержденная приказом ФНС России от 30.10.2015 № ММВ-7-11/485@ в редакции приказа ФНС от 17.01.2018 № ММВ-7-11/19@.

Скачать бланк справки 2-НДФЛ, выдаваемый работникам в 2019 - 2020 годах, можно по нашей ссылке ниже:

Скачать бланк

Скачать бланк

Эксперты системы К+ подготовили образец справки о доходах и суммах НДФЛ за 2019 г. Получите бесплатный пробный доступ к системе и переходите к образцу.

Налоговым агентом для работника выступает работодатель, который удерживает из его зарплаты и иных выплат налоги и перечисляет их в бюджет. При этом налоговым агентом для работника могут выступать не только юридические лица, но и иные работодатели (самозанятые лица, а также физлица, не входящие в число самозанятых).

Налоговым агентом для военнослужащих является государство, поскольку контракт на военную службу заключается от его имени. Соответственно, получить справку о своих доходах и удержаниях военнослужащие смогут в Едином расчетном центре (ЕРЦ) Минобороны России.

Кому предоставляется справка и в какие сроки

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта. Но для отчета за 2019 год срок переносится на 02.03.2020, т.к. 01.03.2020 - воскресенье. Подробности см. в материале "Сократили срок сдачи 6-НДФЛ и 2-НДФЛ".

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

- По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы.

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Для каких целей работнику может потребоваться 2-НДФЛ

Справка о доходах и удержаниях из них по форме 2-НДФЛ может потребоваться работнику в следующих ситуациях:

- для получения кредита, оформления ипотеки;

- для заполнения декларации 3-НДФЛ;

- при трудоустройстве на новое место работы;

- для оформления пособия по безработице, пенсии;

- для получения государственной материальной помощи;

- для оформления визы;

- в других ситуациях.

О документах, которые могут оказаться нужными при подаче декларации о доходах, читайте в материале «Какие документы необходимы для подачи декларации 3-НДФЛ?».

Что делать, если работодатель отказывается выдать справку

Редко, но все же бывают ситуации, когда работодатель отказывается выдать увольняемому сотруднику справку 2-НДФЛ. Чаще всего, по причине того, что на предприятии есть проблемы с ведением налогового учета. В таком случае работнику потребуется соблюсти все нормы закона для того, чтобы добиться своего.

Придется написать заявление в письменной форме и направить его в адрес работодателя. Предпочтительно отправлять такое заявление ценным письмом — тогда на руках останется опись вложения с отметкой почтового оператора. Если в течение установленного срока (три дня с момента получения заявления работодателем) справка так и не будет предоставлена, можно обращаться напрямую в трудовую инспекцию с жалобой на бездействие должностных лиц предприятия.

О том, к чему может привести невыдача работнику справки, читайте в материале «Не выдали сотруднику справку 2-НДФЛ? Ждите судебное разбирательство».

Как поступить, если предприятие ликвидировано

Не исключена и другая довольно проблематичная ситуация, когда на момент обращения за справкой предприятие уже не функционирует (ликвидировано) и сведения о нем исключены из Единого государственного реестра юридических лиц. Существует несколько способов получить справку 2-НДФЛ в такой ситуации.

Так, если справка требуется новому работодателю, он направляет запрос в отделение ПФР и местную ИФНС с объяснением причин такой необходимости. Справка может потребоваться для правильного применения стандартных вычетов или расчета отпускных и больничных, когда без сведений об отчислениях, произведенных предыдущим работодателем, не обойтись.

В ответ на данный запрос будут предоставлены сведения о доходах и удержаниях из них по конкретному физическому лицу за запрашиваемый период. Также и само застрахованное лицо может самостоятельно отправить запрос в ПФР по форме, утвержденной приказом Минздравсоцразвития от 24.01.2011 № 21н.

Кроме того, физическое лицо может самостоятельно получить необходимые сведения о начисленном и уплаченном НДФЛ через личный кабинет на сайте ФНС России.

Справка 2-НДФЛ от ИП

Порядок выдачи справки 2-НДФЛ работодателем — индивидуальным предпринимателем ничем не отличается от общепринятого для налоговых агентов — юридических лиц, поскольку ИП при выплате вознаграждения физическому лицу тоже удерживает из него налог и перечисляет его в бюджет. Именно эти сведения и заносятся в справку.

См. также статью «Надо ли и когда платить НДФЛ с аванса?».

Сам себе ИП обычно справку о доходах по утвержденной форме не предоставляет. Такая возможность в налоговом законодательстве нигде не упомянута. В то же время заполнение такой формы и самоличное ее подписание не будет нарушением.

Особенности справки 2-НДФЛ для ИП рассмотрены в этой статье.

Но во многих ситуациях предпринимателю бывает достаточно копии декларации, в которой отражаются реальные доходы предпринимателя (это не подходит для ИП, работающих на ЕНВД или патенте), выписки из книги учета доходов и расходов, из кассовой книги либо копий подтверждающих получение дохода первичных документов.

Если имеется задержка по выплате зарплаты

В связи с тем, что в соответствии с п. 4 ст. 226 НК РФ начисленный НДФЛ не может быть удержан до момента выплаты сотруднику зарплаты, имеются особые сложности с внесением в справку 2-НДФЛ данных, относящихся к начисленному, но еще не выплаченному доходу.

По мнению налоговиков, озвученному в письме ФНС от 07.10.2013 № БС-4-11/17931@, если доходы за прошлый налоговый период на момент составления справки еще не выплачены, то их, а также удержание налогов из них в 2-НДФЛ, отражать не следует. Правда, согласно букве закона датой фактического получения дохода в виде зарплаты является последний день месяца, за который этот доход был начислен (п. 2 ст. 223 НК РФ).

Где взять справку безработному и пенсионеру

Безработному можно получить справку о полученных доходах в виде пособия по безработице в центре занятости. Достаточно подать заявление и потом забрать готовую справку. Но это будет не форма 2-НДФЛ. Если же физическое лицо не работало более трех лет и не состояло на учете в центре занятости, то справку о доходах взять ему просто неоткуда, ведь официально их не было.

Если же у неработающего человека были доходы из других источников, необходимо сообщить о них, указав в декларации 3-НДФЛ. Кроме того, потребуется самому рассчитать налог и перечислить его в бюджет. Свидетельством полученных доходов и уплаченных с них налогов в данном случае будет копия налоговой декларации.

Пенсионеры, получающие платежи из негосударственных пенсионных фондов, могут затребовать 2-НДФЛ в местном подразделении своего фонда. А вот нетрудоспособные граждане, которые получают госпенсии, не смогут получить такую справку в ПФР, поскольку налогообложение НДФЛ таких пенсий не производится.

Что нового в порядке оформления справки

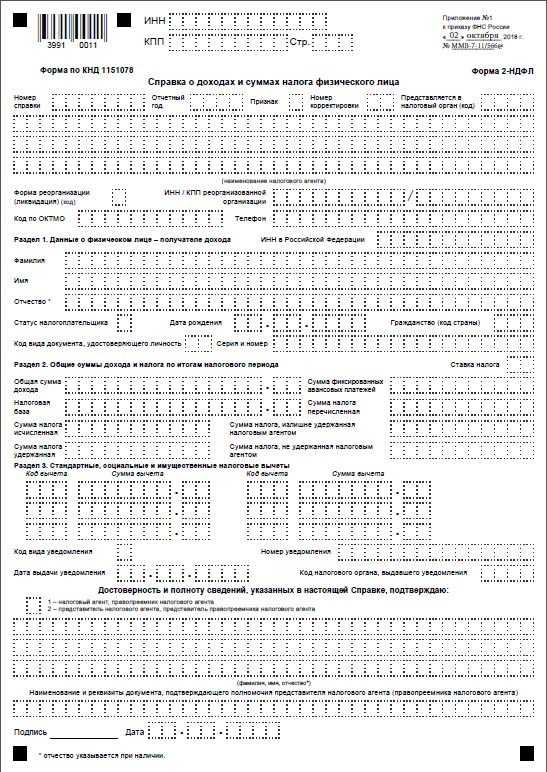

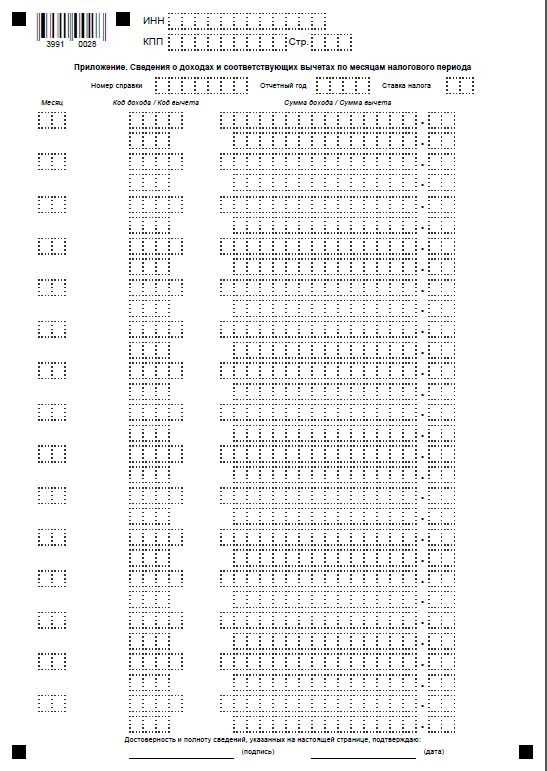

Как уже упоминалось выше, с 2019 года 2-НДФЛ оформляется на новом бланке. А точнее, на двух бланках:

- Первый — именно он теперь называется 2-НДФЛ — используется для сдачи в ИФНС.

У него новая структура: он состоит из некоего подобия титульного листа, трех разделов и одного приложения. В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

- Второй бланк, который выдается работнику, именуется просто «Справка о доходах и суммах налога физического лица» (без привычного «2-НДФЛ»). Он практически полностью повторяет прежний бланк (из приказа ФНС от 30.10.2015 № ММВ-7-11/485@).

Корректировка данных для справки

При обнаружении неточностей (при проведении налоговой или самостоятельной проверки) налоговый агент должен предоставить уточненный вариант справки в ИФНС. И сделать это как можно скорее, чтобы не попасть под ответственность за искажение поданных в ИФНС сведений (ст. 126.1 НК РФ). Исправления, сделанные до момента выявления нарушения налоговым органом, избавят от ответственности.

См. также:

Кроме того, правильный вариант справки надо передать и работнику.

Необлагаемые доходы в справку вноситься не должны. Если в этом при оформлении исходной справки была допущена ошибка, работодателю следует устранить данное нарушение.

Если изменения связаны с пересчетом НДФЛ в сторону увеличения налоговых обязательств, то в исправленной справке излишне уплаченный налоговым агентом, но не удержанный с работника налог не указывается, поскольку ФНС России не считает такую переплату налогом.

Если в предыдущей справке был указан излишне удержанный с работника налог, а впоследствии он был возвращен физическому лицу, то в новой справке следует указать правильную сумму. После обнаружения ошибки в виде излишне удержанного НДФЛ возврат должен быть произведен в течение 3 месяцев.

О том, как осуществляется возврат, читайте в статье «Как вернуть работнику излишне удержанный НДФЛ».

Итоги

Справка по форме 2-НДФЛ формируется налоговым агентом, осуществляющим выплату доходов физлицам, по каждому физическому лицу, получившему доход, подлежащий обложению НДФЛ. В качестве обязательной отчетности такие справки сдаются в ИФНС до 01 марта года, следующего за отчетным.

Однако чаще всего такие справки создаются работодателями по запросу работника. Количество экземпляров справки, выдаваемых работнику, равно как и число обращений за этим документом, ничем не ограничено. Это значит, что налоговый агент должен удовлетворять каждое поступившее от работника заявление о выдаче 2-НДФЛ.

На изготовление работодателем документов, запрашиваемых у него работником, отводится 3 дня — такой срок прописан в ТК РФ и может быть использован в отношении выдачи справки о доходах. Справку можно оформить на бланке, имеющемся в любой бухгалтерской программе. Также он доступен для скачивания на всех бухгалтерских порталах (в т. ч. на нашем). Кроме того, можно загрузить программу по заполнению этой формы на сайте налоговой службы.

Для скорейшего получения справки работнику следует составить письменный запрос и передать его работодателю. Справка 2-НДФЛ требуется работнику довольно часто, поэтому бухгалтерии любого налогового агента следует побеспокоиться о правильном ведении налогового учета и своевременном исправлении выявленных ошибок.

С 01.01.2019 бланки справок для ИФНС и для работника различаются.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяГде взять справку 2 НДФЛ, где можно взять справку 2 НДФЛ пенсионеру, неработающему

Данный документ необходим для учета сумм начисленного дохода физическому лицу, а также контроля за взиманием налога на доход данного лица. Функции контроля за данными учета лежат на налоговом органе, где зарегистрирована либо расположена организация. Для физического лица (работника) документ является официальным отражением источника его дохода.

Где взять справку 2 НДФЛ, если я работаю?

Для ответа на вопрос где взять справку 2 НДФЛ, ознакомимся со сферой применения данного документа. Гражданам справка данной формы обычно необходима для:

- подтверждения трудового стажа в течение определенного периода, а также сумм полученного за данный период дохода;

- подача в налоговый орган с целью получить вычет по налогу, имуществу;

- отчета об уплате налога с дохода перед государственными органами в случае принадлежности (нахождения) в разных странах;

- подача документов на кредит в банк, что позволит получить более удобную процентную ставку по кредиту за счет минимизации рисков банка и подтверждения платежеспособности клиента;

- выезд за границу – в визовый центр для подтверждения платежеспособности;

- смена места работы – работодатель в пакете документов может запросить данную справку, необходимую для своевременного и точного отражения данных в учете;

- иные случаи.

Содержание справки отражает данные о нанимателе, работнике, контролирующем налоговом органе, полученных суммах дохода работника и налоговых и иных удержаниях из дохода.

Необходимо отметить, что данная справка составляется в любом случае по каждому из работающих для подачи отчетности в налоговые органы вне зависимости от того, нужна она работнику на руки или нет.

В случае получения официальной заработной платы, за получением справки данной формы следует обратиться к нанимателю в бухгалтерию. Справка в общем случае формируется за календарный год, и выдается неограниченное количество раз. Для ее получения следует написать заявление либо устно истребовать данный документ. В заявлении укажите цель, для которой вам нужна данная справка, а также временной период, за который она необходима. Справка подготавливается в течение 3 календарных дней. Вам не имеют право отказать в выдаче данной справки в случае вашего официального трудоустройства. При смене места работы, заранее следует запросить справку у предыдущего работодателя.

Где взять справку 2 НДФЛ онлайн?

Для исключения необходимости посещения налоговых органов, документ можно получить в через систему интернет в персональном кабинете налогоплательщика. Сервис относится к Федеральной налоговой службе, и все предоставленные данные достоверны и готовы к использованию. Получение справки через интернет значительно сэкономит время как ваше, так и нанимателя. Сделать это можно через портал Госуслуг. Для этого необходима подтвержденная учётная запись Госуслуг. Пошаговая инструкция как получить справку 2-НДФЛ онлайн:

- Войдите в личный кабинет на сайте nalog.ru через Госуслуги;

- Перейдите на вкладку «Налог на доходы ФЛ и страховые взносы»;

- Выберите вкладку «Сведения о справках по форме 2-НДФЛ»;

- Выберите интересующий вас год;

- Просмотрите справку или сохраните её на компьютере. Сохранённую справку можно отправить в электронном виде по необходимому адресу.

Где взять справку 2 НДФЛ, если работодателя уже нет?

В случае, если вам необходимо получить справку, а предыдущий работодатель не осуществляет деятельность, проверьте наличие данных по соответствующему налоговому периоду через личный кабинет пользователя – там хранятся данные вне зависимости от статуса работодателя.

При отсутствии данной возможности, либо отсутствии сведений за необходимый период, письменно уведомите бухгалтерию о невозможности получения справки по причине закрытия организации. Тогда новый наниматель обратится в налоговые и пенсионные органы за истребованием сведений о доходах физического лица, задолженности по налогу и иной информации.

Где взять справку 2 НДФЛ, если я не работаю?

Если вы не работаете в настоящий момент, за получением справки данной формы обратитесь в бухгалтерию к последнему нанимателю. Согласно действующему законодательству, если вы работали на предыдущем месте официально, вам по письменному требованию должны выдать справку.

Если вы не работали, то есть не получали официальный доход, то и налог на доход по вам не выплачивался. В данном случае составить справку не представляется возможным.

Граждане пробуют прибегнуть к помощи специальных организаций, где покупают справку. Имейте в виду незаконный характер данного действия, а также вашу ответственность за подачу таких документов в органы. Меры ответственности за выдачу и использование такого документа установлены Уголовным Кодексом, вплоть до ограничения свободы.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

2 902 просмотра10

Расскажите друзьям:Подпишитесь на Bankiros.ruПредыдущая статья

Срок действия справки 2 НДФЛ

Следующая статья

Код дохода в справке 2 НДФЛ

Где взять справку 2 НДФЛ: налоговая, работодатель и госуслуг

Автор Анна Филимонова На чтение 8 мин. Просмотров 633 Опубликовано

Где взять справку по форме 2 НДФЛ, актуальный вопрос для большинства граждан. Необходимость в оформлении документа вызвана тем, что сведения о доходах и уплаченных с них налогов требуются в различных государственных структурах, кредитно-финансовых учреждениях, при трудоустройстве. Знание нескольких вариантов формирования отчетности, позволяет ускорить процесс получения справки. Немногие знают, что ее можно запросить, не выходя из дома.

Для чего нужна справка 2 НДФЛ

Что такое справка по форме 2 НДФЛ, это документ, в котором отражены различные виды вознаграждений гражданина, облагаемые налогом, и уплаченный с них НДФЛ, в рамках отчетного периода (от месяца — до года).

Востребованность документа обусловлена необходимостью предоставления сведений о доходах физлица. В качестве субъекта, предоставляющего справку, может выступать:

- юрлицо, которое являясь работодателем, выступает в качестве налогового агента;

- сам гражданин, которому документ может потребоваться в личных целях.

В соответствии с налоговым законодательством, для каждого из субъектов, справка 2 НДФЛ оформляется в разном формате. Это связано с тем, что физлицу, ряд сведений представленных в форме для налогового агента, не требуется. Например, в 2 НДФЛ для кредита достаточно указания доходов в одном разделе, в то время как для ФНС эти данные отражаются в отдельном приложении.

Физлицу справка может потребоваться в следующих случаях:

- при оформлении налогового вычета по любому из имеющихся оснований необходимо подтверждение сведений о доходах;

- при трудоустройстве на новое место работы, наймодатель запрашивает бланк отчетности для формирования суммы вычетов с начала года;

- при работе по совмещению, необходимо предоставлять справку работодателям по той же причине;

- при оформлении визы для выезда за границу;

- для предоставления в кредитно-финансовое учреждение при оформлении займа;

- при сдаче декларации о доходах по форме 3-НДФЛ, в перечень дополнительных документов входит справка;

- при оформлении пособий, субсидий, дотаций и др. видов государственной поддержки;

- при оформлении положенных льгот;

- при оформлении опеки или усыновления.

Срок действия справки 2 НДФЛ не ограничен законодательством, т.к. в ней отражаются доходы, которые не могут быть изменены. Но банки не принимают документ, датированный более чем 30 дней назад. Это обусловлено тем, что в отчетность могут вноситься корректировки в связи с обнаружением ошибок. Следовательно, в долгосрочных справках могут содержаться неточные данные.

Получение справки по месту трудоустройства

Самый простой и доступный способ оформления справки по форме 2 НДФЛ для работающего гражданина – через работодателя. В соответствии с трудовым законодательством, наймодатель обязан по требованию сотрудника предоставлять документы, касающиеся исполнения его обязанностей согласно ТД. К перечню таких источников информации относится справка о доходах 2 НДФЛ.

Другой нормативно-правовой акт, обязывающий налогового агента предоставлять сотруднику по запросу данные о сумме полученных вознаграждений за определенный период – НК РФ, ст. 226.

Порядок, как выдается справка 2 НДФЛ работнику установлен законом.

Сотруднику необходимо написать заявление по образцу на имя руководителя. Независимо от того, бывший сотрудник или числящийся в штате на данный момент, обратились с запросом, бланк завизированный уполномоченным лицом, должен быть готов в течение 3-х рабочих дней.

В случае, если работодатель отказывает в предоставлении справки, необходимо зафиксировать дату подачи заявления. Для этого можно подать два экземпляра через секретаря на подпись руководителю, и на своем бланке поставить дату входящей корреспонденции. Второй вариант – направить заказное письмо с уведомлением по почте. Число, указанное в уведомлении при получении конверта адресатом, считается датой получения заявления.

Несвоевременное исполнение обязанностей по оформлению отчетности грозит налоговому агенту штрафными санкциями.

Получение справки в налоговой инспекции

Еще один способ, как можно получить 2 НДФЛ – через налоговую инспекцию.

Здесь допускается два варианта действий:

- Обратившись лично в территориальное отделение ИФНС.

- Подав заявку через официальный сайт налоговой службы.

В первом случае необходимо подать заявление в территориальный отдел, предоставив документ, удостоверяющий личность.

Через онлайн ресурс можно оформить документ, не выходя из дома. Готовый бланк, заверенный квалифицированной электронной подписью ФНС РФ, доступен в виде XML или PDF- файлов.

Для этого необходимо выполнить следующий алгоритм действий:

- Зарегистрироваться или зайти в личный кабинет, если он уже есть на сайте ФНС https://nalog.ru/

- Зайти в раздел «Мои налоги».

- Выбрать вкладку «Дополнительные сведения».

- Нажать кнопку «Сведения о доходах».

- Указать отчетный период, за который требуется предоставление сведений.

- Нажать на ссылку «Выгрузить с электронной подписью».

- В заданную папку для сохранения выгрузится zip-архив, с файлами, заверенными электронной подписью. При этом в формате PDF, виза вставлена в бланк готового документа, а при сохранении XML-файла, подпись сохраняется в отдельном формате — .p7s.

При необходимости допускается проверить подлинность подписи:

- для XML-файла – при помощи информационного сервиса «Подтверждение подлинности ЭП»;

- для PDF документа – с помощью специального ПО, которое необходимо установить на компьютер.

Полученная справка обладает той же юридической силой, что и бланк, оформленный через работодателя.

Единственный нюанс, который следует учесть — запросить отчетность через налоговую, возможно только после сдачи сведений по итогам отчетного периода работодателем, то есть по окончании календарного года.

Если физлицу требуется справка за меньший период, например, квартал текущего года, то через ФНС получить ее не удастся.

Получение через портал Госуслуги

Еще один вариант, где получить справку 2 НДФЛ дистанционно – сайт Госуслуги. Но, оформить бланк непосредственно на портале не представляется возможным. Сохраненные сведения позволяют пользователю авторизоваться на сайте ФНС, используя учетные данные Госуслуги.ру.

То есть, чтобы оформить справку о доходах через портал, требуется зайти на сайт ФНС и авторизоваться:

Дальнейший порядок формирования документа такой же, как описано выше, на сайте налоговой.

Полученный бланк допускается использовать наиболее удобным способом:

- распечатать;

- скопировать на другой электронный носитель;

- отправить через интернет в требуемую инстанцию.

В чем удобство создания личного кабинета на Госуслугах? Учетная запись на портале позволяет выходить на сайты других ведомств (ФНС, Росреестр и др.) не требуя каждый раз прохождения регистрации, запоминания учетных данных и т.п.

Как могут получить 2 НДФЛ официально нетрудоустроенные лица

Вопрос о том, где взять справку о доходах нетрудоустроенным физическим лицам, не менее актуален, особенно при необходимости оформления трудового договора с новым наймодателем.

Ситуация зависит от того, за какой период нужна отчетность. Если требуется подтверждение данных за предыдущие года (например, при оформлении субсидии, льгот и др.), когда гражданин работал, то он может оформить документ одним из стандартных способов:

- через бывшего работодателя;

- через ФНС.

Если справка необходима для подтверждения текущих доходов, то получить ее могут только:

- студенты, обучающиеся на бесплатном отделении и получающие стипендию – в деканате или бухгалтерии учебного заведения;

- безработные, состоящие на учете в ЦЗН – в Центре занятости населения.

Заявление пишется по образцу, установленному в этих учреждениях.

Остальные категории граждан не имеют официального дохода, следовательно подтвердить его документально нельзя. Они могут предоставить документ, указывающий на невозможность выдачи справки по форме 2 НДФЛ.

ИП могут оформить справку о доходах, при условии официального трудоустройства.

Отчет о прибыли, полученной от предпринимательской деятельности, оформляется по другой форме.

Где взять справку 2 НДФЛ если работодателя уже нет

Граждане нередко сталкиваются с проблемой, как получить справку о доходах за предыдущие года, если юрлицо ликвидировано или обанкротилось.

В этом случае, физлицо имеет право обратиться в налоговую. Если отчетность требуется при трудоустройстве, то запрос может послать работодатель в ФНС или ПФР, но для этого необходимо в обязательном порядке обосновать причину предоставления сведений (например, для суммирования предоставленных вычетов за предыдущие месяцы).

При этом важно знать:

- Обращаться необходимо в тот территориальный отдел ФНС, где было зарегистрировано юрлицо.

- Справка может быть оформлена, если налоговый агент предоставил отчетность в госструктуру.

Организации сдают налоговую отчетность по завершению календарного года до 01 марта, но это правило не распространяется на предприятия, подлежащие ликвидации. Они обязаны предоставить все требуемые формы отчетности до момента исключения из реестра ИП или юрлиц. Взять справку можно за любой период времени, но в налоговой данные хранятся с 2011 года.

Образец справки

С вступления в силу приказа ФНС №MMB-7-11/566@от 02.10.2018 г., справка о доходах 2 НДФЛ предоставляемая налоговыми агентами в ФНС и оформленная для физлиц, отличается по структуре, и по содержанию. В бланке для сотрудников упразднены некоторые сведения, которые необходимы только для налоговой.

Скачать справку 2-НДФЛ

Отчетность в ФНС, форма 2 НДФЛ КНД 1151078 (Приложение № 1 к Приказу), формируется на двух листах – справка и приложение к ней, в котором расшифровываются доходы и предоставленные вычеты:

Справка о доходах и суммах налога физического лица (Приложение № 5 к Приказу), исключает наличие данных:

- о признаке;

- номере корректировки;

- коде ИФНС.

В остальном структура бланка не изменилась:

Заключение

Законодательством предусмотрено несколько вариантов, где можно взять справку 2 НДФЛ, в зависимости от периода, за который необходимо предоставить сведения и статуса гражданина. Работающие и бывшие сотрудники могут обратиться к работодателю. Законом ему вменена обязанность предоставления сведений о доходах, в качестве налогового агента, независимо от причины запроса.

Дистанционно допускается оформить бланк документа, заверенный электронной подписью ФНС через портал Госуслуги или официальный сайт налоговой службы. Но данная процедура возможно только после того, как налоговые агенты отчитаются за прошедший отчетный период.

Граждане, не имеющие официально подтвержденных доходов, не могут оформить справку по форме 2 НДФЛ.

Справка 2-НДФЛ в 2020, образец заполнения справки 2-НДФЛ

Существуют документы, с которыми нам регулярно приходится иметь дело в жизни. К ним относится и справка 2-НДФЛ — именно ее мы приносим в банковское отделение, желая оформить кредит, или запрашиваем при расчете денежных пособий. В данной статье попробуем разобраться, что собой представляет данный документ и каков его стандарт заполнения.

Что значит справка 2-НДФЛ и зачем она нужна

Аббревиатура в названии справки означает налог на доходы физлиц. Данный документ отражает сведения об источнике дохода человека, заработке и налоговых выплатах. Ежегодно работодатели его подают в Федеральную налоговую службу (далее — ФНС). Что касается частных лиц, то чаще всего предоставить справку 2-НДФЛ от них требуют финучреждения при оформлении кредита: так они удостоверятся в платежеспособности клиента, желающего взять в заем крупную сумму денег. В частности, она обязательно входит в пакет документов, подаваемых при оформлении ипотеки или кредита на автомобиль.

Иногда при смене работодателя сотрудник приносит в кадровый отдел справку 2-НДФЛ, оформленную на старом месте работы. При увольнении ее могут выдать как автоматически, так и по запросу человека. Для физических лиц справка может пригодится при оформлении налоговых вычетов. Они полагаются, к примеру, родителям студентов высших учебных заведений в случае, если их дети поступили на платное отделение.

Другие ситуации, когда необходимо предоставить бланк справки 2-НДФЛ:

- Оформление визы.

- Участие в судебных тяжбах (прежде всего, это касается разрешения трудовых споров).

- Расчет размера алиментов или иных выплат.

- При назначении денежного пособия.

- Для определения размера пенсии.

- При усыновлении ребенка или оформлении опекунства.

- И т.д.

Где получить справку 2-НДФЛ

Данный документ запрашивается в бухгалтерии той организации, где вы числитесь сотрудником. В соответствии с трудовым законодательством России, срок оформления справки не может превышать трех дней с момента заявки. При этом налогоплательщик не обязан сообщать, с какой целью он запрашивает 2-НДФЛ: организация в любом случае обязана будет предоставить ему справку. Обычно за ней обращаются в устной форме к бухгалтеру, изредка — пишется полноценное заявление. В зависимости от размеров компании и объема бюрократических проволочек будет разниться и скорость получения справки. В небольшой организации бывает достаточно получаса, чтобы бухгалтер заполнил установленную форму и отдал ее на подпись руководству. Обращаем внимание, что данный документ также должен быть заверен печатью – это исключает возможность подделки.

Как заполнить справку 2-НДФЛ

2-НДФЛ является документом с установленной формой. Она включает в себя следующие разделы:

- Данные о работодателе: наименование организации, реквизиты.

- Информация о сотруднике.

- Размер доходов сотрудника (с учетом подоходного налога).

- Налоговые вычеты с кодами: имущественные, социальные и стандартные.

- Общая сумма доходов с учетом вычетов и удержанных налогов.

Обращаем внимание, что форма справки 2-НДФЛ в 2018 году претерпела изменения. В отличие от предыдущего стандарта документа, принятого в 2015 году, обновления коснулись разделов 1, 2 и 4: некоторые поля добавили, часть — упразднили. Образец бланка представлен ниже:

Как такового срока истечения у 2-НДФЛ нет. В справке фиксируется объем доходов за прошедший период — это свершившийся факт, который нельзя изменить. Однако финучреждение, в которое клиент обращается за кредитом, может вместо устаревших данных потребовать новые. Порой, месяца с момента оформления последней 2-НДФЛ достаточно, чтобы банк остался ею не удовлетворен.

Когда предоставлять справку не обязательно

Закон позволяет избежать заполнения справки 2-НДФЛ и ее подачи в ФСН в нескольких случаях:

- Фирма выплатила доходы, освобожденные от базовой 13% ставки.

- Фирма выплатила доходы для ИП.

- Фирма вручила подарки или оказала материальную помощь работникам.

- Фирмы сделала выплаты физлицу.

Для частных лиц могут несколько разниться условия оформления кредита. Порой финучреждение готово выдать заем и без справки 2-НДФЛ. Но тогда от клиента требуется иметь безупречную кредитную историю, а сумма кредита, ему предлагаемая, будет ограничена. Банк не рискнет выдавать большие суммы под хороший процент без подтверждения платежеспособности частного лица за последний период времени.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

1 802 просмотра30

Расскажите друзьям:Подпишитесь на Bankiros.ruПредыдущая статья

Коды в справке 2-НДФЛ

Следующая статья

Срок сдачи 2-НДФЛ в 2020 году

Что такое справка 2-НДФЛ и для чего она нужна? | Вопрос-Ответ

Что собой представляет справка 2-НДФЛ?

Аббревиатура НДФЛ означает налог на доходы физических лиц. Справка 2-НДФЛ — это документ, в котором отражены сведения об источнике вашего дохода, заработной плате и удержанных налогах. Выдаётся работодателем за определённый период (обычно за год).

2-НДФЛ содержит следующие разделы:

- сведения о работодателе: его наименование, реквизиты;

- данные сотрудника;

- доход, облагаемый по базовой 13 % ставке, помесячно;

- стандартные, социальные и имущественные налоговые вычеты с кодами;

- общая сумма доходов, вычетов и удержанных налогов.

Получить такую справку можно в бухгалтерии вашей компании. Срок её оформления, согласно статье 62 Трудового кодекса РФ, не может превышать 3-х дней со дня подачи заявки. Справка должна быть завизирована руководителем и заверена печатью.

Где её могут потребовать?

Наиболее часто справку 2-НДФЛ требуют банки от потенциального заёмщика, если вы хотите взять крупную сумму в кредит. Она обязательна для ипотечных заёмщиков и, как правило, необходима при оформлении кредита на покупку автомобиля.

При приходе на новое место работы отдел кадров может запросить у вас справку 2-НДФЛ, оформленную вашим прежним работодателем. Иногда такую справку автоматически выдают при увольнении сотрудника, либо вы можете потребовать её сами.

Необходима справка 2-НДФЛ и при оформлении налоговых вычетов, предоставляемых некоторым категориям граждан в определённых ситуациях (например, такой вычет полагается родителям студентов, которые обучаются в платных вузах).

Требуется 2-НДФЛ и в других случаях: для расчёта пенсии, при усыновлении ребёнка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров). Придётся предоставить её при расчёте суммы выплат по алиментам и иных выплат.

При обращении в посольства для оформления визы от вас также могут потребовать справку 2-НДФЛ, но во многих случаях бывает достаточно обычной справки с места работы и выписки по счёту.

Распространённые ошибки при заполнении

Исправления в бланке 2-НДФЛ не допускаются, в случае ошибки справка должна быть оформлена на новом бланке. Наиболее частые ошибки при заполнении справки:

- отсутствует подпись уполномоченного сотрудника бухгалтерии с расшифровкой в поле «налоговый агент». Она должна быть сделана синей ручкой и не должна быть закрыта печатью;

- дата указана не в формате ДД.ММ.ГГГГ;

- печать проставлена не в том месте: она должна стоять в нижнем левом углу справки, где есть отметка «М.П.».

Каждую неделю в разделе «Вопрос-ответ» читайте актуальную информацию по различным видам справок: какие из них действительно надо оформлять и как это сделать.

При подготовке использованы данные информационно-правовой базы Консультант Плюс.

Как правильно сделать справку 2-НДФЛ

Сделать справку 2 НДФЛ – обязанность налогового агента (п. 2 ст. 230 НК РФ). Этот документ является подтверждением получения налогоплательщиком дохода, источником которого является налоговый агент. О том, как правильно подготовить справку 2-НДФЛ, далее в материале.

Где можно сделать 2 НДФЛ

Как сделать справку 2 НДФЛ в 1С

Общие рекомендации по заполнению

Итоги

Где можно сделать 2 НДФЛ

Справка 2-НДФЛ отражает полученный физическим лицом – налогоплательщиком доход и сумму налога, исчисленную, удержанную и уплаченную в бюджет (пп. 1, 2 ст. 226 НК РФ). Заполнение данной формы отчетности производится согласно Рекомендациям по заполнению, утвержденным приказом ФНС России от 02.10.2018 №ММВ-7-11/566@ (далее – Рекомендации по заполнению).

Подробнее см. материал "Зачем и куда нужна справка 2-НДФЛ?"

А где можно сделать справку 2 НДФЛ, решить легко. Этот утвержденный формат является общедоступным, а также входит в справочник отчетности любой бухгалтерской программы.

Важно! С отчетной кампании за 2018 год применяется обновленная форма справки 2-НДФЛ. Теперь документ оформляепорядкомалгоритмом их заполнения можно здесь.

Как сделать справку 2 НДФЛ в 1С

О том, как сделать справку 2-НДФЛ, расскажем далее.

В программе 1С, как и в любой другой бухгалтерской программе, справка заполняется индивидуально для каждого физического лица (разд. 1 Рекомендаций по заполнению). В случае если налогоплательщик в течение периода получал доход, облагаемый по разным ставкам налога, необходимо включить все виды полученного дохода в один документ. Заполнение в данном случае происходит для каждой ставки налога последовательно (разд. II Рекомендаций по заполнению).

Существующая структура справки подразумевает поэтапное заполнение каждого раздела в программе 1С. Исключение составляют данные об имущественных и социальных вычетах. Эти сведения вносятся в том случае, если такие вычеты налогоплательщику предоставляются. Общая структура справки для работника следующая:

- Заголовок.

- Данные налогового агента.

- Данные налогоплательщика.

- Налоговая ставка.

- Сведения об имущественных, социальных и стандартных вычетах.

- Общие суммы полученного дохода и налогов, начисленных по итогам периода по ставкам.

См. также "Где можно взять (получить) справку 2-НДФЛ?".

Общие рекомендации по заполнению

Существуют общие рекомендации по отражению сведений в форме 2-НДФЛ, основанные на Рекомендациях по ее заполнению. Сделать 2 НДФЛ проще, используя данные положения:

- Все суммы, подлежащие отражению в разделах справки, вносятся вплоть до копеек, то есть с округлением до сотых.

- Суммы налога отражаются в целых рублях без копеек. В данном случае используется алгебраический способ округления: суммы меньше 50 копеек отбрасываются, суммы больше 50 копеек округляются до целого рубля в сторону увеличения (разд. I Рекомендаций по заполнению).

- Заполнению подлежат все разделы, реквизиты и поля, если иное не указано в Рекомендациях по заполнению (разд. I Рекомендаций по заполнению). Пункты, для заполнения которых отсутствуют сведения, остаются пустыми.

- Подписывается справка лицом с обязательным указанием его инициалов. Если составитель справки – сотрудник налогового агента, то необходимо также указать должность подписывающего лица и его инициалы (разд. II Рекомендаций по заполнению).

- Подписание заполненной справки производится проставлением подписи составителя в поле «Налоговый агент (подпись)». Печать не должна ставиться на подпись. Для штампа организации предусмотрен левый нижний угол, содержащий надпись «М. П.» (разд. II Рекомендаций по заполнению).

- В случае если данные справки не вмещаются на одну страницу, заполняется столько страниц, сколько необходимо для отражения всех сведений. При этом на каждой последующей странице должны быть:

- номер страницы справки;

- год подачи сведений;

- порядковый номер справки;

- дата составления документа.

Все эти реквизиты указываются в заголовке к документу.

Поле «Налоговый агент» также должно присутствовать на всех страницах справки (разд. II Рекомендаций по заполнению).

С образцом заполненной справки 2-НДФЛ можно ознакомиться ниже.

См. также материал "Какой срок действия справки 2-НДФЛ в 2018-2019 годах?"

Итоги

Справка 2-НДФЛ с отчетности за 2018 год оформляется на 2-х бланках: для налоговой и для выдачи работнику. Заполнить оба формуляра можно в специальзированных программах для ведения бухгалтерского и налогового учета или скачав бланк на нашем сайте.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Для чего нужна справка 2-НДФЛ и кто сдает форму

Здравствуйте! В этой статье мы расскажем о справке 2-НДФЛ.

Сегодня вы узнаете:

- Какую информацию содержит справка 2-НДФЛ;

- При каких обстоятельствах может понадобиться эта справка;

- Какие неточности часто допускают в справке 2-НДФЛ.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ – это официальный документ о доходах работника за определенный период, чаще всего за календарный год.

Цифра 2 в начале названия не связана с содержанием справки, а просто является порядковым номером этого вида документа среди прочих форм. Например, первичный документ о доходах физического лица называется 1-НДФЛ, а форма 3-НДФЛ представляет собой шаблон для заполнения налоговой декларации. Все эти документы объединяет одна аббревиатура – НДФЛ, что значит «налог на доходы физических лиц».

Эта справка может понадобиться сотруднику на руки. С компьютеризацией учета в наше время составить эту справку не составляет труда, так как данные для нее генерируются из программы автоматически.

Согласно статье 62 Трудового кодекса, работодатель обязан бесплатно выдать справку работнику по его устному запросу или по заявлению в течение трех дней. Обычно справка выдается без каких-либо затруднений.

2-НДФЛ может быть выдана как за предыдущие годы, так и за текущий, еще не завершившийся год. Работник не обязан сообщать своей организации, зачем ему нужна справка.

Справка 2-НДФЛ и работодатель

По общему правилу, работник обязан отдавать 13% своих доходов государству. Если речь идет о наемном труде, то сотруднику не нужно самостоятельно идти в налоговую службу и подавать декларацию о своих доходах. За него это делает его работодатель, выступая его личным налоговым агентом.

Именно

Особенности справки 2-НДФЛ для ИП

2-НДФЛ для ИП — где и у кого ее получить? С таким вопросом могут столкнуться ведущие предпринимательскую деятельность граждане в случае осуществления тех или иных процедур, связанных с необходимостью подтверждения дохода. Правомерно ли требование такой справки у ИП, и если да, то как ее оформить?

Оформляется ли справка 2-НДФЛ для ИП?

Какие еще документы подтверждают доходы ИП?

Итоги

Оформляется ли справка 2-НДФЛ для ИП?

Для получения социальных льгот либо материальной помощи от федеральных или муниципальных органов физлицам обычно требуется предоставить справку о своих доходах, ведь сумма такой помощи напрямую зависит от размера дохода заявителя. С целью подтверждения своих доходов обычные граждане представляют справки, выданные и оформленные работодателями по утвержденной законом форме 2-НДФЛ.

Справки о доходах также требуются гражданам и для других целей, например для получения кредита. Говоря о справке 2-НДФЛ для ИП, нужно учитывать следующее.

Во-первых, данную справку они смогут получить от своего работодателя в случае, если совмещают предпринимательскую деятельность с работой по найму. Тогда ИП обращается к работодателю, который выдает ему справку 2-НДФЛ в обычном порядке. Но справку он получает только в отношении «зарплатных» доходов. Доходов от собственного бизнеса в ней не будет.

Во-вторых, на практике существуют и другие ситуации, когда ИП, занимающийся исключительно предпринимательством, может столкнуться с требованием справки 2-НДФЛ, например, когда он обращается в банк за кредитом, но не как ИП, а как обычное физлицо. В этом случае он, как и все граждане, получает от банка список необходимых к представлению документов, среди которых фигурирует справка 2-НДФЛ.

Однако следует понимать, что речь в данном случае может идти не о 2-НДФЛ, а об аналогичной справке о доходах, составленной предпринимателем в свободной форме (или по форме запрашивающей инстанции), поскольку 2-НДФЛ оформляют налоговые агенты, а ИП таковым является только по отношению к своим наемным работникам. А это значит, что 2-НДФЛ он может оформить на них, но не на себя.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Также следует учитывать и нюансы применяемого ИП налогового режима. В большинстве ситуаций ИП, который находится на общей либо упрощенной системе налогообложения, вместо справки может предоставлять копии сданных в ИФНС деклараций 3-НДФЛ или по упрощенному налогу соответственно. При этом налоговая декларация с отметкой ИФНС (либо распечатанная квитанция о принятии отчета оператором налоговой службы) может полностью заменить справку о доходах.

Внимание! Сдавать 3-НДФЛ за 2019 год нужно по новой форме. О заполнении декларации ИП читайте в нашей статье.

Однако не все инстанции могут согласиться с такой заменой, ведь законом подтверждающая доходы ИП форма однозначно не установлена, а бюрократические инструкции специально для ИП не будут переписываться. Поэтому, если учреждение настаивает именно на 2-НДФЛ по доходам от предпринимательской деятельности, стоит уточнить, подойдет ли справка о доходах в свободной форме. В противном случае представить ее не получится.

Какие еще документы подтверждают доходы ИП?

Дополнительным доказательством подтверждения доходов для предпринимателей (кроме тех, кто работает на ЕНВД), в случае требования 2-НДФЛ для ИП, является книга учета доходов и расходов. Необходимые страницы с указанием размера доходов можно скопировать и заверить. Также подтверждающими документами являются первичные документы: банковские выписки со счетов, приходные кассовые ордеры, договоры и прочее.

Для ИП, работающих на системе уплаты налога от вмененного дохода, сложнее подтвердить свои доходы, ведь в отчетах таких предпринимателей не указывается сумма реально полученных доходов, да и книгу доходов и расходов они не ведут. Подтвердить доходы таким лицам тоже возможно только в свободной форме, ведь ИП на ЕНВД освобождены от уплаты налога с доходов физлиц и не могут выдать справку 2-НДФЛ в отношении самих себя.

См. также: «ИП-вмененщик может не вести книгу учета доходов и расходов».

Для подтверждения своих доходов такой предприниматель может предоставить имеющиеся первичные документы и кассовую книгу. Также выходом из положения для такого предпринимателя станет решение вести специальный регистр, в котором он будет фиксировать и систематизировать все полученные документы. При ведении подобного регистра следует брать за основу реквизиты, которые в соответствии с п. 4 ст. 10 закона о бухучете должны обязательно быть в документе.

Систематичное ведение такого регистра с отражением всех поступающих документов поможет ИП с легкостью подтвердить свои доходы как банкам, так и госорганам. Если же потребуется именно справка о доходах по «бюрократической прихоти» органов государственной или муниципальной власти, тогда следует оформить ее в произвольной форме.

Получить предпринимателю справку о доходах, составленную в ИФНС, обычно не представляется возможным, поскольку ни в Налоговом кодексе, ни в методических рекомендациях фискальной службы не содержится норм о подтверждении доходов ИП. До сих пор вопрос об официальном подтверждении доходов ИП на законодательном уровне не урегулирован.

Итоги

Индивидуальному предпринимателю для подтверждения своих доходов для госорганов, финансовых учреждений и таможенной службы может потребоваться справка, свидетельствующая о его доходах. Сложностей с оформлением справки по форме 2-НДФЛ не возникает только у ИП, совмещающих предпринимательство с наемной работой. Работающие на ОСНО и УСН физлица могут оформить себе справку сами в свободной форме (или на бланке установленной запрашивающей инстанцией формы).

А вот ИП на ЕНВД испытывают трудности с подтверждением своих реально полученных доходов. Проблема системная, ведь предприниматели на едином налоге платят его в установленном размере, независимо от величины своих доходов, поэтому и считать доходы они в принципе не обязаны. Выходом для таких предпринимателей станет оформление произвольной справки о доходах либо добровольное ведение учетных регистров, оформленных в соответствии с нормами бухучета. Аналогичные возможности подтверждения доходов существуют также и у ИП на ПСН.

В любом случае, учитывая изложенные в статье нюансы, мы рекомендуем при поступлении запроса на предъявление справки 2-НДФЛ уточнить у запрашивающей ее инстанции, какой именно документ подойдет для подтверждения доходов ИП.

См. дополнительно: «Порядок выдачи справки 2-НДФЛ работнику».

Источники:

Налоговый кодекс РФ Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.