Самый надежный банк в мире 2020

Топ банков мира 2020 – рейтинг Forbes

Мир не стоит на месте. Появляются все новые и новые вызовы. Банковская сфера в связи с этим тоже претерпевает различные преобразования, адаптируясь к внешним обстоятельствам. На текущий момент главным направлением развития является так называемая «цифровизация».

В условиях высокой конкуренции, однотипности финансовых услуг, низких процентных ставок одним из важнейших факторов роста становится создание комфортных условий для потребителей. Речь идет о доступности услуг прямо с пользовательских устройств, без посещения банковских отделений. При этом должны быть обеспечены бесперебойность и безопасность проводимых операций.

Как коронавирус изменил банковскую отрасль в 2020 году

На фоне глобального распространения коронавируса многие страны были вынуждены принять ограничительные меры разной степени жесткости. В прежнем режиме работать стало практически невозможно. Вместе с тем востребованность банковских операций не снизилась, даже наоборот выросла. Помимо внесения текущих платежей, оплаты кредитов, люди стали чаще производить безналичные расчеты. Банкам пришлось в ускоренном режиме разрабатывать или дорабатывать площадки для дистанционного обслуживания. Мобильные приложения и онлайн-сервисы стали спасением. Показательная статистика американских финансистов такова: за май в стране общее количество оплат через мобильные приложения выросло на 84%, а нагрузка на Apple Pay увеличилась в 10 раз.

Как Forbes искал лучшие банки в мире на 2020 год

На этот раз авторитетный журнал решил ориентироваться не столько на финансовые показатели деятельности (активы, пассивы, прибыль и прочие данные), сколько на способность банков быстро и эффективно реагировать на меняющуюся реальность. Партнером Forbes выступила исследовательская компания Statista, которая провела опрос свыше 40 тысяч клиентов кредитных организаций из предложенного журналом списка. Респонденты выразили степень удовлетворенности работой банков и готовности рекомендовать их услуги. Были выделены следующие критерии: уровень доверия организации; условия взаимодействия; финансовые услуги; наличие и удобство онлайн-сервисов; качество консультирования и обслуживания в целом.

Лучшие зарубежные банки 2020 года по версии Forbes

Анализу подверглись свыше четырех сотен наиболее крупных банков из 23 стран мира.

Первые 15 позиций рейтинга заняли банки США. Еще 60 американских компаний вошли в общий список. Тройку лидеров составили банки USAA, Union Bank & Trust и Renasant Bank.

Второе место по числу представленных кредитных организаций заняла Япония, уступив всего на треть в абсолютных числах. Это при том, что по численности населения США опережают конкурента почти в три раза. Лидерами от Японии стали Sony Bank, Sbi Sumishin Net Bank и Ogaki Kyoritsu Bank.

Замыкает тройку Германия. Среди 40 немецких банков выделяются Sparda-Bank и ING Group.

Остальные страны согласно данным опроса отстают в клиентоориентированности.

Самые клиентоориентированные российские банки 2020 года

Культура банковского обслуживания в России непременно растет, но пока не достигла достаточно высоких показателей. По сравнению с прошлым годом представительство в общем рейтинге уменьшилось с 20 на 15. Не заслужили одобрения даже Сбербанк, ВТБ, Газпромбанк и Россельхозбанк.

Пятерку лучших российских банков по версии Forbes открывает«Ак Барс Банк». Основатели банка называют в качестве главных ценностей доступность и открытость клиентам. Создаваемые онлайн-сервисы как раз способствуют этому. Совсем недавно была запущена для клиентов онлайн-бухгалтерия в интернет-банке. Этот сервис упрощает ведение бухучета, расчет налогов, сдачу отчетностей и деклараций.

Четвертое место занял Тинькофф Банк. По части цифрового развития им нет равных. Кроме головного офиса в Москве у банка даже нет клиентских центров и отделений. Все обслуживание ведется дистанционно по телефону, через мобильное приложение или на сайте. Положить и снять наличные можно через банкоматы, а дебетовую и кредитную карты можно заказать с доставкой на дом. Мобильное приложение максимально функционально.

Открывает тройку лидеров Альфа-Банк. Неудивительно, ведь по версии Центробанка это один из самых надежных банков страны. Дистанционные механизмы обслуживания также сильно развиты. Практически все услуги можно получить не приходя в отделение банка, через интернет-банкинг или мобильное приложение. Постоянным клиентам банк может предложить интересные партнерские программы, например, посещение некоторых выставок в музеях без очереди.

Следующим в списке оказался Московский кредитный банк, стремительно развивающий онлайн-сервисы. Через «МКБ онлайн» доступны открытие счетов, переводы без комиссии между картами, управление вкладами и кредитами. Развитая партнерская сеть банка привлекательна для клиентов по части получения кэшбэка, бонусов, которыми можно оплачивать будущие покупки.

Лидером стал Райффайзенбанк, дочернее предприятие австрийской банковской группы. Он предлагает полный комплекс финансовых услуг оффлайн и онлайн. Не выходя из дома, можно не только производить базовые операции по счетам и вкладам физических лиц, но с комфортом вести финансовую деятельность бизнеса.

Впервые в рейтинг попали банк «Авангард», ФК «Открытие» и Промсвязьбанк.

Дата публикации статьи: 27.06.2020Соответствует ли такая расстановка сил в российском банковском секторе вашему опыту обращения в кредитные организации?

| Место | Банк | Рейтинги | Активы, млн руб | Темп прироста, % | Достаточность капитала, % | Норматив мгновенной ликвидности, % | Доля вкладов в пассивах, % |

| 26 | АЛЬФА-БАНК | BB+ (Fitch), BB+(S&P), Ba1 (Moody's), AA+ (АКРА), ruAA (Эксперт РА) | 3614253 | 7,7% | 12,7% | 162,0% | 33,8% |

| 27 | СОВКОМБАНК | BB+ (Fitch), BB (S&P), Ba2 (Moody's), A+ (АКРА), ruA (Эксперт РА), AA-.ru (НКР) | 1154681 | 16,9% | 13,0% | 110,2% | 37,9% |

| 28 | ОТП БАНК | BB+ (Fitch), A+ (АКРА), ruA (Эксперт РА) | 146346 | -3,7% | 13,7% | 153,8% | 44,8% |

| 29 | БАНК ВОЗРОЖДЕНИЕ | Ba1 (Moody's), A-(АКРА), ruA- (Эксперт РА) | 248241 | -9,8% | 12,4% | 156,8% | 63,0% |

| 30 | РОСЭКСИМБАНК | Ba1 (Moody's), ruAA (Эксперт РА) | 141834 | 12,2% | 30,6% | 151,9% | н/д |

| 31 | МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | BB (Fitch), BB- (S&P), Ba3 (Moody's), A (АКРА), ruA (Эксперт РА) | 2436741 | 10,2% | 17,0% | 133,6% | 19,5% |

| 32 | МСП БАНК | Ba2 (Moody's), BB- (S&P), A+ (АКРА), ruA+ (Эксперт РА) | 116416 | 3,6% | 19,2% | 42,9% | 0,0% |

| 33 | ТИНЬКОФФ | BB (Fitch), Ba3 (Moody's), А(АКРА), ruA (Эксперт РА) | 555156 | 36,8% | 12,1% | 76,8% | 61,1% |

| 34 | БАНК САНКТ-ПЕТЕРБУРГ | BB (Fitch), Ba3 (Moody's), A (АКРА), ruA- (Эксперт РА) | 673535 | -1,0% | 14,8% | 268,5% | 35,5% |

| 35 | БАНК ДОМ.РФ | BB (Fitch), BBB (АКРА), ruA (Эксперт РА), AA-.ru (НКР) | 277871 | 14,6% | 24,9% | 64,7% | 23,0% |

| 36 | БАНК ЗЕНИТ | BB (Fitch), Ba3 (Moody's), ruA-(Эксперт РА) | 238320 | -5,9% | 16,1% | 221,1% | 47,0% |

| 37 | БАНК «ФК ОТКРЫТИЕ« | Ba2 (Moody's), AA- (АКРА), ruAA- (Эксперт РА) | 2351585 | 53,9% | 13,5% | 187,0% | 38,3% |

| 38 | ВБРР | Ba2 (Moody's), AA- (АКРА), ruAA (Эксперт РА) | 656223 | -2,3% | 17,3% | 84,2% | 13,3% |

| 39 | СДМ БАНК | BB (Fitch), ruA- (Эксперт РА), BBB+ (АКРА) | 72601 | 8,5% | 16,2% | 110,9% | 55,9% |

| 40 | ЧЕЛИНДБАНК | BB (Fitch), ruA+ (Эксперт РА) | 54397 | 6,0% | 18,4% | 349,4% | 60,2% |

| 41 | БАНК АВЕРС | BB (Fitch), ruA- (Эксперт РА) | 107872 | -22,2% | 32,0% | 141,3% | 24,8% |

| 42 | БАНК ЛЕВОБЕРЕЖНЫЙ | BB (Fitch), ruA- (Эксперт РА) | 69250 | 16,0% | 13,0% | 115,4% | 57,5% |

| 43 | ПРИМСОЦБАНК | BB (Fitch), ruBBB+ (Эксперт РА) | 63957 | 5,5% | 12,4% | 256,2% | 56,4% |

| 44 | АБ РОССИЯ | ruAA (Эксперт РА), A+ (АКРА) | 959246 | -12,2% | 12,8% | 34,0% | 12,7% |

| 45 | АЙСИБИСИ БАНК | ruAA (Эксперт РА) | 59733 | -7,8% | 38,0% | 55,6% | 0,1% |

Рейтинг банков по надежности 2020 года: список учреждений

Привет всем! В сегодняшнем обзоре мы рассмотрим рейтинг банков по надежности 2020 года согласно последним данным Центробанка и авторитетных международных рейтинговых агентств.

Рейтинг банковских организаций по надежности принято называть рэнкингом. Популярный ресурс Banki.ru разработал собственную методику расчета рейтинга банков страны по основным показателям деятельности.

Для этого портал использует отчетность банков Российской Федерации, которая публикуется на сайте Центробанка страны.

Анализ рейтинга надежности банков по данным Центробанка на 2019—2020 гг. актуален для вкладчиков, желающих открыть в банковских организациях депозитный вклад в этот период, или потребителей, уже хранящих сбережения на счетах российских банковских учреждений.

Рэнкинг журнала Forbes

Авторитетный американский журнал Forbes опубликовал список самых надежных банков страны в 2020 году на основе анализа оценок рейтинговых агентств и финансовых показателей финучреждений страны.

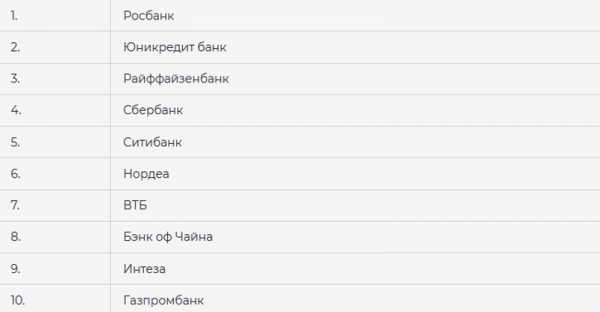

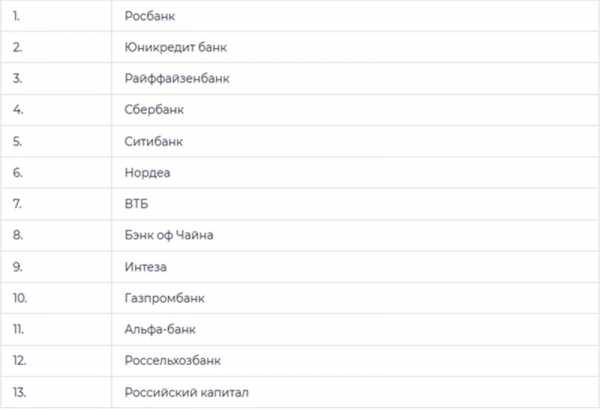

Показательно, что крупнейшему банку страны – Сбербанку – в рейтинге отдано только четвертое место. Лидером в рейтинге стал Росбанк.

Журналом Forbes были проанализированы данные авторитетных рейтинговых агентств (Fitch, RAEX, Moody’s, S&P и АКРА) и некоторые основные показатели финучреждений России.

На основании этого был составлен следующий список самых надежных банков страны в 2020 году:

Самыми надежными банковскими учреждениями страны в следующем году будут несколько государственных банков и ряд дочерних организаций зарубежных банков, последние расположились на первых трех местах рейтинга.

На расположение в рейтинге четырех крупнейших банков страны (Сбербанка, ВТБ, Газпромбанка и Россельхозбанка), оказало влияние нахождение этих финучреждений под санкциями Соединенных Штатов и Евросоюза.

При выборе банковской организации для открытия депозитного вклада, нужно анализировать не только размер процентной ставки и другие условия депозитного предложения, а и обращать внимание на стабильность и надежность финансового учреждения.

При этом следует учитывать оценки:

- авторитетных рейтинговых агентств;

- отзывы реальных вкладчиков;

- народные рейтинги надежности.

Рейтинг надежности от Центробанка

У Центрального банка страны существует собственный рейтинг надежности российских банков. Его официальное название – список системно значимых банков Российской Федерации.

Сегодня в нем состоят 11 финансовых учреждений:

От деятельности этих финансовых организаций зависит состояние экономики страны, поэтому их можно назвать самыми надежными финучреждениями России в 2020 году.

Рейтинг по размеру капитала

Основным критерием надежности банковской организации Регулятор считает величину собственного капитала. За его утрату в последнее время были отозваны лицензии у многих банков страны.

Наличие собственного капитала дает финучреждениям возможность выполнять обязательства перед вкладчиками и кредиторами, обеспечивает стабильность и надежность финансового учреждения.

Центробанк установил так называемый норматив надежности – показатель необходимого размера собственных средств банковского учреждения.

Если размеры капитала банковского учреждения уменьшаются, Регулятор вправе отозвать банковскую лицензию.

Норматив достаточности собственного капитала обозначается как «Н1.0» и передается российскими банковскими учреждениями в Центробанк в Форме отчетности 135. Она публикуется на официальном сайте Регулятора.

Представляем рейтинг банков страны по величине их собственных средств на 1 октября 2019 года. Он будет интересен вкладчикам, желающим инвестировать свои деньги в банковские депозиты в новом году.

- Сбербанк России – 4 440 421 072 тыс. ₽. Финучреждение является крупнейшим банком страны и занимает первые строчки всех возможных рейтингов по размерам активов, выданных кредитов, открытых вкладов и пр.

- ВТБ – 1 630 306 651 тыс. ₽. Крупный надежный банк страны. По всем финансовым показателям уступает только Сбербанку России.

- Газпромбанк – 766 281 882 тыс. ₽. Третий по размеру российский банк. Создавался как финансовая организация для нефтегазовой отрасли. В данное время оказывает все финансовые услуги для населения страны.

- Россельхозбанк – 486 246 369 тыс. ₽. Был открыт для финансирования в развитие сельского хозяйства России. Сегодня оказывает различные финансовые услуги всем потребителям.

- Альфа – 443 582 472 тыс. ₽. Является крупнейшим коммерческим банком РФ. Занимает высокие места в рейтингах международных агентств.

- ФК Открытие – 320 982 999 тыс. ₽. Один из старейших банков России. Оценивается как надежный и стабильный.

- МКБ – 270 859 118 тыс. ₽. Еще один старожил банковского рынка страны. Работает преимущественно в Московском регионе.

- ЮниКредит – 216 907 416 тыс. ₽. Европейский коммерческий банк, открывшийся в стране в конце 80-х

- Райффайзенбанк – 178 834 891 тыс. ₽. Дочерняя структура австрийской банковской группы с богатой историей.

- Росбанк – 154 499 101 тыс. ₽. Финансовая организация из международной финансовой группы Societe Generale со штаб-квартирой в Москве.

Выбор надежного банка для депозита

Если появилась определенная свободная сумма и желание вложить ее в банковский депозит, для этого нужно выбрать надежное банковское учреждение. По каким критериям делают этот выбор?

В первую очередь, если планируется вкладывать деньги на продолжительный (более 1 месяца) срок, финансисты рекомендуют открывать депозит в валюте (долларах или евро).

Во вторых, выбирать банковскую организацию нужно из списка надежности, составленного Центробанком. Лучше, чтобы финансовая организация была государственной и крупной.

Тогда есть гарантия, что финучреждение точно не закроют, и вкладчику не придется выбивать свои деньги из обанкротившегося банковского учреждения.

В третьих, нужно внимательно изучать условия депозитного предложения и подбирать его по своим потребностям.

Анализируя влияние снижения ключевой ставки ЦБ России на ставки депозитов российских банков, заставляет сомневаться в выгодности открытия банковских депозитов.

Это на сегодня вся информация. Поделитесь статьей с друзьями в социальных сетях, оцените публикацию, расскажите о своем опыте вложений в банковские депозиты. Подпишитесь на обновления блога. До новой встречи!

Топ 10 самых крупных банков мира — 2020 (The 10 Largest Banks in the World) | Крупнейшие корпорации мира

В мире банковского дела больше значит лучше?

В наш рейтинг входят самые крупные банки мира по размеру капитализации и активам.

I. Промышленно-торговый банк Китая (Industrial and Commercial Bank of China)

Основанный в 1984 году Промышленно-коммерческий банк Китая быстро вырос и стал крупнейшим банком в мире по размеру активов. Его текущие активы составляют колоссальные 3,47 триллиона.

ICBC сосредотачивает большую часть своих усилий на индустрии. Они предлагают большую часть своих кредитов в сфере производства, транспорта, энергетики и розничной торговли.

- Главный офис находится в Пекине, Китай.

- Число сотрудников: 460 000 человек

II. China Construction Bank Corporation

Второй по величине банк Китая также является вторым по величине банком в мире. В настоящее время активы China Construction Bank Corporation составляют 3,02 триллиона долларов США. CCB, один из старейших банков Китая, был основан в 1954 году. В 2005 году Bank of America захотел расширить свой бизнес в Китае. Таким образом, он приобрел 9% акций CCB. Однако это не сработало. И BOA пришлось продать большую часть своей доли в 2009 году во время финансового кризиса в США. В 2013 году Bank of America продал свою оставшуюся позицию в CCB и сосредоточил свои азиатские операции в Гонконге.

- Главный офис находится в Пекине, Китай.

- Число сотрудников: 330,000 человек

III. Agricultural Bank of China

Если вы чувствуете здесь Китайскую тенденцию, вы не одиноки. Еще один китайский банк, Сельскохозяйственный банк Китая, занимает третье место в мире с активами в 2,82 триллиона долларов. Известный как Ag Bank и основанный в 1951 году, Сельскохозяйственный банк Китая имеет отделения в Сеуле, Сингапуре, Сиднее, Лондоне, Нью-Йорке и многих других крупнейших городах мира.

Интересный факт: в 2007 году Ag Bank стал жертвой крупнейшего в истории ограбления китайского банка. Воры украли $7,5 млн.

- Главный офис находится в Пекине, Китай.

- Число сотрудников: 444,000 человек

IV. Mitsubishi UFJ Financial Group

Mitsubishi с активами в 2,63 триллиона долларов является крупнейшим банковским холдингом / группой финансовых услуг в Японии. Являясь частью Mitsubishi Corporation, компания предоставляет широкий спектр финансовых и инвестиционных услуг, включая коммерческие банковские операции, трастовые банковские операции, международные финансы и услуги по управлению активами.

- Штаб-квартира в Токио, Япония.

- Число сотрудников: 106,000 человек

V. Банк Китая (Bank of China)

Замыкает пятерку лидеров еще один азиатский банк. Банк Китая контролирует активы на сумму 2,61 триллиона долларов и был основан в 1912 году. Хотя этот банк больше не на 100% принадлежит государству, крупнейшим акционером Банка Китая по-прежнему остается инвестиционное подразделение Китайской Народной Республики.

Банк Китая – второй по величине кредитор в стране.

- Главный офис находится в Пекине, Китай.

- Число сотрудников: 310,000 человек

VI. J.P. Morgan Chase

J.P. Morgan Chase, один из двух так называемых «слишком больших, чтобы обанкротиться» банков, наряду с Bank of America, является шестым по величине банком в мире с активами на 2,50 триллиона долларов.

Банк предоставляет продукты и услуги своим клиентам в 100 странах, предлагает управление активами, инвестиционный банкинг, частный банкинг, казначейские услуги и услуги по ценным бумагам, а также коммерческий банкинг. J.P. Morgan Chase торгуется на NYSE под тикером JPM.

- Штаб-квартира находится в Нью-Йорке, штат Нью-Йорк.

- Число сотрудников: 245,000 человек

VII. HSBC Holdings PLC

HSBC Bank имеет более 460 отделений по всей территории США, большинство из которых (380) находится в штате Нью-Йорк. Банк занимает седьмое место в нашем списке крупнейших банков с активами в 2,37 триллиона долларов.

HSBC предлагает своим 4 миллионам клиентов доступ к мировым рынкам через свои личные финансовые услуги, частный банкинг, розничный банкинг, коммерческий банкинг, а также глобальные банковские операции и рыночные сегменты.

HSBC был основан в Британском Гонконге в 1865 году.

- Главный офис находится в Лондоне, Великобритания.

- Число сотрудников: 235,000 человек

VIII. BNP Paribas

Крупнейший французский банк занимает восьмое место с активами в 2,19 триллиона долларов. BNP – одна из крупнейших глобальных банковских сетей в мире с операциями в 75 странах. BNP имеет четыре внутренних розничных рынка банковских услуг, расположенных во Франции, Италии, Бельгии и Люксембурге.

В апреле 2009 года в результате покупки BNP 75% Fortis Bank бельгийский банк стал крупнейшим депозитным держателем в еврозоне.

BNP Paribas был основан еще в 1848 году. Его основная прибыль связана с розничным банкингом. Более трех четвертей выручки поступает от повседневных клиентских счетов.

- Главный офис находится в Париже, Франция.

- Число сотрудников: 190,000 человек

IX. Банк Америки (Bank of America / ВАС)

BAC – крупнейшая банковская холдинговая компания в США по размеру активов с объемом активов 2,19 триллиона долларов. Банк обслуживает клиентов по всему миру и поддерживает отношения с 99% компаний из списка Fortune 500.

В 2008 году ВАС приобрела Merrill Lynch, сделав ее крупнейшим в мире управляющим капиталом. Он котируется на Нью-Йоркской фондовой бирже (NYSE) и является частью индекса S&P 500 и промышленного индекса Dow Jones.

- Штаб-квартира в Шарлотте, Северная Каролина.

- Число сотрудников: 208,000 человек

X. Wells Fargo

Пробравшись в десятку лучших, Wells Fargo за последние несколько лет потрудился над несколькими скандалами, которые они хотели бы забыть. Тем не менее, в настоящее время банк владеет активами на сумму 1,93 триллиона долларов и является одним из крупнейших розничных банков США. Компания Wells Fargo, основанная еще в 1852 году, насчитывает около 9000 торговых точек по всей территории Соединенных Штатов.

- Штаб-квартира находится в Сан-Франциско, Калифорния.

- Число сотрудников: 270,000 человек

| |||||

ТОП 11 по мнению ЦБ

Всем привет! В сегодняшней статье рассмотрим рейтинг банков по надежности 2020 года от Центробанка и различных российских и международных рейтинговых агентств.

В первую очередь, рейтинг банков России по надежности интересует потенциальных вкладчиков. Люди, имеющие определенные суммы свободных денег, кроме других финансовых инструментов для получения пассивного дохода, по-прежнему используют банковские депозиты.

Поэтому им небезразлично место того или иного банковского учреждения в различных рейтингах. Составляют рейтинг надежности банков по отчетам финансовых организаций, анализам различных рейтинговых агентств, финансовым показателям, мнениям авторитетных экспертов.

При расчете рейтинга учитывают:

- динамику доходов;

- объем активов;

- рост собственного капитала;

- размер депозитных вкладов;

- размер выданных кредитов и др.

Центробанк РФ (Банк России) при расчете рейтинга банков по их надежности, уделяет внимание третьему пункту – размеру собственных средств финансовой организации.

Норматив достаточности собственного капитала обозначается как «Н1.0» и передается российскими банковскими учреждениями в Центробанк в Форме отчетности 135. Отчеты банковских учреждений можно найти на официальном сайте ЦБ России.

Собственные активы банковской организации должны постоянно расти. По нормативу их рост должен составлять 10-11%. При его падении, у финучреждения могут отозвать лицензию.

Рейтинг ЦБ

В разных рейтинговых компаниях места одних и тех же банковских организаций могут различаться. У нас в стране эксперты советуют вкладчикам ориентироваться на рейтинг надежности банков, составляемый Центробанком.

Важно также рассматриваться и рэнкинг финансовой организации. Понятия рейтинга и рэнкинга часто путают, считая, что это – одно и то же.

Рейтингом называют место финансовой организации среди финучреждений страны по совокупности всех финансовых показателей. Рэнкингом считается ранжирование банковского учреждения по одному конкретному параметру.

Рэнкинг банков страны по размерам собственного капитала согласно данным Центробанка на 01.10.2019 г.:

- Сбербанк России – 4 440 421 072 тыс. ₽.

- ВТБ – 1 630 306 651 тыс. ₽.

- Газпромбанк – 766 281 882 тыс. ₽.

- Россельхозбанк – 486 246 369 тыс. ₽.

- Альфа – 443 582 472 тыс. ₽.

- ФК Открытие – 320 982 999 тыс. ₽.

- МКБ – 270 859 118 тыс. ₽.

- ЮниКредит – 216 907 416 тыс. ₽.

- Райффайзенбанк – 178 834 891 тыс. ₽.

- Росбанк – 154 499 101 тыс. ₽.

Выбор надежных банков 2020 года

Рассматривая данные Центробанка по надежности банков на 2020 год, нужно учитывать и рейтинги, составленные зарубежными независимыми экспертами.

Финансовое учреждение не только выдает кредиты, открывает вклады и проводит операции, но и проводит сотни других, закрытых от потребителя действий.

Рейтинг Forbes

По данным ЦБ РФ, лидером банковского рынка страны является Сбербанк России. Однако аналитики авторитетного американского журнала Forbes так не считают.

В своем рейтинге они отдали крупнейшему финучреждению страны только четвертое место. При составлении рейтинга эксперты учитывали показания следующих иностранных рейтинговых компаний: RAEX, АКРА, Moody’s, Fitch и S&P.

Рейтинг состоит из тринадцати надежных, по мнению «Форбс», российских банков:

При выборе банковского учреждения для открытия выгодного вклада в 2020 году, нужно смотреть не только на условия депозитного предложения и размер процентных ставок. Важными факторами здесь становятся надежность и стабильность финансовой организации.

Хотя государство и гарантирует возврат депозитов на сумму до 1,4 млн ₽, лучше обойтись без этих лишних действий при отзыве лицензии у банка, принявшего вклад. А вкладчиков, открывающих банковские депозиты на более крупные суммы, информация о надежности финучреждения должна интересовать в первую очередь.

Список ЦБ России

В октябре 2019 года Банк России подтвердил перечень системно значимых банков. Их число не изменилось – финучреждений по-прежнему одиннадцать. На долю этих финансовых институтов приходится более 60% совокупных активов банковского сектора страны.

Можно уверенно утверждать, что эти банки не разорятся никогда, поскольку в любой экономической ситуации они будут финансироваться Банком России. В список, составленный Центробанком, вошли такие банковские организации и в следующем порядке:

1. Сбербанк России

Традиционный и заслуженный лидер банковского сектора России считается самым надежным банком страны. Сбербанк занимает первое место практически по всем финансовым показателям среди банковских учреждений Российской Федерации.

2. ВТБ

По своим параметрам уступает только Сбербанку России. В последнее время активно поглощает банковские организации, ставшие банкротами и потерявшие лицензии.

3. Россельхозбанк

В начале финансовая организация создавалась в качестве инструмента поддержки развития сельского хозяйства на территории Российской Федерации. Сегодня перечень финансовых услуг банка существенно увеличился. В данное время банк кредитует не только лиц, работающих с землей, но и другие категории заемщиков.

4. Газпромбанк

ГПБ открывался как финансовый инструмент для поддержки проектов нефтегазовой отрасли, однако со временем расширил перечень своих услуг для частных клиентов и юридических лиц.

5. Открытие

После слияния в начале 2019 года с Бинбанком финансовая организация стабилизировала свою работу. Немалую роль в стабилизации банковского учреждения сыграло финансирование ЦБ России.

6. ЮниКредит

Один из старейших финансовых институтов страны, созданный еще в советское время – в 1989 году. Входит в европейскую группу «UniCredit». Штаб-квартира финучреждения расположена в Москве.

7. Райффайзенбанк

Дочернее предприятие австрийской банковской группы Raiffeisen Bank International. Обслуживает юридических и физических лиц с середины 90-х годов двадцатого века.

8. Промсвязьбанк

Является государственным банковским учреждением, обслуживающим оборонный заказ и крупные контракты. Как и ФК Открытие, подвергался санации. В 2018 году Госдума присвоила Промсвязьбанку статус оборонного банка.

9. Альфа банк

Финучреждение признано крупнейшим коммерческим банком страны. Среди частных банков страны Альфа лидирует практически по всем финансовым показателям. Отмечается удобными дистанционными каналами управления.

10. Росбанк

Финансовое учреждение входит в состав международной финансовой группы Societe Generale. Имеет наивысшие рейтинги надежности международных рейтинговых агентств. По версии Forbes в этом году является самым надежным российским банком.

11. МКБ

Еще один коммерческий банк страны, работающий с 1992 года. Представлен в девятнадцати регионах Российской Федерации. Основным видом деятельности банка является кредитование. В список системно-значимых банков ЦБ вошел в 2017 году.

От работы этих финансовых структур зависит экономическое состояние страны. Поэтому и в 2020 году они остаются самыми надежными банковскими учреждениями.

При выборе выгодного банковского вклада, нужно ориентироваться на депозитные программы этих финансовых организаций.

На сегодня это вся информация по данной теме. Комментируйте статью, делитесь публикацией в соцсетях.

Подпишитесь на обновления блога. До новых встреч!

TOP 20 - Крупнейшие мировые банки по совокупным активам в 2020 году - Список | FXSSI

Представляем ТОП-20 крупнейших банков мира по состоянию на 8 сентября 2020 года .

Рейтинг крупнейших банков строится по совокупным активам банков. Подробнее об этом индексе читайте в конце статьи.

Различные банки Китая занимают первые места несколько лет подряд. Это вполне логично, учитывая годовую экономику и положительное сальдо торгового баланса Поднебесной.

При этом первое место у…

Промышленно-коммерческий банк Китая (ICBC)

Активы: 4,322 млрд долл. .

Страна: Китай.

Крупнейшим и богатейшим банком в мире является Промышленно-коммерческий банк Китая (ICBC).

Это одна из «БОЛЬШОЙ ЧЕТВЕРКИ» Поднебесной и контролирует почти 1/5 всех банковских операций в Китае.

По последним данным,ICBC имеет общие активы в размере 4 322 миллиарда долларов, а его рыночная капитализация составляет 424 миллиарда долларов.

Банк был основан в 1984 году и в настоящее время насчитывает более 450 000 сотрудников.

Штаб-квартираICBC находится в Пекине. И более 70% банка принадлежат государству.

China Construction Bank Corporation

Активы: 3 822 млрд $ .

Страна: Китай.

Второй в этом рейтинге и второй по размеру банк Китая был основан в 1954 году и сейчас называется «Китайский строительный банк» (CCB).

По последним данным, его активы составляют 3 822 миллиарда долларов, а его рыночная капитализация составляет более 204 миллиарда долларов.

Изначально ЦКБ создавался для государственных бирж, и лишь позже он был преобразован в коммерческий банк.

Компания имеет более 14 000 отделений по всему миру, в которых работает около 372 000 сотрудников.

Сельскохозяйственный банк Китая

Активы: 3698 млрд $ .

Страна: Китай.

ABoC был основан в 1951 году Мао Цзэдуном для помощи колхозам, крестьянам и рабочим.

В настоящее время этот банк закрепился за финансовыми и коммерческими корпорациями Китая и всего мира.

Штаб-квартира также находится в Пекине, а ABoC имеет около 24 000 представителей в стране и за рубежом.

Совокупные активы Сельскохозяйственного банка Китая составляют более 3 698 миллиардов долларов, а его рыночная капитализация по последним данным составляет 147 миллиардов долларов.

Банк Китая, ООО

Активы: 3,387 млрд долл. .

Страна: Китай.

Банк Китая - один из старейших и самых надежных банков Китая. Он был создан в 1912 году и до сих пор занимает лидирующие позиции в банковском секторе страны.

Более 70% компании принадлежит правительству Китая, и у нее есть офисы в более чем 20 странах.

По данным, его активы составляют около 3,387 млрд долларов, а рыночная капитализация - около 113 млрд долларов.

JPMorgan Chase

Активы: 3,139 млрд долл. .

Страна: США.

JPMorgan Chase - один из самых именитых и популярных банков США.

Эта компания была создана в 2000 году в результате слияния нескольких крупных банков.

Штаб-квартира JPMorgan Chase находится на Манхэттене, Нью-Йорк. Это одна из крупнейших инвестиционных компаний в мире.

Сейчас ее активы составляют 3139 млрд долларов, а рыночная капитализация - более 292 млрд долларов, что также делает ее одной из самых дорогих компаний в мире.

HSBC Holdings plc

Активы: 2918 млрд долл. .

Страна: Великобритания (Англия).

Лондонский HSBC - один из крупнейших банков Европы с общим объемом продаж 2,92 трлн долларов. в активах.

Первоначально целью его создания было осуществление обмена между Европой и Китаем, и он до сих пор остается решающим в таких действиях.

Также имеет более 10 дочерних компаний, которые выполняют все возможные операции в этом секторе.

Mitsubishi UFJ Financial Group

Активы: 2 893 млрд долл. .

Страна: Япония.

У этого японского холдинга 2,89 трлн долларов. в активах, что делает его одним из «лучших» банков Японии.

Сеть отделенийMUFG, разбросанная по всему миру, позволяет MUFG работать в 40 странах.

Компания была создана в 2005 году в результате слияния двух крупнейших банков Японии, а ее штаб-квартира находится в городе Осака.

Банк Америки (BoA)

Активы: 2620 млрд $ .

Страна: США.

BoA - второй по величине банк в США. Он предлагает широкий спектр финансовых услуг по всей стране и за рубежом.

Штаб-квартира находится в Шарлотт-Сити, Северная Каролина.

По последним данным, баланс Банка Англии составляет 2 620 млрд долларов. активов и рыночной капитализации около 209 млрд долларов.

BNP Paribas

Активы: 2430 млрд $ .

Страна: Франция.

BNP Paribas был создан в 1999 году и сейчас возглавляет финансовые, банковские и страховые рейтинги. В настоящее время у компании есть представительства по всему миру, а ее штаб-квартиры расположены в Женеве, Париже и Лондоне.

Его активы составляют 2336 млрд долларов, а рыночная капитализация банка составляет 39 млрд долларов.

Crédit Agricole

Активы: 1984 млрд $ .

Страна: Франция.

Французский банк Crédit Agricole завершает ТОП-10 крупнейших мировых банков. Его баланс составляет 1 984 миллиарда долларов. в активах.

Crédit Agricole - одна из крупнейших компаний Франции, успешно контролирующая значительную часть банковского сектора внутри страны.

No. 11 - 20 крупнейших банков мира

банка, которые в любой момент могут пробиться в рейтинг 10 крупнейших банков.

| # | Банк | Страна | Активы |

|---|---|---|---|

| 11 | Citigroup | США | $ 1,917 млрд. |

| 12 | Почтовый банк Японии | Япония | 1,911 млрд долл. |

| 13 | Уэллс Фарго | США | 1,896 млрд долл. США. |

| 14 | Sumitomo Mitsui Financial Group | Япония | 1,848 млрд долл. |

| 15 | Mizuho Financial Group | Япония | $ 1,838 млрд. |

| 16 | Banco Santander | Испания | 1,671 млрд долл. |

| 17 | Deutsche Bank | Германия | $ 1,544 млрд. |

| 18 | Societe Generale | Франция | $ 1,485 млрд. |

| 19 | Группа BPCE | Франция | $ 1,463 млрд. |

| 20 | Барклайс | Англия | 1,444 млрд долл. |

* Некоторые данные могут быть неточными, учитывая отсутствие или ограниченный доступ к отчетам, выпущенным за последние периоды.

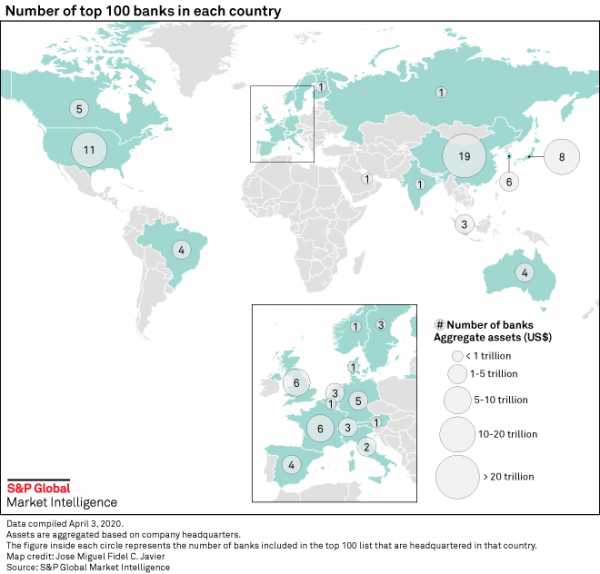

ТОП-100 мировых банков по странам

Список стран по общему количеству банков, входящих в «100 крупнейших по размеру активов».

| Рейтинг | Страна | Количество банков в ТОП 100 |

|---|---|---|

| – | Европейский Союз | 34 |

| 1 | Китай | 18 |

| 2 | США | 12 |

| 3 | Япония | 8 |

| 4 | Франция | 6 |

| Соединенное Королевство | 6 | |

| Южная Корея | 6 | |

| 5 | Канада | 5 |

| Германия | 5 | |

| Испания | 5 | |

| 6 | Австралия | 4 |

| Бразилия | 4 | |

| 7 | Швеция | 3 |

| Нидерланды | 3 | |

| Сингапур | 3 | |

| 8 | Италия | 2 |

| Швейцария | 2 | |

| 9 | Австрия | 1 |

| Бельгия | 1 | |

| Дания | 1 | |

| Финляндия | 1 | |

| Индия | 1 | |

| Норвегия | 1 | |

| Россия | 1 | |

| Тайвань | 1 |

По каким критериям составляется рейтинг

Ежегодно рейтинговые агентства, аналитики и финансовые компании составляют рейтинги самых надежных, прибыльных и успешных мировых банковских корпораций.

Однако настройки фильтров для поиска лучшего банка в мире весьма специфичны. Это связано с тем, что рейтинги, составленные по разным параметрам и одному и тому же банку, могут опережать по одному критерию и отставать по другому одновременно.

Общая сумма активов - это общая стоимость всех финансовых единиц, относящихся к собственности компании, а также финансовый капитал, который состоит из собственных ресурсов корпорации, активов инвесторов, межбанковских кредитов и активов, полученных от выпуска облигаций.Такой рейтинг строится на основе суммы общих активов банка, как описано выше.

Рыночная капитализация - это совокупная стоимость компании, включая все дочерние компании и коммерческие активы. Капитализация корпоративного рынка рассчитывается исходя из биржевой цены его акций.

Другими очень важными показателями банковской деятельности являются операционная и чистая прибыль, общий оборот, а также количество отделений и сотрудников.

.100 крупнейших банков мира, 2020 г.

|

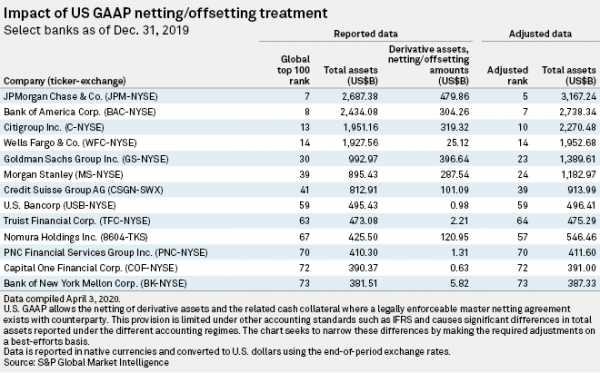

Несмотря на замедление экономического роста на фоне напряженности в мировой торговле, крупнейшие банки Китая продолжили рост в 2019 году и укрепили свои позиции среди крупнейших банков мира, как показывает ежегодный глобальный рейтинг банков S&P Global Market Intelligence.

Китайская «большая четверка» - Промышленный и коммерческий банк China Ltd., China Construction Bank Corp., Сельскохозяйственный банк Китая Ltd. и Bank of China Ltd. - все сохранили свои позиции в качестве четырех крупнейших банков в мире, опубликовав совокупная стоимость активов составила 14,821 трлн долларов, что на 7,52% больше, чем в предыдущем году. Другие китайские банки также продемонстрировали значительный рост активов по сравнению с их мировыми аналогами; девять из оставшихся 15 китайских банков в списке 100 лучших в этом году заняли более высокое место, чем раньше.

Согласно последнему рейтингу, общие активы компании были скорректированы с учетом незавершенных слияний, поглощений и отчуждений, а также сделок M&A, которые были закрыты после окончания отчетного периода до 31 марта на основе максимальных усилий. Активы, о которых сообщили лица, подающие документы за пределами США, были конвертированы в доллары с использованием обменных курсов на конец периода. Общая сумма активов была принята по принципу «как заявлено», и никаких корректировок для учета различных стандартов бухгалтерского учета не производилось. Большинство банков были ранжированы по размеру активов на декабрь.31 декабря 2019 г. В предыдущем рейтинге, опубликованном 5 апреля 2019 г., большая часть активов компании была на 31 декабря 2018 г. и скорректирована с учетом незавершенных и завершенных слияний и поглощений по состоянию на 31 марта 2019 г.

Перейдите по этой ссылке, чтобы загрузить приведенную выше диаграмму в Microsoft Excel.

Среди заметных изменений в рейтинге этого года - лондонская Barclays PLC, которая поднялась на две позиции в рейтинге и заняла 18-е место. Активы банка на конец 2019 года были на 56,89 млрд долларов США выше их стоимости, если обменные курсы оставались неизменными с прошлого года. год.Британский фунт вырос примерно на 4% по отношению к доллару США в течение 2019 года. (Чтобы увидеть полное влияние конвертации валюты на 100 крупнейших банков, загрузите файл Excel, указанный выше).

Intesa Sanpaolo SpA со штаб-квартирой в Италии, однако, обогнала наибольшее количество банков в последнем рейтинге, поднявшись на 27-е с 35-го места, частично благодаря предстоящему приобретению Unione di Banche Italiane SpA. Немецкий Commerzbank AG, напротив, опустился на шесть позиций и занял первое место.62, с активами в размере 478,40 млрд долларов США с учетом предстоящей продажи mBank SA.

Британский HSBC Holdings PLC обогнал американскую JPMorgan Chase & Co. в рейтинге этого года и стал 6-м крупнейшим банком после увеличения активов на 6,14% в конце 2019 года до 2,715 трлн долларов.

Но хотя JPMorgan Chase опустился на одну позицию до 7-го места, он продолжает оставаться крупнейшим банком в Соединенных Штатах. Банковский гигант получил бы на две позиции выше, заняв первое место.5, если бы это было отражено в МСФО вместо ОПБУ США. Согласно МСФО, указывается валовая стоимость производных финансовых инструментов, в то время как ОПБУ США требует отражения чистой стоимости.

В рейтинге этого года также вошли три новых участника, в том числе Raiffeisen Gruppe Switzerland, которая заняла 99-е место с 256,43 млрд долларов США, и Национальный банк Катара (QPSC), заняв 96-е место с активами в 259,48 млрд долларов США. В этом году компания Truist Financial Corp. с активами в 473,08 миллиарда долларов заняла 63-е место., компания, созданная в результате слияния BB&T Corp. и SunTrust Banks Inc. в 2019 году. Тем не менее, предварительные активы объединенной компании учитывались в предыдущем рейтинге и в прошлом году заняли 62-е место.

В Китае по-прежнему сосредоточено наибольшее количество из 100 крупнейших банков, в котором 19 организаций совместно владеют активами на сумму 25,814 триллиона долларов. Далее следуют США с 11 организациями, совокупные активы которых составляют 13,039 трлн долларов.

Перейдите по этой ссылке, чтобы просмотреть карту в формате PDF.

.Торговля в целях развития в эпоху глобальных цепочек создания стоимости

Глобальные производственно-сбытовые цепочки (ГЦСС) стимулировали всплеск международной торговли после 1990 года и в настоящее время составляют почти половину всей торговли. Этот сдвиг позволил добиться беспрецедентного экономического сближения: бедные страны быстро росли и начали догонять более богатые страны. Однако после глобального финансового кризиса 2008 года рост торговли был вялым, а расширение ГЦСС застопорилось.Между тем возникли серьезные угрозы для модели роста за счет торговли. Новые технологии могут приблизить производство к потребителю и снизить спрос на рабочую силу. А конфликты между крупными странами могут привести к сокращению или сегментации ГЦСС. В Докладе о мировом развитии (WDR) 2020: Торговля в интересах развития в эпоху глобальных цепочек создания стоимости исследуется, есть ли еще путь к развитию через ГЦСС и торговлю. В нем делается вывод, что технологические изменения на данном этапе - скорее благо, чем проклятие.ГЦСС могут продолжать стимулировать рост, создавать лучшие рабочие места и сокращать бедность при условии, что развивающиеся страны проведут более глубокие реформы для содействия участию в ГПС, промышленные страны будут проводить открытую и предсказуемую политику, а все страны возродят многостороннее сотрудничество.

Глобальные производственно-сбытовые цепочки (ГЦСС) стимулировали всплеск международной торговли после 1990 года и в настоящее время составляют почти половину всей торговли. Этот сдвиг позволил добиться беспрецедентного экономического сближения: бедные страны быстро росли и начали догонять более богатые страны.Однако после глобального финансового кризиса 2008 года рост торговли был вялым, а расширение ГЦСС застопорилось. Между тем возникли серьезные угрозы для модели роста за счет торговли. Новые технологии могут приблизить производство к потребителю и снизить спрос на рабочую силу. А конфликты между крупными странами могут привести к сокращению или сегментации ГЦСС. В Докладе о мировом развитии (WDR) 2020: Торговля в интересах развития в эпоху глобальных цепочек создания стоимости исследуется, есть ли еще путь к развитию через ГЦСС и торговлю.В нем делается вывод, что технологические изменения на данном этапе - скорее благо, чем проклятие. ГЦСС могут продолжать стимулировать рост, создавать лучшие рабочие места и сокращать бедность при условии, что развивающиеся страны проведут более глубокие реформы для содействия участию в ГПС, промышленные страны будут проводить открытую и предсказуемую политику, а все страны возродят многостороннее сотрудничество.Глобальные производственно-сбытовые цепочки (ГЦСС) стимулировали всплеск международной торговли после 1990 года и в настоящее время составляют почти половину всей торговли.Этот сдвиг позволил добиться беспрецедентного экономического сближения: бедные страны быстро росли и начали догонять более богатые страны. Однако после глобального финансового кризиса 2008 года рост торговли был вялым, а расширение ГЦСС застопорилось. Между тем возникли серьезные угрозы для модели роста за счет торговли. Новые технологии могут приблизить производство к потребителю и снизить спрос на рабочую силу. А конфликты между крупными странами могут привести к сокращению или сегментации ГЦСС.В Докладе о мировом развитии (WDR) 2020: Торговля в интересах развития в эпоху глобальных цепочек создания стоимости исследуется, есть ли еще путь к развитию через ГЦСС и торговлю. В нем делается вывод, что технологические изменения на данном этапе - скорее благо, чем проклятие. ГЦСС могут продолжать стимулировать рост, создавать лучшие рабочие места и сокращать бедность при условии, что развивающиеся страны проведут более глубокие реформы для содействия участию в ГПС, промышленные страны будут проводить открытую и предсказуемую политику, а все страны возродят многостороннее сотрудничество.

Глобальные производственно-сбытовые цепочки (ГЦСС) стимулировали всплеск международной торговли после 1990 года и в настоящее время составляют почти половину всей торговли. Этот сдвиг позволил добиться беспрецедентного экономического сближения: бедные страны быстро росли и начали догонять более богатые страны. Однако после глобального финансового кризиса 2008 года рост торговли был вялым, а расширение ГЦСС застопорилось. Между тем возникли серьезные угрозы для модели роста за счет торговли. Новые технологии могут приблизить производство к потребителю и снизить спрос на рабочую силу.А конфликты между крупными странами могут привести к сокращению или сегментации ГЦСС. В Докладе о мировом развитии (WDR) 2020: Торговля в интересах развития в эпоху глобальных цепочек создания стоимости исследуется, есть ли еще путь к развитию через ГЦСС и торговлю. В нем делается вывод, что технологические изменения на данном этапе - скорее благо, чем проклятие. ГЦСС могут продолжать стимулировать рост, создавать лучшие рабочие места и сокращать бедность при условии, что развивающиеся страны проведут более глубокие реформы для содействия участию в ГПС, промышленные страны будут проводить открытую и предсказуемую политику, а все страны возродят многостороннее сотрудничество.

.Группа Всемирного банка быстро принимает меры, чтобы помочь странам в борьбе с COVID-19

Команды банкатакже работают с клиентами, чтобы быстро перераспределить еще 1,7 миллиарда долларов из существующих проектов в срочное реагирование на пандемию и восстановление. Это включает в себя реструктуризацию и использование компонентов проектов на случай чрезвычайных ситуаций, а также инструментов условного финансирования, разработанных на случай катастроф.

Эти первые усилия направлены на то, чтобы помочь системам здравоохранения решить неотложные проблемы, связанные с COVID-19.Например, в странах от Афганистана и Гаити до Индии, Монголии и Таджикистана финансирование поможет привлечь на борт больше медицинского персонала и обеспечит их хорошую подготовку и оснащение для оказания неотложной помощи. В таких странах, как Эквадор и Кыргызская Республика, это поможет обеспечить такой охват общественности, который будет направлять гражданам четкие предупреждения и защиту в краткосрочной и среднесрочной перспективе. А в Джибути, Эфиопии и Йемене, среди других стран, увеличение ресурсов для борьбы с пандемией также будет поддерживать долгосрочные усилия, направленные на укрепление и наращивание потенциала национальной системы здравоохранения.

Демократическая Республика Конго иллюстрирует диапазон помощи, которую будут оказывать проекты Банка, от раннего обнаружения вируса до отслеживания контактов, санитарного кордона для ограничения распространения из столицы и крупномасштабных кампаний по информированию общественности. Финансирование также позволит оборудовать и отремонтировать ключевые учреждения первичной медико-санитарной помощи, чтобы они могли работать в соответствии со стандартами, необходимыми для борьбы с пандемией.

В Пакистане поддержка Банка будет иметь решающее значение для того, чтобы сделать дистанционное обучение доступным для 50 миллионов детей, школы которых были закрыты.Экстренное финансирование здесь также позволит доставить основные продукты питания 40 000 человек, передвижение которых будет ограничено на срок до 6 месяцев, а также обучит медицинских работников следить за гендерным насилием и помогать предотвращать его в домашних хозяйствах, находящихся в карантине.

.Образование Всемирного банка и COVID-19

НОВИНКА

Удаленное образование и технологии: уроки во время кризиса COVID-19

Технологии - один из наиболее важных инструментов для поддержки удаленного обучения, когда учащимся необходимо оставаться за пределами классных комнат. Мы предоставляем странам информацию и ресурсы со всего мира о реакции образования на кризис: НАЖМИТЕ ЗДЕСЬ

Как видно из предыдущих чрезвычайных ситуаций в области здравоохранения, последней из которых были вспышки Эболы, воздействие на образование, вероятно, будет наиболее разрушительным в страны с уже низкими результатами обучения, высоким процентом отсева и низкой устойчивостью к потрясениям.В то время как закрытие школ, кажется, представляет собой логическое решение для принудительного социального дистанцирования внутри сообществ, длительное закрытие, как правило, оказывает непропорционально негативное воздействие на наиболее уязвимых учащихся. У них меньше возможностей для обучения дома, а время, проведенное вне школы, может стать экономическим бременем для родителей, которые могут столкнуться с проблемами при поиске длительного ухода за детьми или даже достаточного питания в отсутствие школьных обедов. мир уже имел дело с кризисом обучения , о чем свидетельствует большое количество обучающихся бедных.С распространением коронавируса , система образования столкнулась с новым кризисом, поскольку более 160 стран (по состоянию на 24 марта) требуют закрытия школ в той или иной форме, что затронуло не менее 1,5 миллиарда детей и молодежи. Продолжительное закрытие школ может привести не только к потере обучения в краткосрочной перспективе, но и к дальнейшей потере человеческого капитала и уменьшению экономических возможностей в долгосрочной перспективе.

Пустой класс в Индии.Помимо закрытия школ, страны изучают возможности дистанционного обучения и использования других образовательных ресурсов для уменьшения потерь в обучении.Это предполагает извлечение выгоды из уже начатой работы и решение постоянно возникающих проблем, таких как степень доступности внутри сообществ для обеспечения равного доступа.

Группа образования Всемирного банка работает над поддержкой стран в их управлении и преодолении кризиса сегодня и консультирует по дистанционному обучению в масштабе в ближайшей или краткосрочной перспективе, а также поддерживает операции для облегчения обучения после пандемии кончено. Банк также оказывает постоянную поддержку системной реформе образования, чтобы гарантировать, что, когда дети вернутся в школу, школы могут создавать необходимые условия для обучения детей.

СВЯЗАННЫЕ БЛОГИ

Последнее обновление: 8 декабря 2020 г.

.Covid-19 к 2021 году приведет к крайней бедности 150 МИЛЛИОНОВ человек - Всемирный банк - RT Business News

Всемирный банк предупредил, что в 2020 году ожидается рост крайней нищеты в мире впервые за 20 лет из-за сбоев, вызванных «чрезвычайным» кризисом из-за коронавируса.

Согласно новому отчету, ожидается, что пандемия Covid-19 в этом году приведет к крайней бедности еще от 88 до 115 миллионов человек, а к 2021 году их общее число вырастет до 150 миллионов, в зависимости от серьезности болезни. экономический спад.

Крайняя бедность, определяемая как жизнь на менее чем 1,90 доллара в день, вероятно, затронет от 9,1 до 9,4 процента населения мира в этом году, говорится в сообщении. Это будет представлять собой регресс до уровня 9,2 процента в 2017 году. Если бы пандемия не сотрясла земной шар, ожидается, что уровень бедности снизится до 7,9 процента в 2020 году.

Основные угрозы сокращению бедности: 😷 Ожидается, что # COVID19 будет довести до 115 миллионов человек в крайней нищете в 2020 году. Конфликт привел к перемещению почти 80 миллионов человек. Изменение климата приведет к бедности от 68 до 132 миллионов человек к 2030 году https://t.co / 8Qj6UJwdmg

- Всемирный банк (@WorldBank) 7 октября 2020 г.

«Пандемия и глобальная рецессия могут привести к тому, что более 1,4 процента населения мира попадут в крайнюю нищету», - заявил президент Группы Всемирного банка Дэвид Малпасс. «Чтобы обратить вспять этот серьезный удар по прогрессу в области развития и сокращению масштабов бедности, странам необходимо будет подготовиться к другой экономике после коронавируса, позволив капиталу, рабочей силе, навыкам и инновациям проникнуть в новые предприятия и отрасли.

По оценкам Всемирного банка, к 2030 году глобальный уровень бедности может составить около семи процентов.

Также на rt.com Covid-19 толкает мировую экономику «с обрыва» - бизнес-лидеры предупреждают G20В то время как менее десятой части населения мира живет менее чем на 1,90 доллара в день, почти четверть населения живет менее чем на 3,20 доллара в день, и более 40 процентов населения мира (почти 3,3 миллиарда человек) живут на менее 5 долларов.50 в день.

«Нынешний кризисный момент необычный. Ни одно предшествующее заболевание не превратилось в глобальную угрозу так быстро, как Covid-19. Никогда еще беднейшие люди в мире не проживали так непропорционально на территориях и странах, затронутых конфликтом. Изменения в глобальных погодных условиях, вызванные деятельностью человека, беспрецедентны », - говорится в сообщении .

Чтобы узнать больше об экономике и финансах, посетите бизнес-раздел RT

.