Обособленное подразделение юридического лица что это такое

Обособленное подразделение юридического лица - это…

Структурное территориально обособленное подразделение организации

Правовое положение выделенных частей фирмы в предпринимательстве и трудовых отношениях

Виды обособленных подразделений по ГК и НК РФ

Что значит признание обособленного подразделения таковым для целей налогового учета

Порядок создания обособленного подразделения

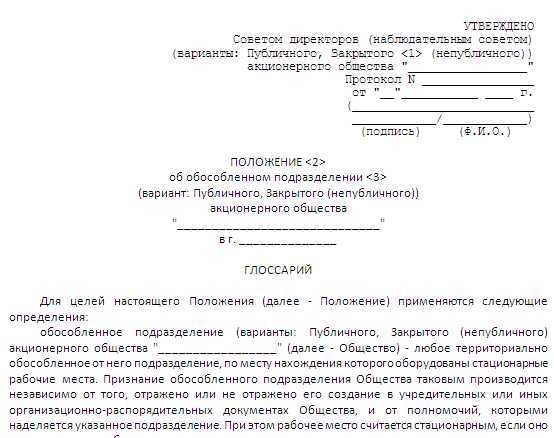

Образец положения об обособленном подразделении ООО, АО

Отчетность обособленных подразделений в 2020 году

Структурное территориально обособленное подразделение организации

В рамках деятельности организации часть ее функционала может передаваться структурным подразделениям. При этом важно соблюсти грань между выделением части компании в качестве нового юридического лица и территориально-организационным перемещением подразделения, которое останется составной частью фирмы.

Одно из отличий между такими действиями заключается в сведениях, которые вносятся в Единый государственный реестр юридических лиц (ЕГРЮЛ): о создании фирмы в порядке реорганизации вносится новая запись, а об обособленном подразделении налоговые органы вносят пометки в строки, отведенные для информации о головной организации.

Из этого очевидно подчиненное положение подразделений. Оно подчеркивается и законом. В ст. 55 ГК РФ указано, что обособленные подразделения — это не юридические лица, хотя им и присущ ряд индивидуализирующих признаков.

Перечень обязательных признаков короткий:

- административное обособление, выраженное в наличии у выделенной части компании собственного руководства, действующего в соответствии с предписанием ст. 55 ГК РФ на основании доверенности;

- территориальное обособление, по которому юридический адрес выделенного отделения фирмы отличается от адреса исполнительного органа юридического лица.

По внутреннему решению часть компании может наделяться и иными обособляющими признаками. К примеру, такими признаками могут стать:

- отдельный баланс;

- собственный лицевой счет;

- личное начисление выплат работникам и иным лицам.

Правовое положение выделенных частей фирмы в предпринимательстве и трудовых отношениях

Правовое положение обособленного подразделения вытекает его зависимого статуса:

- Права выделенной части фирмы существенно ограничены по сравнению с функционалом головной организации.

Например, обособленные подразделения вправе подавать исковые заявления в суд только в том случае, если действуют от имени организации. Обособленные подразделения не признаются надлежащим ответчиком, хотя ст. 29 ГПК РФ и допускает предъявление иска в суд по месту их расположения. - Деятельность обособленных подразделений — это та же работа, которую компания выполняет в соответствии с присвоенными ей кодами видов экономической деятельности, а также деятельность сотрудников (секретарей, юристов, бухгалтеров и т. д.) по созданию условий для совершения такой работы либо только часть такой деятельности. Предоставление обособленным подразделениям полномочий по выполнению установленных видов деятельности осуществляется юридическим лицом.

- Обособленные подразделения — это посредники в трудовых правоотношениях, а не их стороны. Выделенная часть компании не наделена правоспособностью юридического лица, а потому обособленные подразделения не могут выступать работодателями.

Если трудящийся направляется для ведения трудовой деятельности в обособленное подразделение, то это квалифицируется как направление в командировку (см. Положение об особенностях направления в командировки, утв. Постановлением Правительства от 13.10.2008 № 749).

Виды обособленных подразделений по ГК и НК РФ

Гражданский кодекс (ст. 55) и законы об отдельных видах юридических лиц признают существование 2 видов обособленных подразделений:

- Филиал компании — это обособленное подразделение, созданное для выполнения деятельности организации вне места ее расположения, функций представительства или только части из указанных функций в зависимости от переданного фирмой объема правомочий.

- Представительство фирмы — это обособленное подразделение, выделенное для защиты и представления интересов компании. Представительства особенно распространены в организациях, действующих в нескольких странах.

Налоговый кодекс (ст. 11) признает обособленными подразделениями любые территориально отделенные части юридических лиц, если в них есть стационарные рабочие места. Место работы по ст. 209 ТК РФ представляет собой место, где работник осуществляет свои трудовые обязанности или в котором ему необходимо находиться, чтобы выполнять работу. Место работы должно контролироваться нанимателем.

Рабочее место является стационарным, если оно создано более чем на месячный срок. Последнее требование связано со сроком постановки обособленного подразделения на налоговый учет. В соответствии со ст. 23 НК РФ юридическое лицо уведомляет налоговые органы о выделении филиалов или представительств в месячный срок с момента их создания. Если рабочее место создано на более короткий срок, то не имеет смысла осуществлять его налоговый учет в качестве обособленного подразделения. Если же оно создано на период больше месяца, то налоговая служба признает его обособленным подразделением.

Что значит признание обособленного подразделения таковым для целей налогового учета

Несмотря на то что в соответствии с указанием ст. 11 НК РФ территориально отграниченная часть компании с созданным на месяц и более рабочим местом признается обособленным подразделением, его правоспособность отличается от прав и обязанностей филиала или представительства.

Не знаете свои права?

Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Выделенная часть компании, признанная таковой в целях налогообложения, обычно не имеет административного аппарата управления, собственного имущества и средств, не может самостоятельно осуществлять полномочия компании или защищать ее интересы. Причина этого заключается в цели признания органами ФНС подразделением компании территорий с наличествующими рабочими местами.

Как сказано в ст. 11 НК РФ, признание обособленного подразделения таковым производится с целью исполнения законодательства о налогах и сборах.

Например, если организация осуществляет разработку недр на Дальнем Востоке, а ее исполнительный орган расположен в Центральной России, то платить налоги по месту нахождения юридического лица нецелесообразно для осуществления налогового контроля, а также по иным причинам. По ст. 335 НК РФ компания встает на учет по месту добычи ископаемых. Очевидно, что их добыча растягивается больше чем на месяц, а рабочим местом сотрудников будет шахта, карьер и т. д. Тогда для целей уплаты налога на добычу полезных ископаемых налоговые органы могут признать наличие у компании обособленного подразделения.

Порядок создания обособленного подразделения

В отличие от обособленных подразделений, которые приобретают такой статус по указанию налогового органа, филиалы и представительства создаются по более сложной процедуре. Выделяют следующие этапы:

- Принятие по установленной законом или внутренними актами компании процедуре решения о выделении части фирмы.

Например, законом «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ определена следующая процедура принятия решения:

- вынесение вопроса на рассмотрение Общего собрания дольщиков за 30 дней до его созыва;

- рассмотрение вопроса;

- согласие 2/3 участников собрания с открытием обособленного подразделения.

В ст. 65 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ сказано, что создание филиалов и представительств может относиться к компетенции совета директоров, если это предусмотрено уставом общества.

- Принятие локального акта, регламентирующего работу обособленного подразделения компании. Обычно это положение о филиале/представительстве.

- Назначение приказом руководителя головной организации руководства обособленного подразделения. Обычно одновременно оформляется доверенность на имя начальника подразделения, поскольку без нее руководитель не сможет управлять отделением фирмы (ст. 55 ГК РФ).

- Подача в ФНС заявления по форме Р14001, утв. приказом ФНС «Об утверждении форм и требований…» от 25.01.2012 № ММВ-7-6/25@, о внесении в ЕГРЮЛ сведений о подразделении. Как указано в письме департамента налоговой политики Минфина РФ от 16.12.2009 № 03-02-07/1-541, обособленное подразделение юридического лица считается созданным с момента внесения дополнений в государственный реестр.

- Подача в ФНС бланка С-09-3-1, утв. приказом ФНС от 09.06.2011 № ММВ-7-6/362@ в течение месяца после выделения части организации. Это делается для постановки обособленного подразделения на учет в налоговой службе.

Образец положения об обособленном подразделении ООО, АО

|

|

Бланк Положения об обособленном подразделении ОАО |

В ст. 5 закона № 14-ФЗ определено, что ООО действует на основании утвержденного головной фирмой положения. Обычно ситуация обстоит аналогично и с иными юридическими лицами (см. ст. 91 закона № 208-ФЗ и т. д.).

Содержание положения определяется исключительно самой организацией. Исходя из сложившейся практики, оно включает разделы:

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

- общие положения как совокупность информации о головной организации и выделяемой части, как-то: наименования, адреса и т. д.;

- цель создания, к примеру обеспечение соблюдения интересов юридического лица;

- правовой статус как объединение прав, обязанностей и ответственности;

- порядок контроля, осуществляемого головным офисом;

- данные о порядке управления, компетенции руководства;

- участие в трудовых отношениях;

- порядок расформирования подразделения;

- иные положения по мере необходимости.

Отчетность обособленных подразделений в 2020 году

Одним из проявлений контроля над филиалами и представительствами со стороны юридического лица и государственных органов является проверка отчетности.

Для внешней отчетности обособленное подразделение юридического лица в 2020 году ежемесячно предоставляет документы:

- Налоговые декларации, если на подразделение наложена обязанность:

- уплачивать транспортный налог и налог на имущество организации;

- перечислять удержанный с заработка сотрудников налог на их доходы.

- Форму по КНД 1151111, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@, об уплате страховых взносов в ФНС.

- Бланк 4-ФСС, утв. приказом ФСС от 26.09.2016 № 381, для отчета перед Фондом социального страхования о выплате взносов на страхование риска профессиональных травм.

- Формуляр СЗВ-М, утв. постановлением Правления ПФ РФ от 01.02.2016 № 83п, для информирования Пенсионного фонда о взносах на пенсионное страхование работников.

- Другие документы.

Внутренняя отчетность определяется в соответствии с указанием головной компании. Она включает передачу бухгалтерской документации, сведений о выполнении планов и т. д., что значит для обособленного подразделения организации появление необходимости составлять дополнительные отчеты в установленных в организации формах.

***

Подытожим. Обособленное структурное подразделение юридического лица — это часть фирмы, которая отделена территориально и административно с целью осуществления деятельности, аналогичной направлению работы головной компании, а при необходимости также представления ее интересов.

Помимо выделяемых в гражданском праве филиалов и представительств как видов обособленных подразделений, налоговые органы для исполнения НК РФ и иных актов о налогообложении могут признавать обособленными подразделениями территориально выделенные части юридического лица, если в них оборудованы стационарные рабочие места.

Еще больше материалов по теме в рубрике: "Бизнес".

Филиал, представительство, обособленное подразделение: налоговые последствия

Перед многими организациями с ростом бизнеса встает задача расширения географии. Тогда возникают вопрос: как грамотно делегировать функционал компании в другой район, город или субъект? Что открыть: филиал, представительство или обособленное подразделение? Какие могут возникнуть налоговые препятствия и последствия?

Разница и сходство филиалов и представительств

Структурное подразделение организации может существовать как филиал, представительство (согласно ГК РФ) или обособленное подразделение юридического лица (согласно НК РФ).Гражданское законодательство различает два вида подразделений— это филиал и представительство (ст. 55 ГК РФ). Согласно этой статье представительство — это обособленное подразделение компании, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту. Филиал, в свою очередь, это обособленное подразделение юрлица, расположенное вне места его нахождения, которое осуществляет все его функции или их часть, в том числе представительскую функцию.

Исходя из определений этих терминов, можно сделать вывод, что филиал существенно превосходит представительства по объему полномочий, и знак тождественности между ними ставить нельзя. Филиал, кроме представительских функции, может осуществлять все те действия, что и головная организация. Поэтому, делая выбор в пользу того или иного подразделения, необходимо понимать, какой функционал планируется делегировать подразделению.

Тем не менее, общих признаков у этих двух видов подразделений гораздо больше. Приведем их ниже.

1. Филиал/представительство не являются юридическими лицами, а выступают исключительно от имени юрлица, их создавшего.

2. Филиал/представительство действует на основании утвержденного создавшим его юридическим лицом положения о филиале (представительстве). Положение принимается одновременно с решением о создании филиала или представительства. Форма положения о филиале/представительстве законодательно не утверждена.

3. Наличие имущества у филиала (представительства). Ст. 55 ГК РФ указывает на то, что головная организация наделяет обособленное подразделение имуществом, но не указывает на обязанность выделять подразделение на отдельный баланс и открывать другой расчетный счет.

Термин «отдельный баланс» в законодательстве не содержится, но Минфин своими письмами еще в 2005 г. разъяснил, что отдельный баланс подразделения — это совокупность показателей, установленных организацией, для своих подразделений и отражающих ее имущественное и финансовое положение на отчетную дату.4. Руководители представительств и филиалов назначаются юридическим лицом и действуют исключительно на основании его доверенности.

5. Отражение филиала/представительства в едином государственном реестре юридических лиц.

На данный момент создание филиала или представительства должно быть обязательно отражено в ЕГРЮЛ, а вот в уставе организации сведений о филиалах и представительствах является необязательным.

Для создания филиала или представительства необходимо принять соответствующее решение, разработать положение и осуществить регистрационные действия в налоговом органе.

Постановка на учет филиала/представительства в налоговых органах произойдет автоматически на основании сведений, содержащихся в ЕГРЮЛ. Каждое подразделение будет поставлено на учет месту своего нахождения.

Что такое обособленное подразделение

В НК РФ отсутствует определение филиала или представительства, однако ст. 11 НК РФ содержит понятие обособленного подразделения.Согласно этой статье обособленное подразделение — любое территориально отделенное от нее подразделение с оборудованными стационарными рабочими местами.

Не стоит путать понятие «обособленное подразделение» с филиалами и представительствами, так как каждый из видов обособленных подразделений имеет свой статус, функции и налоговые последствия. Порядок создания также отличается.Обособленное подразделение, отвечающее признакам, указанным в ст. 11 НК РФ, считается созданным при организации новых рабочих мест на постоянной основе по адресу, отличному от места нахождения организации. А для создания филиала или представительства требуется решение общего собрания участников общества, а также осуществление регистрационных процедур.

Создание обособленного подразделения, в отличие от создания филиала и представительства, не является регистрационной процедурой. Процедура создания обособленного подразделения, которое не является филиалом/представительством, значительно проще. Достаточно будет издать соответствующий приказ о создании обособленного подразделения и уведомить налоговый орган заявлением по форме № С-09-3-1. Руководство таким подразделением может осуществлять руководитель головной организации. Обособленное подразделение считается таковым независимо от отражения его в учредительных документах и от полномочий, которыми оно наделяется.

Для признания обособленного подразделения таковым согласно ст. 11 НК РФ, обязательными условиям являются:

- территориальная обособленность;

- создание в подразделении рабочих мест, обладающих признаками стационарности и оборудованности.

Условие территориальной обособленности выполняется, если обособленное подразделение находится географически отдельно от головной организации на территории, которая подконтрольна другому налоговому органу, в котором головная организация не состоит на учете.

Второе условие признания обособленного подразделения таковым — это наличие стационарных и оборудованных рабочих мест. Определение рабочего места содержится в ст. 209 ТК РФ, где указано, что рабочее место — это место, где работник обязан находиться или куда он должен прибыть в связи с его работой и которое находится под контролем работодателя. Оборудованным рабочее место считается, если созданы все необходимые для исполнения трудовых обязанностей условия. А стационарным, если рабочее место создано на срок более месяца. Таким образом, именно создание оборудованного стационарного рабочего места территориально отделенного от главного офиса считается созданием обособленного подразделения.

Обособленное подразделение не является юрлицом, филиалом, представительством, не имеет самостоятельного баланса, не имеет расчетного или иных счетов в банке.

Налогообложение для обособленных подразделений

Рассмотрев особенности каждого обособленного подразделения, можно сделать вывод, что налоговое определение «обособленное подразделение» значительно шире, чем «гражданское» понятие филиала/представительства. Важно понимать, что каждый филиал или представительство является обособленным подразделением, но не каждое обособленное подразделение является филиалом или представительством. Это важно понимать для целей налогообложения. Почему? Потому что компании, открывшие филиалы, имеют ряд налоговых ограничений.Обратите внимание: компания, которая имеет филиал, не вправе применять УСН (пп. 1 п. 3 ст. 346.12 НК).Но если компания имеет обособленное подразделение, которое не является филиалом и имеет те признаки обособленного подразделения, которые перечислены выше, то такая организация вправе применять УСН.

Минфин в своих письмах не раз указывал, что наличие у организации обособленного подразделения (не филиала) не препятствует применению упрощенного спецрежима (письмо Минфина РФ от 12 мая 2014 г. № 03-11-06/2/22075).

Некоторые налогоплательщики используют пп.1 п. 3 ст. 346.12 НК РФ с целью изменить налоговый режим в середине года — создают филиал формально, то есть только на бумаге. В своем свежем обзоре практики рассмотрения дел от 4 июля 2018 г. Верховный суд в п.3 указал, что создание филиала без намерения вести деятельность через него не может являться основанием для перехода организации с упрощенной системы налогообложения на общую.

Суть рассматриваемого дела была в том, что организация по каким-то причинам в середине года хотела перейти на общую систему налогообложения. А согласно п. 3 ст. 346.13 НК РФ налогоплательщики на УСН не вправе перейти на другой режим налогообложения до окончания налогового периода. То есть поменять систему налогообложения «упрощенщики» могут лишь с нового года. Тогда организация решила создать филиал для автоматического перевода на общую систему налогообложения. Филиал был создан, но исключительно «на бумаге». Были подготовлены соответствующие локальные нормативные документы, внесены изменения в ЕГРЮЛ, но реальную деятельность организация через филиал не осуществляла, руководитель был назначен лишь номинально, сотрудников не было, да и собственного офиса филиал не имел. А организация, в свою очередь, уже заявила вычет на возмещение НДС.

Но суд признал, что действия налогоплательщика были направлены на обход налогового законодательства и получение необоснованной налоговой выгоды. Вывод: создание филиала без осуществления реальной деятельности не переводит организацию, применяющую упрощенную систему налогообложения, на общую.Помните, что целью создания обособленных подразделений должно являться расширение бизнеса, открытие новых торговых точек, увеличение объемов и привлечение новых потребителей. Содержание любого обособленного подразделения требует финансовых и трудовых ресурсов.

Независимо от выбранной формы обособленного подразделения необходимо сдавать отчетность в ту или иную инспекцию в зависимости от обособленного подразделения и самой отчетности.

Таким образом, если вы решили открыть для компании обособленное подразделение, для начала необходимо будет разобраться, какие существуют способы жизни обособленных подразделений, каков процесс их создания, требует ли создание подразделения регистрации в ЕГРЮЛ, какие есть особенности у каждого из видов подразделений и, самое главное, какие это повлечет налоговые последствия.

Материалы газеты «Прогрессивный бухгалтер»

Обособленные подразделения: создание и особенности налогообложения

Л. ЛЕВИН, налоговый юрист

С точки зрения действующего законодательства юридическое содержание понятия «обособленное подразделение» проявляется одновременно в двух значениях: гражданско-правовом и налогово-правовом.

В гражданском законодательстве предусматривается возможность создания обособленных подразделений, но при этом установлено, что обособленное подразделение может быть создано только в виде филиала или представительства (ст. 55 ГК РФ). Кроме того, законодатель предъявляет определенные требования к созданию обособленного подразделения. Так, в абзаце 3 п. 3 ст. 55 ГК РФ прямо зафиксировано, что для создания представительства или филиала юридического лица в учредительных документах последнего должны содержаться соответствующие сведения. Следовательно, можно констатировать, что в гражданско-правовом значении признание обособленного подразделения юридического лица связано с наличием в учредительных документах указаний о представительстве или филиале.Порядок признания обособленного подразделения в налоговом законодательстве имеет особенности. Например, в НК РФ содержатся нормы, предусматривающие, что признание обособленного подразделения организации производится независимо от того, отражен или не отражен факт его создания в ее учредительных или иных организационно-распорядительных документах. Помимо этого в отличие от ст. 55 ГК РФ в НК РФ формы обособленных подразделений не зафиксированы. Данное обстоятельство позволяет утверждать, что для целей налогообложения обособленным подразделением будет признаваться помимо представительства и филиала любое другое подразделение организации, которое удовлетворяет критериям «обособленности», предусмотренным налоговым законодательством.

В соответствии со ст. 11 НК РФ обособленным подразделением организации в целях налогового учета признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Таким образом, в НК РФ дается собственное определение обособленного подразделения, отличное от гражданского законодательства. Рассмотрим это определение более подробно.

Территориальная обособленность

Первым условием для признания обособленного подразделения в целях налогообложения является территориальная обособленность от создавшей его организации. Данное условие является одним из основных отличительных признаков, присущих обособленному подразделению. Оно должно быть расположено на иной, отличной от места нахождения, организации территории.

В налоговом законодательстве не объясняется, что следует понимать под местом нахождения организации, поэтому данное понятие на основании п. 1 ст. 11 НК РФ определяется в соответствии с нормами иных отраслей российского законодательства. Согласно п. 2 ст. 54 ГК РФ местом нахождения юридического лица является место его государственной регистрации, поэтому местом нахождения организации также будет признаваться место ее государственной регистрации независимо от того, где фактически осуществляется деятельность.

В п. 1 ст. 51 ГК РФ указано, что юридическое лицо подлежит государственной регистрации в уполномоченном государственном органе. Согласно ст. 2 Федерального закона от 8.08.01 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» государственная регистрация юридических лиц осуществляется федеральным органом исполнительной власти. В настоящее время уполномоченным федеральным органом исполнительной власти, осуществляющим государственную регистрацию юридических лиц с 1 июля 2002 г., а с 1 января 2004 г. - физических лиц в качестве индивидуальных предпринимателей, а также государственную регистрацию крестьянских (фермерских) хозяйств, является Федеральная налоговая служба (постановление Правительства Российской Федерации от 17.05.02 г. № 319). На основании п. 2 ст. 8 Закона № 129-ФЗ государственная регистрация осуществляется по месту нахождения указанного учредителями в заявлении о государственной регистрации постоянно действующего исполнительного органа, в случае отсутствия такового - по месту нахождения иного органа или лица, имеющих право действовать от имени юридического лица без доверенности. Эта норма означает, что организация может быть также зарегистрирована по домашнему адресу как учредителя, так и, например, генерального директора, поскольку согласно ст. 103 ГК РФ исполнительный орган может быть коллегиальным (правление, дирекция) или единоличным (директор, генеральный директор).

Налоговое законодательство, установив признаки обособленности подразделения, не конкретизирует, что является «иной территорией». Однако, учитывая наличие содержательной правоприменительной практики по вопросу о территориальной обособленности подразделения организации, выработанной судебными органами, можно констатировать следующее. Для целей налогового учета подразделение является территориально обособленным от организации-налогоплательщика лишь в том случае, если оно находится на территории, налоговый учет на которой осуществляет не тот налоговый орган, в котором организация-налогоплательщик уже состоит на учете. Этот вывод подтверждается п. 39 постановления пленума Высшего арбитражного суда Российской Федерации от 28.02.01 г. № 5, постановлением ФАС Северо-Западного округа от 18.09.01 г. № А56-14845/01 и другими решениями федеральных арбитражных судов округов. Налоговые органы также руководствуются указанным подходом, о чем свидетельствует письмо МНС России от 8.08.01 г. № ШС-6-14/613@. Таким образом, территориальная обособленность образуется при создании подразделения на территории, не подведомственной налоговому органу, на учете в котором стоит головная организация. Поэтому при определении наличия обособленных подразделений у организации следует руководствоваться положениями Общероссийского классификатора объектов административно-территориального деления (ОКАТО) 019-95, утвержденного постановлением Госстандарта России от 31.07.95 г. № 413, на основании которого можно установить территорию, подведомственную налоговому органу. Если указанный в нем код административно-территориальной единицы у места регистрации организации и места ее подразделения один, то такое подразделение не признается территориально обособленным от организации. Следовательно, у организации, зарегистрированной и поставленной на учет в одной налоговой инспекции, в случае создания рабочего места на территории, «обслуживаемой» другой налоговой инспекцией, образуется обособленное подразделение.

Пример. Юридический адрес организации: г. Москва, Басманный район, ул. Мясницкая, д. 44. Адрес оборудованного рабочего места: г. Москва, Басманный район, ул. Мясницкая, д. 43. В этом случае у организации не образуется обособленное подразделение, поскольку код административно-территориальной единицы у организации и подразделения один - 45 286 555.

Оборудование стационарных рабочих мест вне места нахождения головной структуры

Вторым условием признания обособленного подразделения организации таковым является наличие по месту его нахождения оборудованных стационарных рабочих мест.

Содержание условия об «оборудовании рабочего места» на законодательном уровне не раскрывается. Учитывая правовую неопределенность в раскрытии юридического содержания этого понятия, а также отсутствие по данному вопросу правоприменительной позиции, сформированной судебной практикой, можно предположить, что под «оборудованным рабочим местом» следует понимать место, снабженное устройствами, приборами, механизмами и т.п., необходимыми для производства каких-либо работ.

По нашему мнению, подразделение организации может быть признано обособленным только при оборудовании рабочих мест непосредственно организацией-работодателем, хотя с формальной точки зрения НК РФ не связывает факт наличия обособленного подразделения с созданием (оборудованием) рабочих мест непосредственно головной организацией. Текущая неопределенность в правоприменении данной нормы требует принимать во внимание наличие риска, связанного с признанием налоговыми органами подразделения организации территориально обособленным и при наличии рабочих мест, которые оборудованы третьими лицами (а не самой организацией). В пользу этого утверждения также указывает следующее обстоятельство. В налоговом законодательстве не содержится специального определения понятия «рабочее место». На основании п. 1 ст. 11 НК РФ данное понятие может быть применено в том значении, в каком оно используется в трудовом законодательстве. В соответствии со ст. 209 Трудового кодекса Российской Федерации (ТК РФ) рабочим местом признается место, в котором работник должен находиться или в которое ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя. Из определения рабочего места следует, что применение данного понятия непосредственно связано с работником, заключившим трудовой договор. В ст. 15 и 16 ТК РФ установлено, что работником и работодателем являются лица, которые на основании заключенного между ними трудового договора вступили в трудовые отношения. Другими словами, работодателем может выступать только та организация, с которой работник заключил трудовой договор. Таким образом, можно предположить, что выполнение работ физическими лицами по заданию организации на основании заключенного договора гражданско-правового характера (например, подряда) с формальной точки зрения не должно приводить к образованию у организации рабочего места, поскольку здесь не возникают трудовые отношения. В то же время нельзя не обратить внимание на существующий риск. В том случае если фактически отношения с работником складываются как трудовые, то налоговый орган и арбитражный суд в случае спора могут переквалифицировать подрядные отношения и признать их фактически трудовыми и на этом основании констатировать возникновение обособленного подразделения организации.

В соответствии с п. 2 ст. 11 НК РФ стационарный характер оборудованных рабочих мест может иметь место, если они созданы на срок более одного месяца. В этом случае «стационарность» понимается не как прочная связь с землей и речь идет не столько об объектах, перемещение которых без несоразмерного ущерба их назначению невозможно (ст. 130 ГК РФ), сколько о продолжительности существования оборудованных рабочих мест вне территории головного отделения.

До сих пор много вопросов возникает по поводу того, следует ли признавать наличие обособленного подразделения при направлении работника в служебную командировку свыше одного месяца. Следует отметить, что в настоящее время судебная практика не выработала единого подхода относительно этого вопроса. Так, некоторые суды указывают, что при направлении работника в командировку в другую местность на срок более одного месяца создается обособленное подразделение организации, что в соответствии с требованиями ст. 83 НК РФ обязывает последнюю встать на соответствующий налоговый учет (постановление ФАС Северо-Западного округа от 4.02.02 г. № А05-9651/01-491/14). Некоторые суды придерживаются противоположного мнения, полагая, что осуществление работ командировочным методом не приводит к образованию обособленного подразделения (постановление ФАС Западно-Сибирского округа от 10.03.04 г. № Ф04/1209-235/А03-2004).

Количество рабочих мест, необходимых для создания обособленного подразделения

В НК РФ не четко установлено, сколько рабочих мест образует обособленное подразделение у организации, поэтому судебная практика неоднозначно истолковывает его нормы. Так, ФАС Московского округа в постановлении от 3.10.01 г. № КА-А40/5441-01 констатировал, что для признания подразделения обособленным в силу п. 2 ст. 11 НК РФ необходимо два и более стационарных рабочих места. Если в обособленном подразделении работает только один человек, то постановки на учет не требуется. Таким образом, позиция ФАС Московского округа сводится к тому, что одно рабочее место не создает обособленного подразделения. В то же время ряд других арбитражных судов придерживаются по данному вопросу противоположной позиции, сводящейся к тому, что использование в п. 2 ст. 11 НК РФ множественного числа термина «стационарные рабочие места» применено в связи с возможностью создания множества обособленных подразделений. Следовательно, обособленное подразделение будет считаться созданным и в том случае, когда организацией создано одно рабочее место (постановления ФАС Северо-Западного округа от 27.05.02 г. № А26-6342/01-02-12/178, ФАС Московского округа от 23.01.03 г. № КА-А41/9052-02, ФАС Восточно-Сибирского округа от 9.01.01 г. № А33-8564/00-С3-Ф02-2926/00-С1). По нашему мнению, поскольку для осуществления деятельности подразделения достаточно создания одного рабочего места, наличие последнего является достаточным обстоятельством для признания подразделения обособленным.

Пример. ООО «Альфа» в другом городе открыло склад для хранения своей продукции. Для круглосуточной охраны склада были приняты на работу два работника, посменно меняющие друг друга. На складе было оборудовано помещение для сотрудников охраны. В этом случае, по нашему мнению, у организации образуется обособленное подразделение.

Важно отметить, что в некоторых случаях налоговое законодательство устанавливает обязанность исчисления и уплаты налогов по месту нахождения обособленного подразделения в зависимости от наличия либо отсутствия отдельного баланса у этого подразделения (в частности, по налогу на имущество организаций, единому социальному налогу, налогу на рекламу).

Отдельный баланс обособленного подразделения

Определения отдельного баланса подразделения в актах налогового законодательства не содержится. В связи с этим на основании п. 1 ст. 11 НК РФ для раскрытия его юридического содержания следует обратиться к нормам других отраслей российского законодательства.

В настоящее время ни в одной из отраслей российского законодательства не дается определение отдельного баланса подразделения, хотя ссылки на него присутствуют в бухгалтерском, гражданском и налоговом законодательстве, где раскрыты лишь последствия выделения структурного подразделения на отдельный баланс. Однако ни определения отдельного баланса, ни требований, предъявляемых к нему законодательством, ни случаев, когда он может или должен составляться, действующим законодательством не предусмотрено.

В ранее действовавшем законодательстве по бухгалтерскому учету содержание этого понятия раскрывалось достаточно четко. Так, согласно п. 4 Положения о бухгалтерском учете и отчетности в Российской Федерации, утвержденного приказом Минфина России от 26.12.94 г. № 170, организация могла выделять на отдельный баланс свои производства и хозяйства (подсобное сельское хозяйство, лесозаготовки, жилищно-коммунальное хозяйство, транспортное хозяйство и иные структурные подразделения), а также филиалы и представительства, входящие в ее состав и не являющиеся юридическими лицами. При этом в п. 3.4 положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/96), утвержденного приказом Минфина России от 8.02.96 г. № 10, указывалось, что под отдельным балансом понимается система показателей, формируемая подразделением организации и отражающая его имущественное и финансовое положение на отчетную дату для нужд управления организацией, в том числе для составления бухгалтерской отчетности.

В новой редакции положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина России от 6.07.99 г. № 43н, аналогичное нормативно закрепленное определение отдельного баланса отсутствует. При этом необходимо отметить, что положениями как ранее действующего, так и текущего законодательства не предусмотрено ни юридического порядка формирования отдельного баланса, ни нормативно закрепленного способа его объективации, ни обязанности организации по представлению отдельного баланса в налоговые органы. Позиция Минфина России относительно формирования отдельного баланса у подразделения организации содержится в его письме от 29.03.04 г. № 04-05-06/27, где он разъяснил, что под отдельным балансом следует понимать перечень показателей, установленных организацией для своих подразделений, выделенных на отдельный баланс. При этом отмечается, что отдельный баланс подразделения должен отражать его имущественное и финансовое положение на отчетную дату для нужд управления организацией.

Таким образом, по нашему мнению, отдельным балансом обособленного подразделения можно считать способ группировки учетных данных (систему данных) в целях бухгалтерского учета, характеризующих финансовое положение обособленного подразделения по состоянию на отчетную дату, который имеет внутриорганизационное значение и данные которого включаются в отчетность организации в целом.

Важно отметить, что Управление МНС России по г. Москве в письме от 1.06.2000 г. № 03-12/21344 связывает наличие у подразделения отдельного баланса с отражением об этом информации в учредительных документах и положениях о подразделении, тем самым подтверждая необходимость формального закрепления факта выделения баланса подразделения. Аналогичной точки зрения придерживается и Минфин России (письмо от 17.08.01 г. № 04-02-03/138). По нашему мнению, позиция министерств не основана на нормах действующего законодательства, поскольку нормы законодательства не предъявляют требований о включении в учредительные документы организации либо в положения о филиале или представительстве информации о наличии либо отсутствии у соответствующего структурного подразделения отдельного баланса.

Пример. ООО «Альфа» зарегистрировано в г. Кирове. В г. Самаре у организации образовано обособленное подразделение, которое поставлено на учет в местный налоговый орган. В подразделении создан собственный отдел бухгалтерского учета, при этом отчетная информация подразделения передается в головное отделение через Интернет. Начисление и выплата заработной платы работникам подразделения осуществляются по месту нахождения обособленного подразделения. В положении об учетной политике организации на соответствующий год содержится план счетов обособленного подразделения. Учитывая изложенные обстоятельства, в этом случае можно говорить о том, что подразделение выделено на отдельный баланс.

Итак, определив отличительные признаки, позволяющие установить факт создания обособленного подразделения у организации, рассмотрим особенности налогообложения этих организаций. После создания обособленного подразделения в трактовке НК РФ и осуществления необходимых действий по его учету главной задачей становится исполнение обязанностей по уплате налогов и сборов во исполнение п. 2 ст. 19 НК РФ.

Налоги, уплачиваемые обособленными подразделениями

Налог на добавленную стоимость. Обособленные подразделения, не выделенные на отдельный баланс, не обладают правом оформлять счета-фактуры и вести их обособленный учет. Их обязанности по определению налоговой базы по НДС заключаются в своевременной и полной передаче полученных от поставщиков счетов-фактур в головной офис организации.

В письме МНС России от 21.05.01 г. № ВГ-6-03/404 говорится о том, что если организация реализует товары (выполняет работы, оказывает услуги) через обособленные структурные подразделения, то счета-фактуры оформляются в следующем порядке:

- счета-фактуры на отгруженные товары (выполненные работы, оказанные услуги) выставляются покупателям обособленными структурными подразделениями;

- нумерация счетов-фактур производится в порядке возрастания номеров в целом по организации. Возможно как резервирование номеров по мере их выборки, так и присвоение составных номеров с индексом обособленного подразделения;

Исчисление НДС в соответствии с п. 1 ст. 173 НК РФ производится головной организацией. Сумма налога, подлежащая уплате в бюджет организацией в целом, полностью перечисляется головным офисом по месту своего учета в налоговых органах.

Налог на доходы физических лиц. Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, перечисляется как по месту своего нахождения, так и по месту нахождения каждого обособленного подразделения. Сумма налога на доходы физических лиц (НДФЛ), подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы дохода, подлежащего налогообложению, начисляемого и выплачиваемого работникам этих обособленных подразделений (п. 7 ст. 226 НК РФ).

Таким образом, при установлении налоговыми органами обязанности обособленного подразделения по перечислению сумм НДФЛ по месту своего нахождения единственным условием является факт выплаты дохода работнику обособленного подразделения организации.

Следует отметить, что понятие «работник обособленного подразделения», необходимое для определения суммы НДФЛ, подлежащей уплате в бюджет по месту нахождения обособленного подразделения, на законодательном уровне не раскрывается. При признании физического лица, заключившего трудовой договор с организацией, в качестве работника обособленного подразделения организации налоговые органы могут обратить внимание на то, что в соответствии со ст. 57 Трудового кодекса Российской Федерации от 30.12.01 г. № 197-ФЗ указание места работы работника (с указанием структурного подразделения) является существенным условием трудового договора. Данный вывод косвенно подтверждается позицией Управления МНС России по г. Москве в письме от 20.10.03 г. № 28-11/58237.

Следовательно, если в трудовом договоре, по которому работодателем выступает головная организация, в качестве места работы указано место нахождения обособленного подразделения, то налоговые органы могут признать физических лиц в качестве работников этого подразделения.

Если в договоре в качестве места работы указано место нахождения головной организации, но работники фактически осуществляют трудовую деятельность по месту нахождения обособленного подразделения, то в случае установления факта осуществления трудовой деятельности работниками по месту нахождения обособленного подразделения последние также могут быть признаны налоговыми органами в качестве работников обособленного подразделения.

При определении порядка представления отчетности (сведения о доходах физических лиц по форме № 2-НДФЛ) необходимо учесть следующее. В п. 2 ст. 230 НК РФ определено, что налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц этого налогового периода и суммах начисленных и удержанных за этот период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Сотрудники налоговых органов в ряде своих разъяснений придерживаются позиции, согласно которой головная организация обязана представить сведения по форме № 2-НДФЛ о доходах работников как головной организации, так и обособленных подразделений по месту своей постановки на налоговый учет.

Однако указанная позиция сотрудников налоговых органов напрямую не следует из норм главы 23 НК РФ. В данном случае необходимо учитывать положения ст. 83 НК РФ, согласно которой организация, в состав которой входят обособленные подразделения, обязана встать на учет в качестве налогоплательщика в налоговом органе как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Следовательно, место нахождения обособленного подразделения также является местом учета налогоплательщика. Данную позицию подтвердил ФАС Северо-Западного округа в постановлении от 18.06.03 г. № А56-39236/02, в котором суд прямо указал, что место нахождения обособленного подразделения также является местом учета налогоплательщика. Кроме того, необходимость подачи сведений о доходах работников не головной организацией, а обособленным подразделением косвенно была подтверждена ФАС Северо-Кавказского округа в постановлении от 12.05.03 г. № Ф08-1269/03-553А. ФАС Восточно-Сибирского округа в постановлении от 28.04.03 г. № А74-3564/02-К2-Ф02-1095/03-С1 также не нашел противоречащим налоговому законодательству подачу сведений о доходах работников по месту нахождения обособленного подразделения.

Таким образом, по нашему мнению, сведения о доходах, выплачиваемых работникам обособленного подразделения должны подаваться в налоговый орган по месту нахождения этого обособленного подразделения, поскольку именно в этом налоговом органе организация должна состоять на учете в связи с наличием обособленного подразделения. Кроме того, поскольку налог уплачивается по месту нахождения обособленного подразделения, местный налоговый орган для осуществления налогового контроля должен иметь соответствующую информацию о налоговой базе, с которой был уплачен этот налог, т.е. сведения о доходах работников обособленного подразделения.

Единый социальный налог. Обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, уплачивают ЕСН и представляют авансовые расчеты и налоговые декларации по месту своего нахождения. Если в состав организации входят обособленные подразделения, не имеющие отдельного баланса, расчетного счета и не начисляющие выплаты и иные вознаграждения в пользу физических лиц, то уплата ЕСН и представление авансовых расчетов и налоговых деклараций осуществляются по месту нахождения головной организации.

Порядок перечисления обособленными подразделениями страховых взносов по обязательному пенсионному страхованию установлен Федеральным законом от 15.12.01 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Согласно п. 2 ст. 10 данного Закона объектом обложения страховыми взносами и базой для начисления страховых взносов являются объект налогообложения и налоговая база по ЕСН, установленные главой 24 «Единый социальный налог» НК РФ. В соответствии с п. 8 ст. 24 Закона № 167-ФЗ страховые взносы на обязательное пенсионное страхование работников обособленных подразделений уплачиваются головным офисом как по месту своего нахождения, так и по месту нахождения всех обособленных подразделений организации. Однако с учетом требований п. 8 ст. 243 НК РФ данное требование применимо в части обособленных подразделений, не выделенных на отдельный баланс. Выделенные же на отдельный баланс филиалы и представительства могут в соответствии со ст. 243 НК РФ также начислять и уплачивать страховые взносы в ПФР по месту нахождения как головной организации, так и ее обособленных подразделений.

Разъяснения порядка уплаты страховых взносов в бюджет ПФР даны также в совместном письме МНС России от 14.06.02 г. № БГ-6-05/835 и ПФР от 11.06.02 г. № МЗ-16-25/5221 «Об уплате страховых взносов организациями, в состав которых входят обособленные подразделения».

Следует учитывать, что согласно п. 2 ст. 241 НК РФ расчет условия на право применения регрессивных ставок налога производится по организации в целом независимо от исполнения обособленными подразделениями обязанности организации по уплате авансовых платежей по налогу и страховых взносов.

Налог на имущество организаций. Согласно ст. 384 НК РФ организации, в состав которых входят обособленные подразделения, выделенные на отдельный баланс, уплачивают налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, признаваемого объектом налогообложения в соответствии со ст. 374 НК РФ, находящегося на отдельном балансе каждого из них, в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти обособленные подразделения, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период по нормам ст. 376 НК РФ в отношении каждого обособленного подразделения. За обособленные подразделения, не выделенные на отдельный баланс, начисление налога и расчеты по нему с налоговыми органами по месту нахождения таких обособленных подразделений осуществляет головной офис организации.

налог на прибыль организаций. Особенности налогообложения прибыли организаций, имеющих обособленные подразделения, регламентированы ст. 288 НК РФ. В соответствии с п. 1 этой статьи данные организации исчисление и уплату в федеральный бюджет сумм авансовых платежей, а также сумм налога, исчисленных по итогам налогового периода, осуществляют по месту своего нахождения без распределения указанных сумм по обособленным подразделениям.

Уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, согласно п. 2 ст. 288 НК РФ производится налогоплательщиками - российскими организациями по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения, определяемой как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества этого обособленного подразделения соответственно в среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости амортизируемого имущества, исчисленной в соответствии с п. 1 ст. 257 НК РФ, в целом по налогоплательщику. Указанные в этом пункте удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества исчисляются исходя из фактических показателей среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств указанных организаций и их обособленных подразделений на конец отчетного периода.

Налогоплательщики самостоятельно выбирают, какой из показателей применять - среднесписочную численность работников или сумму расходов на оплату труда. Выбранный налогоплательщиком показатель должен быть неизменным в течение налогового периода.

Суммы авансовых платежей, а также суммы налога, подлежащие зачислению в доходную часть бюджетов субъектов Российской Федерации и бюджетов муниципальных образований, определяются по ставкам налога, действующим на территориях, где расположены организация и ее обособленные подразделения. Исчисление сумм авансовых платежей по налогу, а также сумм налога, подлежащих внесению в бюджеты субъектов Российской Федерации и бюджеты муниципальных образований по месту нахождения обособленных подразделений, осуществляется налогоплательщиком самостоятельно (п. 3 ст. 288 НК РФ). Сведения о суммах авансовых платежей по налогу, а также суммах налога, исчисленных по итогам налогового периода, налогоплательщик сообщает своим обособленным подразделениям, а также налоговым органам по месту их нахождения не позднее срока, установленного этой статьей для подачи налоговых деклараций за соответствующий отчетный или налоговый период. Налогоплательщик уплачивает суммы авансовых платежей и суммы налога, исчисленные по итогам налогового периода, в бюджеты субъектов Российской Федерации и местные бюджеты по месту нахождения обособленных подразделений не позднее срока, установленного ст. 289 НК РФ для подачи налоговых деклараций за соответствующий отчетный или налоговый период.

Федеральным законом от 6.06.05 г. № 58-ФЗ были внесены дополнения в ст. 288 НК РФ. После вступления в силу новой редакции ст. 288 НК РФ (с 1 января 2006 г.) налогоплательщик, имеющий несколько обособленных подразделений на территории одного субъекта Российской Федерации, может не производить распределение прибыли по каждому из этих подразделений. Сумма налога, подлежащая уплате в бюджет этого субъекта Российской Федерации, в таком случае определяется исходя из доли прибыли, исчисленной из совокупности показателей обособленных подразделений, находящихся на территории субъекта Российской Федерации. При этом налогоплательщик самостоятельно выбирает то обособленное подразделение, через которое осуществляется уплата налога в бюджет этого субъекта Российской Федерации, уведомив о принятом решении налоговые органы, в которых его обособленные подразделения стоят на налоговом учете.

структурное, расположено вне места, отличия от филиала

Обособленное подразделение – это часть крупной организации, главной задачей которой является представление законных интересов компании на располагаемой территории. Находится в отдалении от главного офиса компании (к примеру, в другом городе).

Подотчётность и подчинение в полном объёме осуществляется руководством центрального представительства организации, без исключений. Работа без контроля со стороны головного офиса не допускается, поскольку ответственность за действия (или бездействия) несёт центральное представительство организации.

Особенностей много, но не все из них обязательно будут присутствовать по факту. Основные черты:

- Удалённость от главного офиса компании – первая и главная отличительная черта. Под понятие удалённости принимается расположение на расстоянии более километра от головного офиса. Чаще всего, такие представительства располагаются в других городах либо районах области.

- Наличие официальных рабочих мест – для того чтобы обособленное подразделение считалось созданным (открытым), необходимо наличие официальных рабочих мест. Под рабочим местом понимается помещение (место), в котором для осуществления производственных функций работнику необходимо находится. Заключают трудовой договор с работником.

- Постановка на регистрационный учёт в ФНС, во всех регионах, в которых располагаются обособленные подразделения.

- Постановка на регистрационный учёт в ПФР РФ, во всех регионах.

- Отсутствие необходимости внесения данных о созданном (или планирующемся) региональном подразделении в учредительные документы компании (устав, внутренние нормативно-правовые акты, приказы).

Содержание статьи

С какого момента считается созданным

Вопрос исчисления срока создания является спорным. С одной стороны – точно определить дату невозможно, поскольку законодательно отсутствует необходимость о внесении дополнений в учредительные документы. С другой стороны, аренда/покупка офисного помещения, в котором будет осуществляться основная деятельность, также не является основанием для того, чтобы считать его созданным.

Вопрос исчисления срока создания является спорным. С одной стороны – точно определить дату невозможно, поскольку законодательно отсутствует необходимость о внесении дополнений в учредительные документы. С другой стороны, аренда/покупка офисного помещения, в котором будет осуществляться основная деятельность, также не является основанием для того, чтобы считать его созданным.

Согласно ТК РФ, для признания факта создания компании необходимо обязательное наличие образованных на нём рабочих мест. Договор на работу, заключённый между работодателем и сотрудником, должен быть продолжительностью более одного календарного месяца. В ином случае – создание не засчитывается, а человек, с которым заключается договор, считается не работником организации, а исполнителем услуг.

При соблюдении всех условий датой создания является число, с которого первый сотрудник был принят официально в штат на срок работы более одного календарного месяца.

Разновидности и формы

Обособленные подразделения разделяют на две категории — самостоятельные и несамостоятельные. У первых – больше правомочий, у вторых — меньше, но непонятно, по каким критериям они разделяются.

Правомочие – право на совершение или не совершение действия, которое в конечном итоге должно принести пользу.

Самостоятельное – вид представительства, в штате структуры управления которого состоит директор. «Самостоятельность» заключается в том, что ряд решений на региональном уровне принимает директор без получения дополнительных разрешений из головного офиса (единолично).

Несамостоятельное (либо менее самостоятельное) — представительство, в штате регионального руководства которого не предусмотрена должность директора. Оно решает вопросы, возникающие в ходе хозяйственной деятельности на территории субъекта путём непосредственного сообщения о них в главный офис. В ответ на это представительно получает конкретный план действий, который необходимо выполнить для выхода из ситуации.

Отличия от филиала

Под филиалом подразумевается структура, территориально удалённая от центрального офиса, имеет ряд строгих требований при создании. По функциональности – занимается осуществлением той же деятельности, что и главный офис, за единственным различием в другом местонахождении.

Под филиалом подразумевается структура, территориально удалённая от центрального офиса, имеет ряд строгих требований при создании. По функциональности – занимается осуществлением той же деятельности, что и главный офис, за единственным различием в другом местонахождении.

В отличие от регионального офиса, процесс создания филиала на много строже, к созданию предъявляется больше требований.

- Процесс организации филиала в обязательном порядке фиксируется в уставных документах, внутренних актах организации.

- Чтобы создать филиал ООО, необходимо обязательное согласие более половины акционеров. По решению нанятого лица в роли директора филиал не создается.

- В случае организации филиала назначение руководителя на месте регионального базирования обязательно. Работа филиала без руководителя осуществляться не может, так как заведует процессом управления филиалом он лично через полученную доверенности от руководства организации.

Вопрос рабочих мест

В работе подразделения занято много людей, соответственно данную организацию рассматривают как дополнительные рабочие места в той области, в которой она регистрируется и располагается фактически. Перечень основных должностей:

- Кадровый отдел – начальник, сотрудник – в каждом подразделении возникает необходимость тестирования и принятия дополнительного персонала на работу, для это необходим кадровый отдел.

- Бухгалтерский отдел – главный бухгалтер, бухгалтер – отдел организовывать не обязательно, поскольку в некоторых случаях вся финансовая деятельность проходит через головной офис, вследствие чего наличие бухгалтерии на месте не имеет смысла.

- Клиентский отдел – менеджеры – является основным, в задачу входит обслуживание клиентов организации, предоставление услуг. Является самым многочисленным.

- Юридический отдел – юрист, адвокат – часто встречается, поскольку, согласно ГПК РФ, истец имеет право на подачу иска по месту своего проживания, а не юридического адреса организации. Если поступит иск в суд, рассматривается он по месту нахождения истца (в том регионе, где находится обособленный офис организации). Для защиты прав необходимо наличие штатного юридического отдела на местах.

В каких случаях открывается

Вопрос открытия встаёт в случае необходимости представлять интересы не по месту нахождения главного офиса, а удалённо.

Не менее часто встречается необходимость в оказания услуг клиентам в другом регионе, что в случае наличия лишь центрального офиса не представляется возможным. Так же, открытие представительства происходит в том случае, когда образование филиала нецелесообразно с точки зрения руководства организации.

Пример: ООО «РемТорг» занимается ремонтом холодильников и приборов, работающих на жидком охладителе. Центральный офис находится по адресу: Российская Федерация, город Москва, Волгоградский проспект, дом 1, офис 111. Адрес является юридическим. У компании возникает необходимость в ремонте холодильника в городе Волгограде.

Из Москвы по средствам интернета был найден подходящий мастер, с ним заключается договор подряда на оказание ремонтных услуг. После оказания организации понравилась работа мастера, они продлили с ним договор на полгода. На протяжении срока более помощь сотрудника не понадобилась, поэтому, когда подошёл срок истечения договора, он продления не получил.

По окончанию календарного года в организацию прибыли представители налоговой инспекции и наложили штраф на компанию за открытие без регистрации в соответствующих органах.

Права ли в данной ситуации налоговая инспекция? Однозначно да!

Согласно ТК РФ, главным критерием создания обособленного представительства является наличие рабочих мест по удалению от головного офиса. Рабочее место создается на срок более календарного месяца. В рассматриваемом случае договор заключён на срок в полгода, вследствие чего налоговая инспекция обнаружила в действиях организации нарушение НК РФ и наложила правомерное наказание.

На видео есть ответ на вопрос, когда обособленное подразделение не возникает.

Меры ответственности

Говоря об ответственности и правовом статусе, обособленное подразделение не на одном месте с главной организацией. Это, в первую очередь, «вспомогательное» отделение, на которое накладываются обязанности по представлению интересов организации, но никак не создание собственных интересов и их продвижение.

Дублировать деятельность представительства имеет право исключительно филиал.

В случае возникновения спорных ситуаций, вся корреспонденция и иные правоприменительные акты должны быть донесены исключительно до «высшего» руководства организации. Уведомление происходит путём отправки письма не по фактическому адресу, а по юридическому, указанному в документах представительства.

Обособленное подразделение не несёт ответственности, в том числе имущественной, за исключением случаев, когда имущество, находящееся в нём, принадлежит ООО. Вследствие банкротства может быть конфисковано и в дальнейшем распродано.

Все действия происходят исключительно по доверенности либо по прямым указаниям из главного офиса, поскольку должность руководителя (директора) за ненадобностью бывает даже не создана.

Налоги и отчётность

После создания рано или поздно возникает вопрос уплаты налогов. Зачастую, руководство компании не может определить, от чьего имени уплачиваются налоговые сборы — от лица головного офиса, с его юридического адреса либо от представительства, с места фактического адреса.

Допускается работа обособленных подразделений без принятия на работу в штат бухгалтеров и ведения бухгалтерской документации. В этом случае, все финансовые и иные операции в обязательном порядке проводятся через главный офис, который по окончанию налогового периода обязан уплатить налог со своих операций и с тех, которые были проведены через него из регионального офиса.

Если в задачи входит большой объём расчётов и платежей, то в штат принимается бухгалтер, который ведёт необходимую документацию. По окончанию налогового периода бухгалтер подает декларацию в налоговый орган того региона, в котором представительство базируется.

Вне зависимости от того, уплачивает налоги головной офис либо же обособленное подразделение, в обязательном порядке осуществляется постановка на налоговой учёт в том регионе, в котором оно располагается фактически.

Порядок регистрации обособленного подразделения представлен на видео.

Если у московской фирмы есть обособленные подразделения…

В каком порядке исчисляют и уплачивают налоги организации, имеющие в своем составе обособленные подразделения? Меняется ли данный порядок в зависимости от того, расположены организация и ее обособленные подразделения на территории одного или нескольких муниципальных образований Москвы? Следует ли представлять налоговые декларации по обособленным подразделениям? Об этом мы расскажем в статье.

К.В. Гвоздкова , налоговый консультант

Московский Налоговый Курьер № 22 за 2004 г.

Согласно статье 19 Налогового кодекса в определенных случаях обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов по месту своего нахождения. Что это за случаи — рассмотрим ниже. А пока обратимся к статье 11 НК РФ, в которой определено, что следует понимать под обособленным подразделением.

Итак, обособленным подразделенным организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Местом нахождения обособленного подразделения является место осуществления этой организацией деятельности через свое обособленное подразделение. Значит, территориально обособленным подразделение считается, если его адрес отличен от адреса организации. Подразделение признается обособленным независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и независимо от полномочий, которыми оно наделено.

Далее, рабочее место считается стационарным, если оно создается на срок более одного месяца. Согласно статье 209 Трудового кодекса РФ рабочим признается место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя. Работником является лицо, выполняющее свои трудовые обязанности на основании трудового договора.

Таким образом, само по себе оборудование стационарного рабочего места вне места нахождения организации не влечет образования обособленного подразделения, если деятельность по месту его расположения не осуществляется. Однако с момента заключения трудового договора с соответствующим работником обособленное подразделение считается созданным. Следовательно, с этого же момента организация должна встать на учет в налоговом органе по месту расположения данного обособленного подразделения.

Постановка на учет

Обязанность организации, в состав которой входят обособленные подразделения, расположенные на территории РФ, встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения предусмотрена в статье 83 НК РФ.Кроме того, на основании пункта 2 статьи 23 Кодекса организации обязаны письменно информировать налоговый орган по месту своего нахождения обо всех обособленных подразделениях, созданных на территории РФ, в течение одного месяца со дня их создания.

Заметим, что, если обособленные подразделения образуются на территории, подконтрольной одному налоговому органу, а на учете состоит только одно из них, организация не несет ответственности за неподачу заявления о повторной постановке на налоговый учет в том же налоговом органе иного обособленного подразделения. На это указано в пункте 39 постановления Высшего Арбитражного Суда РФ от 28.02.2001 № 5 «О некоторых вопросах применения части первой Налогового кодекса Российской Федерации». Поясним: если организация имеет в Москве два обособленных подразделения, расположенных на территории одного муниципального образования, подконтрольной одному налоговому органу, постановке на учет в этом налоговом органе подлежит только одно обособленное подразделение. Однако при этом необходимо учитывать следующее. Даже если одно из обособленных подразделений уже поставлено на учет в налоговом органе, организация обязана признать существование иных обособленных подразделений на территории, подконтрольной тому же налоговому органу, если они соответствуют определению, приведенному в статье 11 НК РФ. Кроме того, организация обязана сообщить об их создании в налоговый орган по месту своего нахождения (п. 2 ст. 23 НК РФ).

Порядок исчисления и уплаты налогов

Что понимается под обособленным подразделением организации и нужно ли его ставить на налоговый учет — данные вопросы остались позади. Теперь необходимо разобраться, в каких случаях обособленные подразделения столичных организаций должны исчислять и уплачивать налоги самостоятельно, а в каких данная обязанность возложена на головную организацию. И поскольку порядок исчисления и уплаты зависит от вида налога, о каждом из них поговорим отдельно.Налог на добавленную стоимость

Федеральным законом от 29.05.2002 № 57-ФЗ исключена статья 175 НК РФ «Особенности исчисления и уплаты налога по месту нахождения обособленных подразделений». Поэтому сумма НДС, подлежащая уплате в бюджет, уплачивается организацией по месту учета в налоговых органах без распределения по обособленным подразделениям. То есть обособленные подразделения организации по месту своего нахождения НДС не платят и налоговые декларации не представляют.Казалось бы, вопрос с НДС решен и можно переходить дальше. Но нет. Для исчисления данного налога необходимо определить, в каком порядке должны оформлять счета-фактуры, книги покупок и книги продаж организации, в состав которых входят обособленные подразделения.

В письме МНС России от 21.05.2001 № ВГ-6-03/404 указано следующее:

— обособленные подразделения выставляют покупателям счета-фактуры на отгруженные товары (выполненные работы, оказанные услуги) от имени организации;

— нумеровать счета-фактуры нужно в порядке возрастания в целом по организации. Однако налогоплательщики нередко спрашивают, как обеспечить сквозную нумерацию. Во-первых, можно резервировать номера по мере их выборки. Во-вторых, присваивать счетам-фактурам составные номера с индексом обособленного подразделения;

— журналы учета полученных и выставленных счетов-фактур, книги покупок и книги продаж структурные подразделения ведут в виде отдельных разделов единых журналов учета, единых книг покупок и продаж организации. По окончании налогового периода указанные разделы книг покупок и продаж представляются в головную организацию для оформления единых книг покупок и продаж и составления декларации по НДС.

Подобная позиция изложена в письме Минфина России от 09.08.2004 № 03-04-11/127. Кроме того, в документе отмечено: поскольку счета-фактуры подписываются руководителем и главным бухгалтером либо иными лицами, уполномоченными на то распорядительным документом или доверенностью, указывать должности этих уполномоченных лиц в счете-фактуре не следует. После подписи достаточно указать фамилию и инициалы лица, подписавшего соответствующий счет-фактуру.

Имейте в виду: порядок оформления счетов-фактур, книг покупок и продаж следует отразить в учетной политике организации для целей налогообложения.

Акцизы

Согласно пункту 4 статьи 204 НК РФ акциз на алкогольную продукцию уплачивается по месту ее реализации (передачи) с акцизных складов, за исключением реализации (передачи) на акцизные склады других организаций[1] . Акцизы на остальные подакцизные товары (за исключением нефтепродуктов) уплачиваются по месту их производства.Иная ситуация складывается в отношении операций с нефтепродуктами. Так, акциз следует уплатить по месту нахождения организации, а также по месту нахождения каждого обособленного подразделения исходя из доли акциза, на него приходящейся. Указанная доля определяется как величина удельного веса объема нефтепродуктов (в натуральном выражении), реализованных обособленным подразделением, в общем объеме нефтепродуктов, реализованных в целом по организации. При этом организация самостоятельно исчисляет суммы акциза, подлежащие уплате по месту нахождения обособленных подразделений.

Обратите внимание: если организация и ее обособленное подразделение, осуществляющее указанные операции, расположены на территории одного субъекта РФ, сумму акциза можно исчислять и уплачивать централизованно по месту нахождения организации.

налог на прибыль организаций

Организации, имеющие обособленные подразделения, исчисляют и уплачивают в федеральный бюджет суммы авансовых платежей, а также суммы налога на прибыль, исчисленного по итогам налогового периода, по месту своего нахождения без распределения указанных сумм по обособленным подразделениям. Об этом сказано в пункте 1 статьи 288 НК РФ.Авансовые платежи, а также суммы налога, которые зачисляются в доходную часть бюджетов субъектов РФ и бюджетов муниципальных образований, организации уплачивают по месту их нахождения, а также по месту нахождения каждого обособленного подразделения исходя из доли прибыли, приходящейся на эти обособленные подразделения. Доля прибыли определяется как средняя арифметическая величина удельного веса среднесписочной численности работников (расходов на оплату труда) и удельного веса остаточной стоимости амортизируемого имущества обособленного подразделения соответственно в среднесписочной численности работников (расходах на оплату труда) и остаточной стоимости амортизируемого имущества в целом по организации.

Удельный вес среднесписочной численности работников и удельный вес остаточной стоимости амортизируемого имущества определяются исходя из фактических показателей среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости основных средств организаций и их обособленных подразделений на конец отчетного периода. Какой из показателей применять — среднесписочную численность работников или сумму расходов на оплату труда, налогоплательщики определяют самостоятельно. Данный порядок установлен в пункте 2 статьи 288 НК РФ. Обратите внимание: выбранный показатель нельзя изменить в течение налогового периода.

Допустим, удельный вес решено рассчитывать исходя из среднесписочной численности работников. В этом случае необходимо определить, за какой период данный показатель учитывается в расчете, поскольку на основании приведенных положений нельзя сделать однозначный вывод.

По мнению некоторых специалистов, период, исходя из которого рассчитывается среднесписочная численность работников, зависит от порядка исчисления и уплаты налога на прибыль (авансовых платежей по налогу). Например, для организации, уплачивающей только ежеквартальные авансовые платежи, таким периодом является первый квартал, полугодие, девять месяцев или год; для организации, уплачивающей ежемесячные авансовые платежи исходя из фактически полученной прибыли, — месяц, два месяца, три и т. д.

Однако, по мнению налоговых органов, вне зависимости от ситуации применяется показатель среднесписочной численности работников за последний месяц отчетного (налогового) периода.

Налогоплательщик самостоятельно исчисляет суммы налога на прибыль (авансовых платежей по нему), подлежащие внесению в бюджеты субъектов РФ и бюджеты муниципальных образований по месту нахождения обособленных подразделений. При этом применяются ставки налога, действующие на территориях, где расположены организация и ее подразделения.

Об исчисленных суммах налога организация должна сообщить своим обособленным подразделениям, а также налоговым органам по месту нахождения этих подразделений не позднее срока, установленного для подачи налоговых деклараций.

Согласно статье 289 НК РФ по истечении отчетного (налогового) периода организации представляют налоговые декларации по налогу на прибыль в налоговые органы по месту нахождения каждого обособленного подразделения. Причем вне зависимости от того, ведется конкретным обособленным подразделением предпринимательская деятельность или нет, содержится оно за счет собственной прибыли или прибыли головной организации.

Кроме того, по окончании каждого отчетного и налогового периода в налоговый орган по месту своего нахождения организация должна представить налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

Имейте в виду: находятся ли организация и ее обособленные подразделения на территории одного или нескольких муниципальных образований, значения не имеет.

Таким образом, если столичная организация имеет обособленные подразделения на территории Москвы, налог на прибыль, подлежащий зачислению в городской бюджет, уплачивается в налоговый орган по месту нахождения каждого такого подразделения. Даже если все подразделения организации расположены на территории одного муниципального образования. Аналогичное мнение высказано в письме УМНС России по г. Москве от 12.07.2004 № 26-12/45692 («Московский налоговый курьер», 2004, № 20, с. 33. — Примеч. ред. ).

Нередко налогоплательщики задают вопрос, в каком порядке платить налог на прибыль с доходов, поступающих от сдачи в аренду обособленного недвижимого имущества. Все зависит от того, создано по месту нахождения данного имущества обособленное подразделение или нет. То есть организация должна платить налог на доходы от сдачи в аренду обособленного недвижимого имущества по месту своего нахождения, если на данном объекте она не оборудовала стационарные рабочие места [2] . Если же создано хотя бы одно стационарное рабочее место, данный объект признается обособленным подразделением. Следовательно, налог на прибыль нужно уплачивать по месту его нахождения в порядке, описанном выше.

Налог на доходы физических лиц

На основании пункта 7 статьи 226 НК РФ организации, имеющие обособленные подразделения и выступающие в роли налоговых агентов, исчисляют и удерживают суммы налога на доходы физических лиц как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.Сумма налога на доходы физических лиц, подлежащая уплате в бюджет по месту нахождения обособленного подразделения, определяется исходя из суммы налогооблагаемого дохода, начисляемого и выплачиваемого работникам этих обособленных подразделений.

Таким образом, обязанность по исчислению и удержанию налога с доходов работников обособленных подразделений возложена на головную организацию. Однако головная организация может делегировать исполнение указанных обязанностей обособленному подразделению, о чем сказано в письме УМНС России по г. Москве от 22.12.2003 № 27-08/70659.