Резидент нерезидент что это такое

Нерезидент — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 13 марта 2013; проверки требуют 2 правки. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 13 марта 2013; проверки требуют 2 правки.Нерезиденты (англ. non-resident) — юридические, физические лица, действующие в одном государстве, но постоянно зарегистрированные и проживающие в другом.

Также это могут быть организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, или находящиеся в стране иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства.

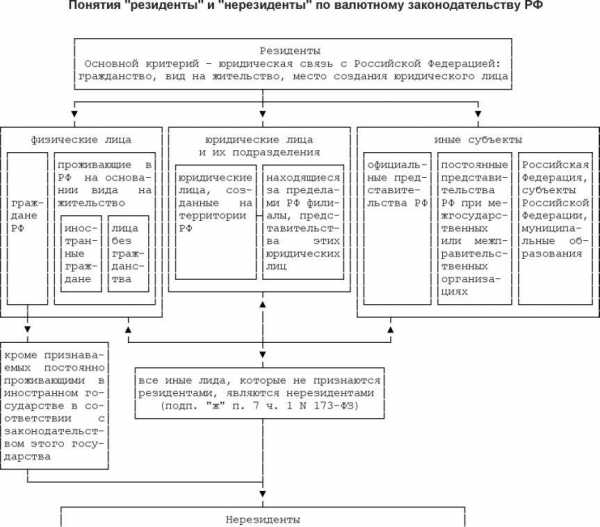

В Российском законодательстве понятия резидент и нерезидент Российской Федерации толкуются в двух нормативно-правовых актах. Это Федеральный закон о валютном регулировании и валютном контроле N 173-ФЗ от 10.12.2003 года и часть вторая Налогового Кодекса Российской Федерации.

В сфере валютного регулирования, в соответствии с Федеральным законом N 173-ФЗ, резидентами РФ являются: физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, постоянно проживающих в иностранном государстве не менее одного года, в том числе имеющих выданный уполномоченным государственным органом соответствующего иностранного государства вид на жительство, либо временно пребывающих в иностранном государстве не менее одного года на основании рабочей визы или учебной визы со сроком действия не менее одного года или на основании совокупности таких виз с общим сроком действия не менее одного года; постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства; юридические лица, созданные в соответствии с законодательством Российской Федерации.

К нерезидентам согласно данному закону, относятся все остальные физические лица, не являющиеся резидентами. То есть, не обладающие признаками резидента, указанными выше.

Для целей налогообложения понятие резидент РФ раскрывается в ст. 207 Налогового Кодекса РФ. Так, налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации. В Российской Федерации нерезиденты платят НДФЛ 30%.

Резидент и нерезидент - это... Что такое Резидент и нерезидент?

Определение статуса резидент и нерезидент РФ

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства

Резидент — это юридическое или физ. лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство.

Нерезидент — это юридическое, физлицо, действующее в одном государстве, но постоянно зарегистрированное и проживающее в другом.

Также это могут быть организации и организации, не являющиеся юр. лицами, созданные в соответствии с законодательством иностранных государств, или находящиеся в стране иностранные дипломатические и иные официальные представительства, а также международные организации, их филиалы и представительства.

Как правило, термин используется применительно к правам и обязанностям лиц в финансовых и налоговых правоотношениях.

В отдельных государствах резидентами называют только иностранных граждан и иностранные организации, имеющие всю полноту прав и обязанностей внутри страны их пребывания.

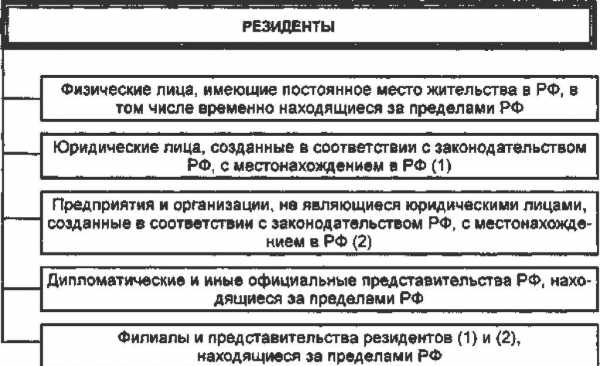

К резидентам России относятся:

Физические лица, являющиеся гражданами России, за исключением граждан России, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

постоянно проживающие в России на основании вида на жительство, предусмотренного законодательством России, иностранные граждане и лица без гражданства;

Юридические лица, созданные в соответствии с законодательством России;

находящиеся за пределами территории России филиалы, представительства и иные подразделения юр. лиц, созданных в соответствии с законодательством России;

дипломатические представительства, консульские учреждения России и иные официальные представительства России, находящиеся за пределами территории России, а также постоянные представительства России при межгосударственных или межправительственных организациях;

сама Российская Федерация, субъекты России, российские муниципальные образования.

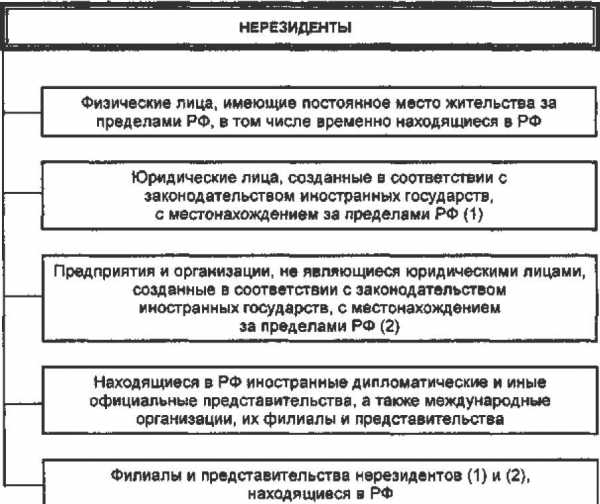

К числу нерезидентов относятся:

Физические лица, постоянно проживающие за пределами Российской Федерации, в т.ч. временно находящиеся на ее территории;

Юридические лица, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации;

Предприятия и организации, не являющиеся юрлицами, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами Российской Федерации;

дипломатические и иные представительства, находящиеся в Российской Федерации;

филиалы и представительства нерезидентов, находящиеся в Российской Федерации.

Экономический субъект является резидентом той страны, где находится его основное место жительства, независимо от его гражданства. Резидентство компании определяется местом регистрации и нахождения, а не местом проведения операций.

Источники

Википедия – Свободная энциклопедия, WikiPedia

mabico.ru – Mabico

inventech.ru – Библиотека

схемо.рф

Кто такой резидент и нерезидент: понятия и основные отличия

- 22 Октября, 2018

- Термины

- Екатерина Рыжкова

Кто такой резидент и нерезидент? Чем они отличаются? Ответы на эти и другие вопросы вы найдете в статье. Эти понятия весьма актуальны во многих денежных сферах, к примеру, в банковском сервисе, при выплате налогов, оформлении наследства, выводе средств за рубеж и в иных случаях. Поэтому очень важно четко осознать, кто такой резидент и нерезидент, и чем они разнятся.

Типичная ошибка

Обычно рядовой человек, далекий от монетарных вопросов, услышав понятия «нерезиденты» и «резиденты», полагает, что первые – это иностранцы, а вторые являются гражданами страны. Так вот, это серьезная ошибка!

В действительности, понятие резидентства имеет специфичную связь с концепцией гражданства, но при этом есть и значительные отличия. То есть нерезидент – это не обязательно иностранец, а резидент – это не всегда гражданин страны.

Эти определения даются в законотворческих актах каждой державы, и могут иметь установленные отличия для разных стран. В России, к примеру, эти понятия отличаются даже внутри страны. Так, при исполнении валютного надзора действуют одни эпитеты, а при налоговой поверке – иные. Эти определения могут трансформироваться путем внесения надлежащих изменений в законотворческую базу. Поэтому всегда необходимо для верности читать законы с финальными внесенными модификациями.

Главные отличия

Резидент и нерезидент (resident and non-resident) – это юрлица и физлица, разнящиеся между собой в следующем:

- Резидент – это физлицо, имеющее беспрерывную регистрацию страны, беспрестанное проживание в ней в течение 183 календарных дней в течение конечных 12 месяцев.

- Нерезидент – это юрлицо, созданное в соответствии с законами иностранного государства, пребывающее на территории РФ. Также так именуют физлицо, пребывающее вне РФ более 183 дней.

Кто такой резидент?

Немногие знают, кто такой резидент и нерезидент. Первое понятие трактуется так:

- Это физлицо, имеющее беспрерывную регистрацию страны, а также беспрестанно проживающее в ней, применительно канонов РФ, в течение 183 дней финальных 12 месяцев. Либо это юрлицо, организация, не являющаяся юрлицом, дипломатическое или иное официозное представительство, созданное согласно канонам РФ, пребывающее на ее землях или за пределами.

- Резидентом также именуют юр- или физлицо, беспрестанно проживающее или оформленное в данной стране. Физлицо является резидентом державы, если проживает в ней больше 6 месяцев в данном налоговом году, владеет там «центром своих деловых и жизненных интересов» или удовлетворяет иному критерию, заданному внутренними законами этого края. Для юрлиц этот статус обычно назначается на базе места их регистрации, образования, дислокации «центра управления», иных подобных критериев.

- Так именуют физ- или юрлицо, оформленное в стране, на которое в полной мере распространяются национальные законы.

- Резидентом также является гражданин какой-нибудь иной страны, беспрестанно проживающий в данном государстве.

- Также это лица, беспрестанно проживающие в РФ на базе вида на жительство, предусмотренного канонами РФ, лица без гражданства и иноземные граждане.

- А еще это физические лица, налогоплательщики, фактически пребывающие в РФ не менее 183 суток в течение конечных 12 месяцев.

- В отдельных государствах резидентами именуют иноземцев и заморские организации, которые имеют всю полноту обязанностей и прав внутри страны нахождения.

- Это физлица, имеющие стабильное место жительства в РФ, в том числе временно пребывающие за границами РФ.

- Также это и юридические лица, созданные согласно канонам РФ, а также их представительства и филиалы, но размещенные за границами РФ.

- Кроме того, это организации, не являющиеся юрлицами, основанные в соответствии с канонами РФ, дипломатические или иные представительства, размещенные за границами РФ, их представительства и филиалы.

Значение слова

Слово «резидент» является заимствованным. Первая его часть (приставка re-), в переводе с латыни, означает «снова, вернуться назад, еще раз». Второй сегмент слова sedere трактуется как «рассаживать, усаживать». В итоге слово «резидент» знаменует: «тот, кто находится на месте, беспрестанно сидит».

Так же называют уполномоченного тайной разведки, руководителя всей агентурной сети. Данная ценность слова в сознании людей укоренилось после просмотра кинолент «Судьба резидента» и «Ошибка резидента». Говоря иными словами, это старший шпион.

Кто такой нерезидент?

Так кто такой нерезидент? О резиденте пояснения представлены выше. Итак, нерезидент:

- Это юрлицо или организация, не владеющая статусом юрлица, созданная согласно законам иностранной державы, либо дипломатические представительства иностранных держав или иные официозные организации, размещенные на землях РФ. Либо это физлицо, проживающее за границами РФ более 183 дней в течение финальных 12 месяцев, то есть не имеющее беспрестанного местонахождения в данном крае.

- Также нерезидент – это юридическое лицо (или физическое), не являющееся резидентом данной державы, а потому обязанное выплачивать налоги лишь по прибыли, полученной из источников в этой стране.

- А еще это физ- или юрлицо, действующее в одной державе, но беспрестанно проживающее и зарегистрированное в другой.

- Также так именуют лицо, имеющее беспрестанное местожительство за пределами его страны.

- Нерезидент – это компания или организация, не являющаяся юрлицом, созданная согласно канонам иностранных держав, или размещенные в стране дипломатические иноземные и иные официозные представительства, а также межнациональные организации, их представительства и филиалы.

- Также это юр- и физлица, не имеющие беспрестанного местонахождения в данной стране в целях валютного, налогового или иного закона.

- Так именуют физических лиц, не удовлетворяющих требованиям понятия «резиденты».

Представители

Изучив все законодательство и литературу, к числу резидентов можно отнести и таких субъектов:

- Иностранцев, проживающих на территории РФ, имеющих вид на жительство.

- Физлиц, имеющих беспрестанное место жительства в РФ, в том числе временно пребывающих за пределами РФ.

- Юрлиц, созданных согласно канонам РФ, местонахождению в РФ.

- Организации и предприятия, не являющиеся юрлицами, учрежденные согласно законам РФ, местонахождению в РФ.

- Представительства и филиалы резидентов, размещенные за границами РФ.

- Дипломатические и иные официозные представительства РФ, размещенные за пределами РФ.

Права представителей

Права резидентов РФ закреплены статьями 14 и 24 ФЗ «О валютном контроле и валютном регулировании». К ним относятся:

- Открытие без ограничений в уполномоченных банках счетов (вкладов) в иноземной валюте.

- Юридические лица вправе рассчитываться через собственные счета, открытые в банках вне РФ.

- Юридические лица могут производить расчеты с физлицами-нерезидентами без применения счетов в реальных деньгах РФ по контрактам поштучной купли-продажи продукции, а также при оказании этим физическим лицам на землях РФ гостиничных, транспортных и иных услуг, предоставляемых населению.

- Юридические лица могут рассчитываться с гражданами-нерезидентами без применения счетов в иноземной наличной валюте и деньгах РФ за обслуживание самолетов заморских государств в аэроузлах, иностранных судов в морских и речных портах, а также при оплате нерезидентами аэропортовых, аэронавигационных и портовых сборов на землях РФ.

- Также юрлица могут производить без применения счетов в аккредитованных банках расчеты в иноземной наличной валюте и деньгах РФ с нерезидентами за обслуживание самолетов таких юрлиц в аэроузлах иноземных стран, судов таких юрлиц в заморских морских и речных портах, иного транспорта таких юрлиц во время его нахождения на землях иных стран, а также при оплате такими юрлицами аэропортовых, аэронавигационных, портовых пошлин и иных непреложных сборов на землях зарубежных стран, связанных с обеспечением работы таких юрлиц.

- Юрлица могут производить без применения банковских счетов расчеты в иноземной валюте и валюте РФ с пребывающими за границами РФ физлицами-резидентами, а также филиалами, резиденциями и иными подразделениями юрлиц, созданных согласно канонам РФ, и физлицами-нерезидентами по контрактам перевозки путников, а также расчеты в иноземной валюте и деньгах РФ с находящимися за пределами земель РФ физлицами-резидентами (нерезидентами) по соглашениям перевозки грузов, транспортируемых физлицами для семейных, частных, домашних и других нужд, не связанных с исполнением предпринимательской деятельности.

- Консульские учреждения, дипломатические представительства РФ и иные официозные представительства РФ, размещенные за пределами РФ, а также беспрестанные представительства РФ при межправительственных или межгосударственных организациях могут исполнять расчеты в реальной валюте с сотрудниками представительств без применения банковских счетов.

- Юрлица-резиденты РФ могут исполнять без применения банковских счетов расчеты в иноземной наличной валюте с пребывающими за границами РФ физлицами-нерезидентами по выплате жалованья работникам консульских учреждений, дипломатических представительств РФ и иных официозных представительств РФ, размещенных за границами РФ, а также беспрестанных представительств РФ при межправительственных и межгосударственных организациях, по выплате заработка служащим представительства юрлица-резидента, пребывающего за пределами земель РФ, по оплате или возмещению издержек, связанных с командированием работников на земли страны местонахождения учреждений, представительств и организаций и за ее границы, за исключением зоны РФ.

- Осуществление расчетов через личные банковские счета в любой иноземной валюте с проведением (если это нужно) конверсионной сделки по курсу, согласованному с аккредитованным банком, независимо от того, в какой иноземной валюте был открыт счет.

- Право ознакомления с актами проверок, исполненных агентами и органами валютной ревизии.

- Право обжалования действия (бездействия) и решения агентов и органов валютного контроля в установленном законом порядке.

- Право на компенсацию реального ущерба, нанесенного преступными действиями (бездействиями) агентов и органов валютного контроля, в установленном законом порядке.

Нерезидент в России

Кто такие нерезиденты РФ? К ним относятся:

- Физлица, не являющиеся резидентами.

- Физлица, беспрестанно проживающие за границами РФ, в том числе временно пребывающие на ее территории.

- Юрлица, созданные согласно канонам зарубежных стран и местонахождению за границами РФ.

- Организации и предприятия, не являющиеся юрлицами, созданные согласно канонам иноземных стран и местонахождению за границами РФ.

- Аккредитованные в РФ консульские, дипломатические учреждения иноземных стран и беспрестанные представительства этих стран при межправительственных и межгосударственных организациях.

- Межправительственные и межгосударственные организации, их представительства и филиалы в РФ.

- Иные лица, не указанные в виде резидентов.

Права нерезидентов

Эти права закрепляет статья 24 ФЗ «О валютном контроле и валютном регулировании». К ним относятся:

- Право ознакомления с актами ревизий, осуществленных агентами и органами валютной поверки.

- Право обжалования действий (бездействий) и решений агентов и органов валютного контроля в установленном законом порядке.

- Право на компенсацию реального ущерба, нанесенного преступными действиями (бездействиями) агентов или органов валютного контроля в установленном законом порядке.

Расчет резидентства

Как считать 183 дня для резидента? Вопрос о налоговом статусе физлица решается сообразно с датой получения этим лицом прибыли, с которой нужно уплатить налог. Налоговому агенту (работодателю) необходимо, к примеру, определиться: является ли на дату 10 мая 2018 года трудящийся налоговым резидентом. Ведь ему нужно знать, по какой налоговой ставке вычислять НДФЛ - 13 % или 30 %.

Для этого берется период в 12 месяцев, предшествующий дате получения прибыли. В нашем примере этот период начинается 10 мая 2017 года, а заканчивается 9 мая 2018 года. Далее нужно подсчитать число дней фактического нахождения физлица на землях РФ за это время.

При этом дни отъезда и дни въезда в РФ вводятся в дни фактического нахождения в стране. Между тем, период пребывания физлица в РФ не прекращается на периоды выезда за границы государства для скоротечного (менее 6 месяцев) врачевания или обучения (п. 2 ст. 207 НК РФ).

Если же человек выезжает на каникулы, он не подпадает под эту статью и не включается в период пребывания физлица в РФ. В итоге, если дней пребывания физлица в стране набралось 183 и больше, то лицо именуют налоговым резидентом.

Отличия

Согласно валютному и налоговому законодательству РФ понятия «резидент» и «нерезидент» друг от друга отличаются. Причина в том, что валютное и налоговое законодательство РФ – это две разнородные отрасли права (статьи 72 и 71 Конституции РФ).

В соответствии с налоговыми законами нашей страны, гражданство и налоговое резидентство физлица между собой никак не связаны. Гражданин России может быть нерезидентом налоговым и наоборот – иностранец может быть налоговым представителем РФ.

Валютное право РФ вводит иные понятия «резидент» и «нерезидент». К примеру, согласно подпунктам «а» и «б» пункта 6 части 1 статьи 1 Федеративного закона «О валютном контроле и валютном регулировании» резидентами являются физлица – граждане РФ, за исключением:

- граждан РФ, беспрестанно проживающих в иноземной стране не менее года;

- владеющих выданным госорганом соответствующего иноземного государства видом на жительство;

- непостоянно пребывающих в иноземной стране не менее года на базе рабочей или учебной визы со сроком действия не меньше года или на базе комплекса таких виз с суммарным сроком активности не меньше года;

- беспрестанно проживающие в РФ на базе вида на жительство, предусмотренного законами РФ, иноземцы и лица без гражданства.

А нерезидентами являются физлица, не являющиеся резидентами согласно подпунктов «а» и «б» пункта 6 части 1 статьи 1 Федерального канона «О валютном контроле и валютном регулировании» (подпункт «а» пункта 7 части 1 статьи 1 Федерального положения «О валютном контроле и валютном регулировании»).

Такое отличие отражается на обязанностях и правах резидентов и нерезидентов при исполнении валютных операций. Фактически, в соответствии с канонами РФ, физлицо, являющееся гражданином иной страны, одновременно может быть налоговым резидентом РФ (проживает не менее 183 суток в течение 12 месяцев подряд) и валютным нерезидентом (иностранец, не владеющий видом на жительство в РФ). Отсюда и неодинаковые последствия в отношении валютных операций и налогов.

Резидент (право) — Википедия

Материал из Википедии — свободной энциклопедии

У этого термина существуют и другие значения, см. Резидент.| Эта статья или раздел описывает ситуацию применительно лишь к одному региону, возможно, нарушая при этом правило о взвешенности изложения. Вы можете помочь Википедии, добавив информацию для других стран и регионов. |

Резиде́нт — определённый статус юридического или физического лица в налоговом законодательстве, а также в некоторых других отраслях законодательства, выражающий связь этого лица с тем или иным государством.

Как правило, термин используется применительно к правам и обязанностям лиц в налоговых правоотношениях.

В налоговом законодательстве статус резидента в определённом государстве у физического лица означает, что это лицо обязано уплачивать подоходный налог как с доходов, полученных от источников в этом государстве, так и от источников в любых других государствах. При этом лица, не имеющие статуса резидента в этом государстве, уплачивают подоходный налог только с доходов от источников в этом государстве[1][2].

В законодательстве о валютном контроле статус резидента у лица означает, что на это лицо распространяются определённые валютные ограничения (например, связанные с наличием счетов в зарубежных банках). Также определённые ограничения применимы к сделкам между двумя резидентами, с одной стороны (например, запрет использовать иностранную валюту в таких сделках), и к сделкам между резидентами и нерезидентами, с другой стороны.

Налоговые резиденты[править | править код]

К налоговым резидентам Российской Федерации[3]:

- Физические лица:

- фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Краткосрочные (менее 6 месяцев) выезды за границу статус резидента не изменяют.

- российские военнослужащие, проходящие службу за границей — признаются независимо от фактического времени нахождения в России налоговыми резидентами России;

- сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации — признаются независимо от фактического времени нахождения в России налоговыми резидентами России.

- Юридические лица:

- российские организации;

- иностранные организации, в соответствии с международным договором Российской Федерации по вопросам налогообложения, — для целей применения этого международного договора;

- иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

Валютные резиденты[править | править код]

К валютным резидентам Российской Федерации относятся[4]:

- Физические лица:

- граждане Российской Федерации;

- постоянно проживающие в Российской Федерации на основании вида на жительство иностранные граждане и лица без гражданства;

- Юридические лица:

- юридические лица, созданные в соответствии с законодательством Российской Федерации;

- находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения юридических лиц, созданных в соответствии с законодательством Российской Федерации;

- дипломатические представительства, консульские учреждения и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации

- представительства федеральных органов исполнительной власти, находящиеся за пределами территории Российской Федерации;

- Российская Федерация, субъекты Российской Федерации, муниципальные образования Российской федерации.

- Гидирим А. В. Принцип резидентства корпораций в международном налоговом праве // NB: Международное право. — 2013. — № 1. — С. 123—170. DOI: 10.7256/2306-9899.2013.1.427. URL: http://e-notabene.ru/wl/article_427.html

- Валютное право / Крохина Ю.А.. — 3-е изд.. — М.: Издательство Юрайт, 201. — 579 с. — (58). — ISBN 978-5-9916-0981-4.

- Егорова О.Я., Милоголов Н.С. Налоговое резидентство физических и юридических лиц: международный опыт и пути развития концепции в России // Налоги и налогообложение : журнал. — М.: НБ-Медиа, 2016. — № 11. — С. 885—895. — ISSN 2454-065X.

Налоговый резидент. Кто такой резидент и что значит нерезидент

Резидент - многозначное слово, происходящее от латинского residentis (сидящий, пребывающий). Вот несколько наиболее популярных его значений:

Резидент - это дипломатический представитель государства в чужой стране, по рангу ниже посланника. В устаревшем смысле - глава колониальной администрации на зависимой территории. Пример: «Французский резидент в Тунисе».

Также резидент - тайный агент разведки, руководитель попольной сети, действующей в чужой стране или регионе. Резидентура - шпионская сеть. Пример: «В Москве разоблачили резидента ЦРУ».

Резидент в праве - физическое или юридическое лицо, зарегистрированное в данной стране, на которое в полной мере распространяется национальное законодательство. Простыми словами, резидент - человек, постоянно проживающий в государстве. Пример: «Большую часть времени я живу в Испании и не являюсь российским резидентом».

В банковском деле резидент - тот, кто прожил на территории государства больше половины года.

Афиша фильма «Ошибка резидента» (1968) о заграничном шпионе в СССР

Афиша фильма «Ошибка резидента» (1968) о заграничном шпионе в СССР

Кто такой налоговый резидент. Как определить статус (резидент или нерезидент) при расчете НДФЛ

Налоговый резидент - это лицо, обязанное платить налоги в данной стране. Например, налоговый резидент РФ, налоговый резидент США, британский налоговый резидент. Обычно для своих резидентов государства устанавливают одни правила налогообложения, а для нерезидентов - другие.

Налоговым резидентом в России считается человек, находившийся на территории РФ не менее 183 дней в течение 12 месяцев. Нерезидент - это человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

При этом дни въезда в РФ и выезда из страны считаются днями пребывания в России. Если отметок о въезде нет в загранпаспорте (например, гражданин приехал из Белоруссии), при необходимости подтверждать факт пребывания в стране можно любыми доступными документами: гостиничными чеками, справками с работы, сообщает НалогОбзор.инфо.

Также период нахождения физического лица в России не прерывается на время его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. Кроме того, военные и чиновники, служащие за границей, считаются резидентами, даже если провели в стране меньше положенного времени.

Таким образом, большинство граждан России - российские налоговые резиденты. Нерезидентом может стать тот, кто часто или подолгу бывает за границей.

На что влияет статус налогового резидента?

Для резидентов и нерезидентов действуют разные перечни доходов, с которых нужно платить налог.

Налоговые ставки для резидентов и нерезидентов также отличаются. Так, налог на доходы физических лиц (НДФЛ) в России для резидентов составляет 13%, а для нерезидентов РФ исчисляется по ставке 30%.

Кроме того, резидент имеет право получать налоговые вычеты по НДФЛ, а нерезидент - нет.

Артисты из Comedy Club и резиденты «Сколково»

Иногда резидентами называют людей или компании, входящие в определенные объединения. Например, резидент «Сколково» - это компания, которая получила от фонда «Сколково» статус «участник проекта».

Телезрителям наиболее известны резиденты Comedy Club - так называют себя участники популярного юмористического шоу. Подробнее об отдельных резидентах Comedy Club читайте в наших статьях:

Гарик Харламов. Фото: инстаграм

Гарик Харламов. Фото: инстаграм

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Гарик Мартиросян и Михаил Галустян. Фото: инстаграм

Павел Воля и Гарик Харламов. Фото: инстаграм

Павел Воля и Гарик Харламов. Фото: инстаграм

Марина Кравец. Фото: инстаграм

Марина Кравец. Фото: инстаграм

Читайте также статьи о резидентках Comedy Woman:

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Наталья Еприкян и Екатерина Варнава. Фото: инстаграм

Екатерина Варнава. Фото: инстаграм

Екатерина Варнава. Фото: инстаграм

Наталия Медведева. Фото: инстаграм

Наталия Медведева. Фото: инстаграм

Марина Федункив. Фото: инстаграм

Марина Федункив. Фото: инстаграм

Кто признается резидентом РФ? Кто признается нерезидентом РФ? — Юридические вопросы — FAQ — Помощь

В соответствии с ФЗ РФ «О валютном регулировании и валютном контроле»:

Резидентами РФ признаются:

- а) физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

- б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;

- в) юридические лица, созданные в соответствии с законодательством Российской Федерации;

- г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения юридических лиц, созданных в соответствии с законодательством Российской Федераци;

- д) дипломатические представительства, консульские учреждения Российской Федерации и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации, а также постоянные представительства Российской Федерации при межгосударственных или межправительственных организациях;

- е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами.

Нерезидентами РФ признаются:

- а) физические лица, не являющиеся резидентами;

- б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

- в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

- г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

- д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

- е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в»;

- ж) иные лица, не указанные в качестве резидентов РФ.

кто это, в чем отличие и условия налогообложения

На эту тему существует много мифов, одни считают, что резиденты России – это только граждане РФ, другие же находятся в неведении о существовании этих двух терминов или имеют туманное представление о них. Давайте разберемся, кто может быть резидентом, а кто не имеет такого права.

Содержание статьи

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Резидент и нерезидент страны — кто это такие?

В законодательстве РФ разграничения в указанных понятиях ведутся в налоговом и валютном законодательстве. Резидент или нерезидент – это понятия, которые применимы к финансовой сфере.

Налоговое бремя резидентов значительно ниже, чем у нерезидентов

Резидент – это физическое или юридическое лицо, обладающее постоянной регистрацией и постоянным проживанием в конкретной стране.

Нерезидент – это физическое или юридическое лицо, не обладающее постоянным местом проживания в стране А, но имеющее его в другой стране Б, в связи с чем в стране А он лишается привилегий и обязанностей резидента.

Если говорить просто, то резиденты обладают большими возможными правами и обязанностями, чем отличаются от нерезидентов страны.

Может пригодиться: Гражданство Италии для россиян: как получить ВНЖ и паспорт гражданина

На статус резидента влияют следующие моменты:

- временное количество пребывания в стране;

- отсутствие или наличие вида на жительство, рабочей или учебной визы.

Эти различия не простая теоретическая болтовня. В какие курьезные ситуации вы можете попасть, не зная элементарных вещей? Какую выгоду можно получить, обладая статусом резидента страны? Далее мы затронем эти вопросы, но для начала еще немного теории и законодательных сложностей.

Различия понятий

В 2018 году были внесены серьезные изменения в валютное законодательство, что значительно упростило жизнь российских граждан, проживающих продолжительное время за рубежом.

Ранее к резидентам с валютной стороны относились иностранцы и лица без гражданства, постоянно проживающие в России, и все граждане РФ, кроме тех, кто проживает за границей более года, но загвоздка в том, что после приезда в РФ (даже всего на день) их статус резидента вновь действовал. Что же в этом плохого? Ответ кроется в обязанностях, налагаемых на резидентов РФ:

- Сообщение налоговым органам об открытии новых счетов за границей.

- Сообщение в налоговую службу о всех операциях на этих счетах, проведенных за год.

Получается, что ранее лица, которые основное время проживали в другой стране, приезжая, например, проведать родственников, обязывались докладывать налоговой РФ о всех своих финансовых операциях.

С 2018 года процесс стал облегченным: теперь лица, проживающие за рубежом более 183 дней в течение года, теряют статус резидента и освобождаются от ранних требований и ограничений.

Как доказать свой валютный статус нерезидента? Необходимо предоставить следующие документы:

- Отсканированную копию заграничного паспорта, включая те страницы, где стоят отметки о датах пересечения границы РФ.

- Отсканированную копию вида на жительство, рабочей визы или иного документы, подтверждающего постоянное проживание лица на территории заграничного государства.

С валютными путаницами в статусах мы разобрались, давайте разберемся с тем, как государство разделяет налоговые статусы:

- Все граждане РФ становятся налоговыми резидентами, кроме случаев, когда доказано их проживание на территории России менее полугода (183 суток).

- Если дело касается иностранных граждан, то все разворачивается в обратную сторону: все иностранные граждане – нерезиденты РФ (речь идет о налоговом законодательстве), кроме тех, кто не докажет обратное, то есть предоставит факт того, что проживает на территории РФ не менее 183 суток. Недостаточно просто иметь вид на жительство, чтобы сказать, резидент это или нерезидент, необходимо доказать факт нахождения в РФ.

Юридическая разница

Эти понятия встречаются в валютном и налоговом законодательстве, обратимся к ним, чтобы выяснить отличия.

Валютное законодательство говорит о том, что:

- статусом резидента обладают все граждане РФ, помимо тех, кто пребывает на территории России менее 183 суток;

- иностранные граждане или лица без гражданства, постоянно проживающие на территории РФ, обладающие видом на жительство.

Все остальные автоматически приравниваются к нерезидентам страны. Но если вы оказались в таком положении, не стоит расстраиваться, если вы не собираетесь проводить различные финансовые операции: обменивать денежные средства, заниматься переводами финансов с одного счета на другой, открывать банковские счета.

Таким образом, обладая статусом резидента, вы свободно можете распоряжаться валютными средствами, дарить, завещать, приобретать деньги в любом банке на ваше усмотрение. А нерезиденты оказываются в затруднительном положении, подобные финансовые операции они могут проделать только в определенных банках, уполномоченных на это. В основном такие ситуации затрагивают иностранных гостей в Российской Федерации, приехавших на недолгое время.

Будет интересно: Как составить уведомление о подтверждении проживания иностранного гражданина

Что же с налоговым законодательством? Здесь тоже есть свои подводные камни, опять же нерезиденты страны остаются в более невыгодном положении.

Резидентами по налоговому законодательству считаются:

- граждане России, иностранные граждане и лица без гражданства, которые постоянно проживают на территории РФ на протяжении 183 суток ежегодно, срок не обязан быть непрерывным;

- лица, находящиеся на государственной и военной службе, которые отсутствуют на территории РФ по причине рабочих командировок. Они не теряют своего налогового статуса резидента вне зависимости от продолжительности пребывания в иностранном государстве.

То есть налоговое законодательство фактически не волнует, к гражданству какой страны принадлежит лицо, его основа – продолжительность пребывания в стране, подтвержденная документально.

Юридические лица – это резиденты или нерезиденты, как понять? Это часто возникающий вопрос, так как статусом резидента могут обладать как физические, так и юридические лица. Но как он влияет на юридических лиц, они же не могут кочевать из одной страны в другую?

Важно! Резидентство определяет, по правилам какого государства лицо будет выплачивать налоги и в казну какой страны они будут поступать.

Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну. А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ.

Компании-резиденты:

- если зарегистрированы в РФ гражданами России;

- иностранные, но по заключенному договору с другими странами приобрели статус резидента;

- иностранные, но управляемые с территории РФ.

Юридическое лицо-нерезидент:

- если открыто в иностранном государстве и осуществляет деятельность по его законам, но имеет филиалы в России;

- просто находится за границей РФ.

То есть на резидентство юридического лица влияет регистрация компании и страна, где осуществляется реальное управление.

Полезно знать: Можно ли работать с РВП по всей России

Разница в ставке НДФЛ

Продолжая тему налогового законодательства, разберем проблемные ситуации, которые могут вызвать отсутствие статуса резидента страны. Так как вы автоматически лишаетесь статуса резидента, если находитесь в стране менее 6 месяцев, под эту участь попадают и граждане РФ. Разберемся, чем отличается налогообложение нерезидентов РФ?

Налоговое бремя резидентов значительно ниже, например, подоходный налог для резидентов – 13%, что значительно отличается от ставки НДФЛ для нерезидентов, которая доходит до 30% от всей суммы. Приняв этот факт, стоит подумать: если вы собираетесь на постоянной основе подрабатывать в России, то лучше продлить срок своей работы до полугода, дабы не растрачиваться на лишние налоги, ибо подоходный налог с нерезидентов РФ не самый комфортный для проживания.

Справка. Подтвердить свое полугодовое пребывание можно просто отметкой в паспорте, полученной от пограничной службы РФ при въезде на территорию России.

Заключение

Таким образом, на статус резидента влияет в основном не гражданственная принадлежность к России, а временное пребывание на ее территории. С одной стороны, нерезидента ждут повышенные налоги, затрудненное проведение финансовых операций, но зато нет нужды отчитываться перед налоговой службой РФ при открытии своих счетов и проведении операций.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

что это, понятия статусов, как их получить. Налоговые вычеты и привилегии

Юридическая консультация > Предпринимательная деятельность > Резидент или нерезидент: что это, кого относят в эти категорииРезидент или нерезидент: что это за понятия — вопрос, с которым часто сталкиваются граждане РФ. Налоговый статус «резидент» и «нерезидент» необходим для расчета налоговых выплат физических и юридических лиц. От присвоения того или иного статуса зависит процентная ставка вычетов с официального дохода, возможность получать государственные льготы и компенсации.

Резидентом РФ может являться не только гражданин страны, но и иностранец, который постоянно проживает на ее территории и имеет официальное место работы.

Физические и юридические лица, которые считаются резидентами

Резиденты — это лица, имеющие свой регистрационный статус и подчиняющиеся законодательству РФ. В категорию резидентов входят:- Граждане, которые имеют статус гражданина России. Исключением могут стать лица с российским гражданством, проживающие на постоянной основе в иностранных государствах.

- Приезжие граждане, которые не успели получить статус гражданина, но имеют вид на жительство.

- Юрлица, оформленные согласно законодательной базе РФ.

- Представительства юридических лиц, открытые в России и подчиняющиеся нормативным правилам.

В число резидентов можно отнести организации, которые были основаны в рамках законодательства РФ и располагаются на территории иностранных государств.

Физические и юридические лица, относящиеся к статусу нерезидента

К нерезидентам можно отнести:

- организации, которые были созданы в рамках иностранного законодательства и находятся на территории Российской Федерации.

- физлицо или юрлицо, которое не получило статус резидента РФ, но при этом выплачивает налоги из той суммы прибыли, которую получает по месту трудоустройства.

- физлицо или организация, которые работают в рамках одного государства, но проживают в другом.

- лица, которые владеют беспрестанным местом жительства в иностранном государстве.

- юрлица и физлица, которые располагаются в России, но не имеют на ее территории постоянного местонахождения.

К нерезидентам относят тех лиц, которые не соответствуют требованиям к статусу «резидент».

Кто является налоговым резидентом РФ

Налоговый нерезидент — это лицо, которое по законодательной базе РФ обязуется платить налоговые вычеты на основе своего постоянного нахождения в рамках государства.В России к числу налоговых резидентов относят физические лица и организации. Каков порядок начисления выплат физлицам:

- Налоги начисляются тем гражданам, которые находятся в России более 183 дней в течение 1 года.

- Если гражданин покидает пределы РФ для небольшой поездки с целью лечения или работы, то период нахождения в стране не прерывается.

- Налоговыми резидентами также признают военнослужащих, которые служат на территории иностранных государств.

Статус присваивается и сотрудникам органов власти, отправленные для работы в иностранные государства. Следовательно, налоговым резидентом может быть гражданин РФ или приезжий иностранец.

Законодательство России не предусматривает строгих правил, регулирующих период нахождения граждан в рамках государства. Поэтому статус налогового резидента может быть присвоен не сразу.

Налогообложение резидентов и нерезидентов

Для вычета налога с дохода резидентов страны существует единая государственная ставка — 13 % от суммы общего дохода. Кроме того, гражданам полагаются льготы и социальные выплаты. Ставка для нерезидентов имеет большие показатели.

Поэтому тем, кто имеет регистрацию и постоянно проживает в рамках России необходимо получить резидентский статус. Первым делом стоит убедиться в отсутствии грубых нарушений законодательства и пропусков налоговых платежей.

Если гражданин трудоустроен официально, то в бухгалтерии организации по месту работы ему оформляют справку 2-НДФЛ. Она подтверждает статус и налоговые вычеты в размере 13%. После этого человеку не понадобится просить подтверждение своего статуса после получения платежных квитанций.

Тем лицам, которые не имеют статуса гражданина РФ, этой привилегии не имеют. Поэтому обязуются запрашивать подтверждение статуса.

Для подтверждения потребуется посетить налоговую инспекцию по месту проживания. Здесь следует написать заявление от руки для признания гражданина резидентом РФ.

Специальной формы такого документа нет, поэтому необходимо принять к сведению информацию, которую следует вписать в заявление:

- Личные данные.

- Адрес и место прописки

- ИНН гражданина.

- Перечень всех требуемых документов.

- Телефон или электронная почта.

Работающему человеку необходимо предъявить копию трудового договора с работодателем и документацию о времени нахождения внутри страны. В последнем случае потребуются:

- Копии использованных билетов для посещения других стран.

- Информация о количестве рабочих часов.

Поданное заявление рассматривают на протяжении месяца. Налоговое обложение нерезидентов выглядит следующим образом:

- Уплата налоговых обязательств по ставке 30 % от общего дохода.

- Уменьшение сумм невозможно до получения резидентского статуса.

- Уплата НДФЛ.

Это означает, что любая сделка, заключенная нерезидентом и приносящая ему выгоду, подразумевает уплату налогов. Например:

- Продажа движимого и недвижимого имущества.

- Общий доход.

- Сдача недвижимости в аренду.

- Дивиденды от принятия участия в некоторых организациях.

- Получение наследства.

В исключительных случаях налоговые обязательства снимаются:

- Алименты.

- Деньги, выплаченные в качестве компенсации за донорство.

- Суммы, полученные с продажи овощных и плодовых культур, выращенных на своем участке.

- Государственные пособия для иностранных граждан.

- Денежные награды за принятие участия в международных спортивных соревнованиях.

При игнорировании оплаты гражданам выписывают штрафы, которые могут доходить до 40 % от сумы общего дохода.

вычеты по НДФЛ для резидентов

Налоговый вычет по НДФЛ — это сумма, уменьшающая уровень общего налога. Это право доступно для тех, чей доход облагается по ставке 13 %. То есть для резидентов России.При этом претендовать на уменьшение налоговой ставки могут и иностранные граждане, имеющие статус резидента РФ. Для этого необходимо обратиться в налоговую инспекцию, написать заявление, предоставить необходимые бумаги и ждать решения.

вычеты по НДФЛ для нерезидентов РФ

Для получения налогового вычета необходимо иметь доход, который облагается по ставке 13%. А значит, быть резидентом государства. Поэтому граждане, не получившие этот статус и выплачивающие 30% с общего дохода, такой возможности не имеют.

Как нерезиденту претендовать на налоговые вычеты

Налоговые вычеты в рамках определенного периода можно получить в единственном случае — в это время заявитель носил статус резидента. Налоговый статус присваивают по итогам прошедшего года.

Если физлицо имеет желание в следующем квартале получить вычет по НДФЛ, ему необходимо заранее подготовить для этого все условия. Например, пребывать в рамках страны не менее 183 дней в будущем году. После этого можно надеяться на смену налогового статуса.

Сэкономить на налогах можно не только при помощи вычетов. Продуктивный вариант для нерезидентов — зарегистрировать в рамках РФ ИП. Такая возможность предоставляется тем, кто не имеет гражданства страны. Но есть одно главное условие — организация и поток доходов должны быть в России.

После развития своего дела гражданин не получит возможность претендовать на налоговые вычеты, но сможет снизить процентную ставку — с 30 % до 15 %.

Статус «резидента» и «нерезидента» играет весомую роль в составлении налоговых деклараций. При этом получение того или иного статуса не зависит от гражданственной принадлежности. На присвоение влияет территориальное проживание и частота нахождения на территории России. И резидент, и нерезидент обязуются платить налоги. В противном случае их ждут штрафные санкции.

Видео о налогах на недвижимость для резидентов и нерезидентов:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Поделиться

ВКонтакте

Класс

Telegram

Кто такие резиденты и нерезиденты согласно нормам закона РФ?

Кредит наличными за 5 минутНормы российского валютного и налогового законодательства устанавливают различные требования к резидентам (постоянно проживающим лицам) и нерезидентам (временно пребывающим лицам). Нерезиденты должны предоставлять дополнительные документы при устройстве на работу, открытии банковских счетов, покупке недвижимости, но могут беспрепятственно переводить крупные суммы иностранной валюты за рубеж. Резиденты страны выплачивают меньше налогов, пользуются упрощённой процедурой банковского обслуживания, могут беспрепятственно приобретать и продавать недвижимость, но должны предоставлять подтверждающие документы при проведении операций с зарубежными организациями и частными лицами.

Понятие резидентства применяется к частным лицам и организациям, действующим на территории Российской Федерации. С точки зрения законодательства, понятие резидентства описывается в ФЗ-173 (нормы валютного контроля) и статье 207 НК РФ (нюансы налогообложения резидентов и нерезидентов). Граждане России, постоянно проживающие на территории страны, автоматически получают статус резидентов. Лица без гражданства, иностранные граждане и частные лица, проживающие на территории другого государства значительное время, получают статус нерезидента страны.

Статус резидента (нерезидента) используется при оформлении договоров банковского обслуживания, подаче налоговых деклараций, переводе средств в иностранные банки, оформлении прав наследования, покупке недвижимости, получении документов на несовершеннолетних детей. Резидентство (нерезидентство) применяется к организациям (юридическим лицам), действующим на территории России.

Резиденты страны: особенности статуса для частных лиц и организаций-резидентов РФ

Резидентом Российской Федерации признаётся частное лицо или организация, зарегистрированная согласно требованиям государственных надзорных органов, действующая на территории страны и выполняющая нормы законодательства.

Статус резидента приобретается в ходе длительного присутствия (проживания или операционной деятельности) на территории России, приобретения документа (вид на жительство, рабочая виза, регистрационное свидетельство юридического лица). Резидентами Российской Федерации считаются следующие граждане и организации:

- Граждане РФ, постоянно проживающие на территории России. Физические лица, проживающие и работающие на территории России, действующие согласно законодательным нормам, относятся к резидентам РФ. Такие граждане имеют право на получение социальных льгот и выплат (например, материнский капитал, пенсия), получение бесплатного образования, медицинского обслуживания. Ставка подоходного налога для резидентов РФ составляет 13%.

- Иностранные граждане и лица без гражданства, постоянно проживающие в стране. Подданные иностранных государств, беженцы и переселенцы, проживающие в России на основании рабочей или учебной визы, вида на жительство, удостоверения беженца и подобных документов, получают статус резидента РФ.

- Организации, зарегистрированные и действующие в соответствии с российскими законами. Любые компании, некоммерческие организации и другие юридические лица, оформившие документы согласно требованиям российского законодательства, получают статус резидента. Такие юридические лица обязаны выплачивать налог на прибыль, могут получать льготы и различные выплаты согласно государственным программам поддержки бизнеса.

- Филиалы, дочерние организации и представительства компаний, созданные согласно законодательству РФ. Местные представительства, подразделения и филиалы компаний, зарегистрированных в России согласно отечественным законодательным нормам, признаются резидентами РФ. Такие организации могут вести деятельность в любой стране, однако подчиняются отечественным законам.

- Дипломатические представительства, консульства и другие правительственные организации РФ, действующие за пределами страны.

Статус резидента страны используется при обмене валют, денежных переводах, обслуживании в банке, оплате подоходного налога и получении государственных вычетов. Статус резидента присваивается автоматически в налоговой инспекции, органах валютного контроля на основании данных о месте фактического нахождения частного лица или данных об операционной деятельности организации.

Нерезиденты страны: особенности статуса для частных и юридических лиц-нерезидентов РФ

Нерезидентами Российской Федерации признаются частные лица и организации, проживающие либо ведущие операционную деятельность на территории нашей страны, однако подчиняющиеся законодательным требованиям другого государства.

Статус нерезидента могут получить российские граждане, в течение длительного времени проживающие за пределами Российской Федерации либо совершающие многочисленные поездки за границу (например, командировки). Юридические лица признаются нерезидентами страны, если зарегистрированы и ведут операционную деятельность согласно законам другого государства. Нерезидентами Российской Федерации считаются следующие граждане и организации:

- Частные лица, не имеющие визы или гражданства или граждане, постоянно проживающие за пределами Российской Федерации. Такие люди выплачивают повышенную ставку подоходного налога (30%), не имеют права на получение социальных выплат и прочих льгот, не могут получать бесплатное образование и медицинское обслуживание на территории России.

- Коммерческие организации, действующие на территории Российской Федерации согласно законам другого государства. Например, дочерние структуры иностранных компаний, местные представительства производственных корпораций, территориальные офисы некоммерческих организаций.

- Различные организации, не имеющие статуса юридического лица и действующие согласно законам другого государства. Например, представительства иностранных платёжных систем, филиалы некоммерческих благотворительных организаций.

- Аккредитованные в РФ дипломатические представительства, консульства и другие учреждения иностранных государств, действующие на российской территории согласно международным нормам и законодательству другой страны.

- Действующие на территории РФ филиалы, представительства и другие подразделения организаций-нерезидентов страны.

Статус нерезидента Российской Федерации позволяет частным лицам и организациям без ограничений проводить операции с иностранной валютой, однако затрудняет процедуру открытия банковских продуктов, регистрации права собственности, получение различных льгот и компенсаций от государства.

Резиденты и нерезиденты страны с точки зрения валютного законодательства

Правила проведения операций в иностранной валюте регулируются положениями ФЗ-173, такие транзакции осуществляют банки-агенты валютного контроля, открывающие транзитные счета для заключения сделок. Валютное законодательство признаёт резидентами граждан РФ и иностранных государств, постоянно проживающих на территории страны по соответствующим документам российского образца (например, рабочая виза). Юридические лица признаются резидентами в случае регистрации на территории страны, а также ведения самостоятельной хозяйственной деятельности.

Валютные резиденты Российской Федерации обладают рядом прав и обязанностей:

- Соблюдение требований и ограничений, накладываемых валютным законодательством РФ. Например, частные лица, признанные валютными резидентами, могут отправлять за рубеж не более пяти тысяч долларов США (или эквивалента в другой валюте) за один рабочий день. В случае превышения лимита необходимо предоставить документы, подтверждающие источник происхождения средств.

- Возмещение ущерба, понесённого в результате некомпетентных действий агентов валютного контроля. Например, компания-резидент оплачивала поставку иностранного сырья в евро через транзитный счёт, ввиду ошибки операциониста банка-агента средства ушли на ошибочные реквизиты. Понесённый ущерб будет возмещён юридическому лицу в полном объёме.

- Необходимость предоставлять подтверждающие документы и сопроводительную информацию в органы валютного регулирования. Граждане и организации, имеющие статус резидентов, должны отчитываться об операциях с иностранной валютой и выполнять предписания государственных органов. Например, при регулярной отправке денежных средств родственникам, проживающим за рубежом, гражданин-резидент должен предоставить документы, подтверждающие родственную связь.

Статус валютного нерезидента подразумевает упрощённую схему операций с денежными знаками другого государства. Частные лица и организации могут переводить денежные знаки в иностранные банки без предоставления подтверждающих документов, а также не обязаны соблюдать требования и ограничения валютного законодательства РФ. С другой стороны, при открытии рублёвого счёта граждане и организации могут использовать только банки, уполномоченные ЦБ РФ для обслуживания нерезидентов.

Российское валютное законодательство направлено на защиту интересов резидентов при участии во внешнеторговых операциях и сделках с иностранной валютой. Нерезидентам страны предоставляются упрощённые условия проведения валютных операций, но усложняется процесс открытия рублёвых банковских счетов.

Резиденты и нерезиденты страны с точки зрения налогового законодательства

Порядок сбора обязательных платежей в пользу налоговой инспекции определяется статьёй 207 НК (налогового кодекса) Российской Федерации. Налоговое законодательство признаёт резидентами страны граждан РФ, иностранцев и лиц без гражданства, находящихся на территории России не менее 183 дней за последние 12 месяцев, а также военнослужащих и работников государственных структур.

Статус налогового резидента позволяет гражданину или организации платить налоги согласно принятым НК РФ ставкам, а также получать социальные и другие государственные выплаты.

Налоговые нерезиденты Российской Федерации обладают рядом прав и обязанностей:

- Частные лица выплачивают НДФЛ (30%) только по доходам, полученным от источников в РФ. Например, иностранный гражданин приехал в Россию на два месяца для проведения платных медицинских консультаций. В этом случае он обязан оплатить НДФЛ с полученного в стране гонорара.

- Статус нерезидента обновляется в конце каждого календарного года. Если частное лицо провело в России более 183 календарных дней за последние 12 месяцев, сумма НДФЛ может быть пересчитана, излишне удержанные суммы возвращены на указанный клиентом счёт.

- Частные лица подают налоговую декларацию при получении доходов от источников, расположенных на территории России. Например, гражданин Германии приехал на территорию России в двухмесячный отпуск и получил выплату от работодателя, расположенного в Евросоюзе. В этом случае налоговую декларацию подавать не следует.

- Налоговые нерезиденты (частные лица и организации) не получают налоговых вычетов. Согласно НК РФ, статус нерезидента лишает права на получение имущественных, социальных и стандартных налоговых вычетов (выплат). Например, гражданин Евросоюза приехал в Россию для продажи квартиры, находившейся в собственности его родителей. Российское законодательство предписывает выплатить налог по ставке 30%.

Получение статуса налогового резидента возможно для иностранных граждан и жителей России, достаточно проживать на территории государства более 183 дней за последний год. Для подтверждения статуса резидента следует обратиться в районную налоговую инспекцию, предоставив паспорт с отметками о пересечении границы, билеты, документы о регистрации иностранцев, временно проживающих на территории России, трудовой договор или учебную визу.

Различия налогового и валютного резидентства в законодательстве Российской Федерации

С юридической точки зрения, статус резидента (нерезидента) актуален для граждан и организаций, проводящих валютные операции или самостоятельно выплачивающих налоги. Статьи НК и положения ФЗ-173 описывают статус резидента (нерезидента) на основании следующих признаков:

- Порядок получения статуса резидента. Налоговое законодательство признаёт резидентами всех частных лиц, проживающих в России более 183 дней, также резидентами считаются организации, зарегистрированные на территории России. Для получения валютного резидентства частному лицу нужен вид на жительство или гражданство Российской Федерации.

- Порядок утраты статуса резидента. Налоговый резидент теряет свой статус при отсутствии в России свыше полугода за последние 12 месяцев, исключение составляют длительные командировки, лечение или обучение. Валютный резидент теряет свой статус при проживании на территории другого государства в течение года, независимо от причин.

- Преимущества статуса резидента. Налоговый резидент выплачивает НДФЛ или налог на доход (для организаций) по сниженной ставке, может получать социальные и стандартные вычеты. Валютный резидент может без ограничений открывать вклады, счета, пользоваться дебетовыми и кредитными картами любого российского банка.

Понятия налогового и валютного резидентства относятся к разным сферам государственного регулирования, поэтому статус гражданина или организации подтверждается различными нормативными актами. В целом, налоговое резидентство направлено на поддержку граждан России и компаний, зарегистрированных согласно требованиям отечественного законодательства. С другой стороны, валютное резидентство упрощает операцию с иностранными денежными знаками частным лицам и организациям, действующим согласно законам другой страны.

Итоги

Понятие резидентства (нерезидентства) определяет налоговый и валютный статус частных лиц, коммерческих и государственных организаций. В целом, резиденты страны оплачивают налоги по сниженной ставке, получают различные компенсации и вычеты, но могут проводить операции с ограниченной суммой иностранной валюты. Нерезиденты могут свободно пользоваться иностранными денежными знаками, однако выплачивают налоги по повышенной ставке, сталкиваются с ограничением при открытии рублёвых счетов в российских банках.

Статус валютного резидента (нерезидента) зависит от места регистрации компании или гражданства частного лица, при проживании на территории другой страны в течение года резидентство утрачивается. Статус налогового резидента получают все желающие, прожившие на территории России более 183 дней за последние 12 месяцев, независимо от наличия гражданства. Налоговое резидентство утрачивается через полгода проживания на территории другой страны, исключение составляют рабочие командировки.

Нормы российского законодательства позволяют одному частному лицу быть одновременно резидентом по требованиям валютного контроля и нерезидентом с точки зрения налогообложения, или наоборот. В целом, статус резидента актуален для иностранцев, переехавших в Россию на постоянное место жительства, а также российских граждан, вернувшихся из длительной заграничной командировки

Резидент и нерезидент – что это значит?

Термин «резидент» имеет несколько значений, в зависимости от того, в каком контексте он употребляется. Происходит от латинского слова «резидентис», что означает «остающийся на месте».

Содержание статьи:

Юридическое понятие

С точки зрения действующего законодательства, резидентом считается некое лицо — физическое, или юридическое, — имеющее официальную регистрацию в соответствующих госорганах по месту своего постоянного нахождения.

В связи с этим, такое лицо обязано подчиняться законодательству и подзаконным юридическим актам, действующим на этой территории. Пример — коммерческие фирмы, зарегистрированные в РФ и ведущие свой бизнес на основании российских законов и нормативов.

Нерезидент — это некое лицо, которое ведёт свою деятельность в одной стране, но постоянно проживающее на территории другого государства.

Нерезидент отвечает за свои действия в соответствии с законами той страны, которое он выбрал как место постоянного нахождения. К нерезидентам принадлежат компании, ведущие деятельность в РФ, но зарегистрированные в иностранном государстве. Это филиалы и торговые представительства заграничных компаний.

Главные основания для признания лица резидентом, общие для большинства стран мира:

- Присутствие его на территории государства определённое время, установленное законодательными нормативами.

- Безвыездное нахождение в стране, либо с краткосрочными выездами за рубеж.

- Наличие документа, разрешающего нахождение данного лица на территории государства — гражданство, вид на жительство, долговременная виза.

Кроме этого, для признания человека или компании резидентом, может потребоваться исполнение некоторых дополнительных условий, прописанных в местном законодательстве. Термины резидент и нерезидент употребляются в нескольких сферах государственного регулирования — в финансовом, налоговом законодательстве и т.д.

Финансово-валютное законодательство

Понятие резидента и нерезидента устанавливаются ФЗ №173 о валютном контроле РФ. Согласно ему, к резидентам причисляются:

- Все граждане России, кроме тех, что постоянно проживают за границей свыше года. Наличие визы или вида на жительство в другом государстве для валютного законодательства значения не играет.

- Иностранцы и люди без гражданства, получившие вид на жительство в РФ.

Все прочие лица, не относящиеся к вышеперечисленным группам, официально считаются нерезидентами.

Причисление к той или иной группе имеет значение лишь в случае, когда лицо собирается открывать в России банковский счёт, производить валютные операции, совершать переводы денег за границу и т.д. Условия осуществления валютно-финансовых операций различны для резидентов РФ и нерезидентов.

К примеру, резиденты вправе открывать валютные счета в любом российском банке, совершать любые операции с валютой: продавать, дарить, завещать её. Нерезиденты подобных прав не имеют: валютные счета они могут открывать только в определённых банках, имеющих соответственную государственную аккредитацию.

Налоговое законодательство

С точки зрения налогового законодательства определение резидента и нерезидента несколько другое. Оно определяется положениями статьи №207 НКРФ, и согласно ей, статус резидента вправе получить:

- Граждане России, иностранные подданные, или люди без определённого гражданства, живущие в РФ большую часть года. То есть, в течение одного года человек обязан 183 дня провести в России, иначе он рискует утратить статус резидента.

- Все граждане РФ, находящиеся за пределами родины по некой служебной или рабочей необходимости. Это относится к военнослужащим, государственным чиновникам, коммерческим торговым представителям и т.д. Они вправе находится за рубежом большую часть года, либо вообще весь год, но при этом не теряют статус налогового резидента РФ.

Отличия в плане налогового законодательства для этих двух категорий весьма существенны. Если резидент РФ обязан уплачивать в государственный бюджет 13% в виде налога на доход, то для нерезидента эта сумма увеличивается уже до 30%.

Иностранные подданные, имеющие на руках долгосрочную визу, сроком действия свыше года, могут рассчитывать на получение статуса налогового резидента уже при въезде в нашу страну. За точку отсчёта времени пребывания обычно берётся отметка в паспорте, проставленная сотрудниками погранслужбы.

Иные значения

Кроме того, понятие «резидент» используется и в других сферах, далёких от финансов и экономики. К примеру, резидентами называют сотрудников спецслужб (разведчиков, шпионов), постоянно находящихся на иностранной территории.

Классический пример такого разведчика-резидента персонаж известной киноэпопеи штандартенфюрер Штирлиц, он же полковник Исаев.

Ранее в Европе резидентами именовали любых представителей официальных властей, находившихся с государственными поручениями в колониальных владениях. В средневековье под резидентом мог пониматься любой дипломат вообще, при условии его проживания в иностранной державе.

В настоящее время резидентами именуют музыкантов и прочих деятелей эстрады, которые постоянно выступают в каком-либо учреждении или клубе. Пример — резиденты юмористической передачи «Камеди-клаб».

Что такое резидент и нерезидент РФ простыми словами

Кто такие резиденты и нерезиденты в России

Содержание статьи:

На территории РФ на законных основаниях находятся не только граждане страны, но также иностранцы, люди, не имеющие подданства определенного государства. Упомянутые лица делятся на резидентов и нерезидентов. Юридически эта классификация влияет на многие сферы общественной жизни.

Нерезидентами и резидентами могут считаться как граждане, так и предприятия. Градация может быть важна для выполнения норм международных соглашений, устанавливающих правила налогообложения, гражданства, правовой помощи по иностранным спорам.

Кто является резидентом, а кто нерезидентом?

В соответствии с законодательством применительно к гражданам понятие «резидент» означает, что человек находится в РФ на законных основаниях более чем 6 месяцев на протяжении одного календарного года.

По данному критерию резидентами можно считать, как российских граждан, так и лиц, находящихся в стране на основании вида на жительство, разрешения на временное проживание. К резидентам также допускается отнести и людей, получивших в России статус беженца или политическое убежище.

Если говорить о компаниях, то резидентами можно считать организации, зарегистрированные на территории РФ, и работающие по ее законодательным правилам. При этом правовой статус учредителей не имеет особого значения.

В свою очередь понятие «нерезидент» выходит от противного. Например, в деловом обиходе нерезидентами принято считать иностранных граждан, которые пребывают на территории РФ только временно. Даже если иностранная компания ведет свой бизнес на территории страны через постоянное представительство, схема также подпадает по понятие нерезидента.

Законодательное регулирование

Понятия «резидент» и «нерезидент» могут иметь разную трактовку в зависимости от целей законодательства, для которого они применяются. Свои определения содержат нормативные акты в налоговой, таможенной, банковской сфере. В свою очередь большинство международных договоров, подписанных РФ с другими государствами, определяют резидентов и нерезидентов своими формулировками. Можно сказать, что универсального понятия для терминов «резидент» и «нерезидент» на все случаи жизни не существует.

Разделение на резидентов и нерезидентов часто играет роль для привлечения к ответственности за совершенные правонарушения. Например, российский Кодекс об административных правонарушениях вводит для иностранцев санкции за незаконное пересечение границы, нарушение порядка трудоустройства, неправомерный проезд транспорта по территории страны. Для граждан-нерезидентов вводится дополнительное наказание в виде принудительного выдворения за пределы страны.

Нерезиденты на территории РФ в некоторых случаях могут быть ограничены в определенных правах. Например, таким субъектам законодательством может быть запрещено владеть недвижимостью, землей, отдельными природными ресурсами.

В некоторых случаях (например, для целей уплаты налогов с получаемых в РФ доходов) нерезидент должен подтвердить свой статус юридически. Обычно это делается путем предоставления выписок из реестров, которые ведутся в соответствующей стране. Для граждан или предприятий РФ подтвердить статус резидента достаточно просто. Подойдут личный паспорт или справка из Единого государственного реестра юридических лиц.

Где применяется градация на резидентов и нерезидентов?

В первую очередь –это налогообложение. Налоговый кодекс РФ в зависимости от статуса гражданина, компании определяет порядок уплаты налогов на прибыль и доходы физических лиц, а также НДС. Нерезиденты, например, не имеют часто свободы выбора системы налогообложения. Например, на сегодняшний день они не вправе перейти на уплату единого налога.

Для целей проведения банковских расчетов деление на резидентов и нерезидентов влияет на:

- порядок открытия и режим использования банковских счетов;

- круг, сумму проводимых расчетов;

- условия взаимодействия с финансовыми учреждениями.

С точки зрения пересечения границы, для резидентов и нерезидентов может быть установлен разный порядок таможенного контроля. Кроме того, могут существовать отдельные режимы по ввозу/вывозу определенных товаров.

Итак, подведем основные итоги. Деление граждан, предприятий на резидентов и нерезидентов происходит, главным образом, на основе времени пребывания на территории РФ и места регистрации бизнеса (применительно к иностранным компаниям).

Резиденты и нерезиденты в своей деятельности, правовом статусе руководствуются разными нормами местного законодательства. Для них существуют и разные санкции за нарушение правил пребывания на территории страны или нарушение порядка осуществления коммерческой деятельности в разных ее проявлениях.

Автор: Светлана Крючкова